Uber 暴跌2000亿,滴滴"赌命"顺风车!

腰斩、市值蒸发超2150亿元……Uber上市后的表现,正在预示着网约车的未来?

世界上最大的网约车公司Uber(优步)已上市半年,却仍在巨亏的泥沼中越陷越深。

11月4日,Uber发布2019年第三季度业绩显示,营收38.13亿美元,同比增长30%。净亏损11.62亿美元,同比扩大18%。营收虽然仍在增长,亏损却也在持续扩大。

可见,坐拥全球最多网约车用户的Uber,至今仍然没有找到盈利之门,不可避免地遭到了资本市场残酷的“惩罚”。

业绩披露后的2个交易日,股价暴跌超13%,总市值蒸发超70.6亿美元(约合人民币493亿元)。

若将时间拉长至5月,优步以45美元/股的发行价登陆美股,总市值一度高达767.7亿美元,成为自2014年阿里巴巴上市以来美国规模最大的IPO。而最新收盘价仅剩26.94美元,跌幅已超40%,市值蒸发已超308亿美元(约合人民币2153亿元)。

盛极一时的网约车“独角兽”光环正在褪去。无论是已经登陆资本市场的Lyft(来福车)、Uber,抑或是正在努力上线顺风车的滴滴,探索盈利之门,还有很长的路要走。

Uber 盈利,仍遥遥无期

“2009年就成立的Uber,从来没有盈利过.....预计在可见的未来,运营支出会显著增加,可能不会实现盈利。”这是Uber招股书中的一句警示。

的确,在网约车的经营中Uber从未实现过盈利。据招股书、财报显示,2016-2019年前三季度,Uber的运营亏损金额分别为30.2亿美元、40.8亿美元、30.3亿美元、76.3亿美元,累计亏损超177.6亿美元(约合人民币高达1240亿元)。

且,亏损势头并未随着上市而减缩。刚刚过去的第三季度再度净亏损11.62亿美元,同比扩大18%。

据招股书显示,Uber的业务现在可以分为三个板块:个人移动、 外卖服务、货运服务。2018年三块业务的总订单金额为498亿美元,同比增长45%。

随着订单金额的逐年增长,Uber的营收规模亦在不断扩大。

其中,网约车业务无疑是其核心业务。截至2018年,打车业务的总营收为92亿美元,营收占比达到81%。

虽然营业收入的规模不断扩大,但Uber的运营成本并没有因为规模效益而下降。

从另一个角度看,可以看作Uber的营业收入增长是用钱烧出来的。

据Uber的公告显示,2019年第三季度亏损扩大的主要原因依然是成本的上涨,尤其是司机端的补贴依然是成本的主要支出。而目前全球范围内的网约车,都面临着人力成本造成的亏损。

以另一家上市的网约车平台:Lyft(来福车)为例,其每单平均运营亏损率高达45%,如果换成电动车,燃油耗损减少,亏损率仅下降10%,主要原因仍然是人力成本过高。

而目前,Lyft正在与Uber争抢美国市场,仍在用大量的补贴司机、用户,这是其单均亏损45%的直接原因。

可见,IPO并不能扭转网约车巨头们亏损的窘境。

滴滴更焦虑

Uber所焦虑的今天,可能正是滴滴的明天。

和Uber一样,滴滴也正在亏损的泥沼中挣扎,曾经唯一盈利的业务:顺风车,亦是命途多舛。连遇2起恶性杀人案,滴滴遭遇信任危机。

在下线435天后,滴滴正在以一种试探的方式试图重新上线:

这一次试探上线的方案中规定,20:00后女性乘客不得搭乘顺风车,引发轩然大波。人民日报更是一针见血指出:

保护女性安全,就要限制女性夜间乘车吗?这是个欠考虑的商业决策。呵护女性的,从不是禁令,否则「足不出户」才最是安全。

舆论强烈批判之下,滴滴迅速做出调整:顺风车试运营期间,所有顺风车用户的服务时间均调整为5:00-20:00。

可以看出,滴滴极强的求生欲。因为在下线前,顺风车是滴滴所有业务中最肥美的一块。

顺风车上线短短3年多时间内,日订单量便突破200万单,按滴滴全平台的2000至3000万单的日接单量来看,占比接近10%。据媒体报道,滴滴顺风车2017年收入20亿元人民币,净利润接近9亿元人民币,成为公司盈利的绝对支柱,但后来滴滴否认了9亿利润的说法。

另外接近滴滴核心管理层的人称,整个2017年滴滴出行只有两个部门盈利,一个是顺风车,一个是代驾。

总之,不管是接单量、GMV(2017年成交总额高达200亿)等数据,还是未来巨大的市场潜力,顺风车都是滴滴布局出行领域不可多得的“大蛋糕”。

据易观发布的《2019中国网约车市场分析报告》显示,2015年-2018年网约车市场保持快速增长,平均复合年增长率达50%,2019年增速将出现回落。其中,顺风车为网约车市场中的第三大市场。

而遭遇2起凶杀案的危机之后,滴滴已经丢掉这块“肥肉”长达435天之久。无论是迫于IPO的压力,抑或是盈利的压力,滴滴都非常迫切的想要重新上线顺风车业务。

2019年以来,美国两家网约车巨头相继IPO,却双双暴跌不止:

3月28日,Lyft挂牌纳斯达克,最初估值为243亿美元;而今市值仅有125亿美元,跌幅超过50%;

5月10日,优步正式挂牌纽交所,上市之初的估值高达824亿美元,最新市值仅剩459.54亿美元,较上市之初缩水超40%。

显然,当前并不是滴滴IPO的最佳时间窗口。一位业内分析人士直言,如果滴滴在此时重启IPO,估值想要700-800亿美元,几乎是不可能的,看看优步、Lyft的情况就知道了。

共享出行的风口,正在褪去

8月20日,全球咨询机构贝恩公司发布《2019年亚太区出行市场研究报告》,将亚洲出行行业的发展趋势总结为“坎坷的盈利之路”。

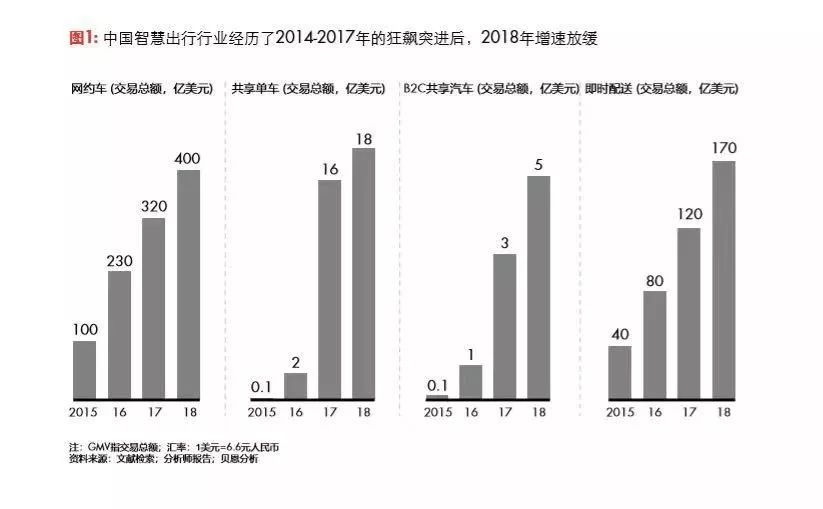

贝恩研究指出,2018年中国智能共享出行行业总体增势趋缓。而网约车、共享单车、B2C共享汽车三大领域的发展,则属于“严重放缓”。这其中,只有即时配送业务呈上涨趋势,2018年交易总额增长达40%。

而网约车行业,2018年增长率降至25%,月活用户数量下降了5%。具体业务数据反馈到市场上的表现为,2018年中国网约车市场的投资规模锐减约90%,导致中国出行行业整体投资缩水48个百分点。

同时,贝恩预测,在缺失顺风车业务的前提下,2019年的网约车行业增长率将低于5%。不过,在消费者信心重建后,顺风车新上线势必会带动新的增长,增长率将在2021年逐步恢复至10%~15%的水平。

一、二级市场的信号都预示着,共享出行的风口正在“褪去”。

巨亏的大佬、陨落的"独角兽"

在最近一波移动互联网浪潮中,共享经济或许是最热的概念之一。

每一家互联网企业,都在不断地追求规模、用户数、营收,却将净利润抛之脑后,而一级市场的机构们,不断为这些连续亏损的企业输血,造就了一个个“庞然大物”:

共享经济的玩家们,都有一个鲜明的特点:通过烧钱,迅速获取大量用户,再获得新一轮融资。

以Uber为例,在其上市前的10年时间,先后有超过90个投资机构为其提供融资,融资总额超过200亿美元。

而在一级市场中,对共享经济最狂热的投资人,莫过于孙正义和他管理的软银基金,重仓押注了前三大“独角兽”:WeWork、Uber、滴滴出行。

2019年,二级市场正在撕掉共享经济企业的“遮羞布”。

2019年年初一度高达470亿美元估值的WeWork,在IPO前夕遭遇“滑铁卢”,估值暴跌至仅剩78亿美元,使得软银基金持有的WeWork股份价值蒸发3740亿日元。

6月30日至9月30日期间,随着Uber股价暴跌,软银所持有的13% Uber股份价值已经减少了约35亿美元。

直接将软银集团拖入亏损的泥潭。11月6日,软银集团公布2019年三季度业绩,2019年三季度营业亏损达7044亿日元(约合65亿美元),出现了十四年来首次季度运营亏损。

软银愿景基金近一年来的经营状况

另外,软银旗下愿景基金(Vision Fund)第二财季运营亏损为9703亿日元(89亿美元),原因是投资WeWork、Uber等公司的估值下降。

孙正义坦言,“我出现了重大的投资判断失误,很后悔,深刻反思”。

但不可否认的是,共享出行颠覆了人们的出行方式,共享经济的确给人们带来许多便利。而这种新型商业模式的盈利能力,还需要时间证明。