2025实物电商规模畅想,阿里、京东、拼多多的供

导读

一线城市快消品网购人群渗透率增长缓慢,可能已近天花板。五线城市及小县城、乡村快消品网购人群渗透率有60%甚至更高的上升空间。电商平台活跃买家数变化原因在于:各平台的不同战略满足不同用户需求,满足“向低线地区下沉”需求的战略能更好享受电商人口红利。目前,阿里、京东、拼多多的供应链优势各在何处?

中国至少还有3.2亿电商人口红利,主要在低线地区

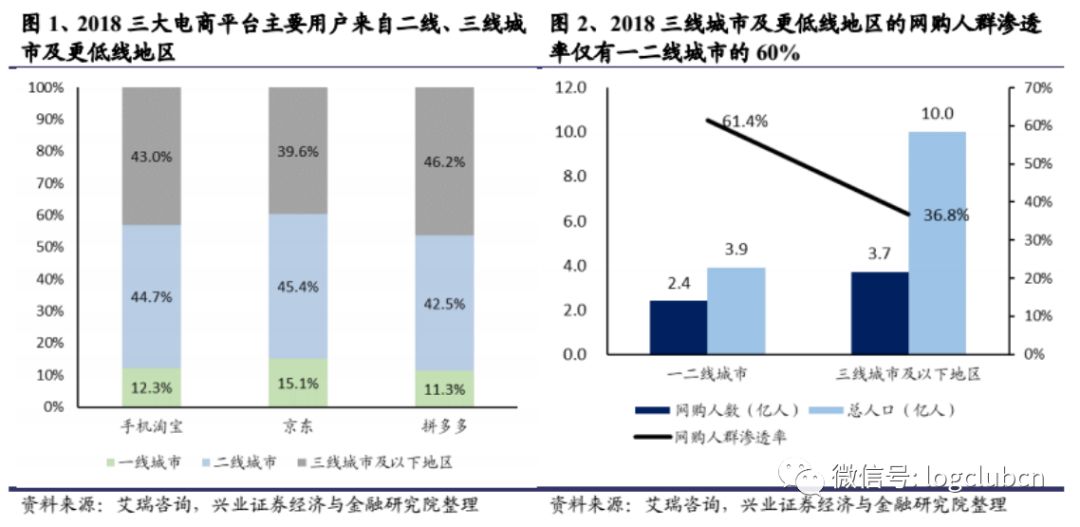

三大电商平台三线城市及更低线地区网购人数已占40%以上,但由于低线城市人口基数庞大,网购人群渗透率不足40%,仍有很大增长空间。

根据艾瑞的数据,2018年“电商下沉”已初具成效,三大电商平台(淘宝、京东、拼多多)中,来自三线城市及更低线地区的人数占比已分别达到 43%、40%、46%,成为主力购买人群来源。但考虑到低线城市庞大的人口基数,低线城市网购人群渗透率仍有很大的增长空间:根据艾瑞的数据,2018 年一二线网购人数2.4亿人,人数渗透率61.4%;三线城市及更低线地区网购人数3.7亿人,人数渗透率36.8%——三 线城市及更低线地区的网购人群渗透率只有一二线城市的60%,绝对值低24.6pct。

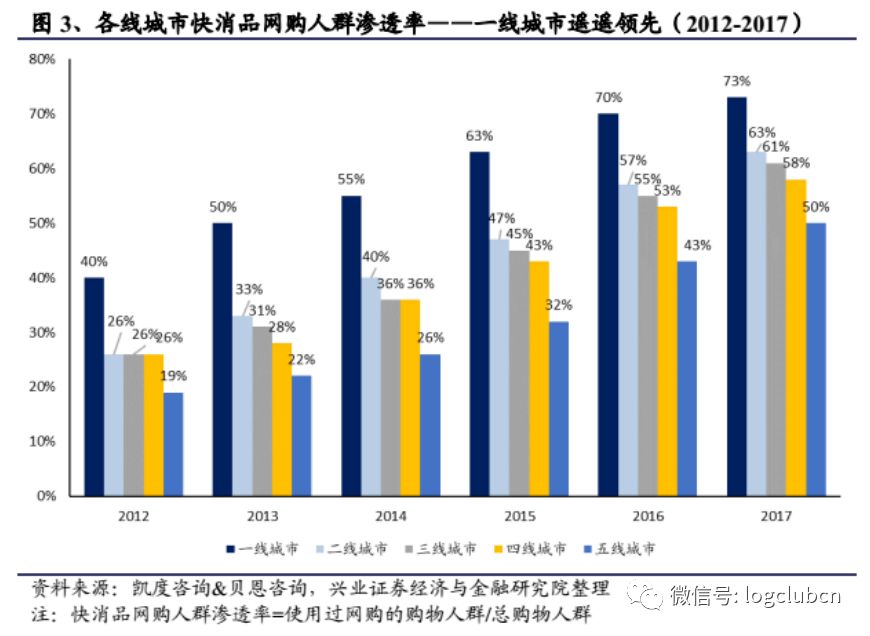

1、快消品口径验证:一线城市的网购人群渗透率同样遥遥领先。

快消品人群覆盖面广,快消品的网购人群渗透率可以在一定程度上代表整体 网购人群渗透率:根据凯度咨询&贝恩咨询的数据,2017年一线至五线城市 的快消品网购人群渗透率(使用过网购的购物人群/总购物人群)分别为 73%、63%、61%、58%、50%。

一线城市快消品网购人群渗透率增长缓慢,可能已近天花板:同样根据凯度 咨询&贝恩咨询的数据,2018年一线城市网购人群渗透率约为80%,我们认 为 65岁以上老人转向网购的速度较慢,以及10岁以下儿童网购的比例极低, 80%的网购人群渗透率可能接近触顶或已经触顶;但网购次数仍有增长空间 ——网购途径平均年购买次数还不及全国大卖场购买次数(一线城市电商平均年购买频次 20次,全国大卖场年均购买次数 26次)。

各线城市渗透率的差距:消费水平、文化、物流建设、电商平台推广战略等 多方面原因共同影响,供给侧也会影响需求侧。从结果来看,二线城市渗透 率发展比一线城市晚两年,四线城市可能再晚一年,五线城市年限差距更大,我们认为这一现象是多个因数共同造成的,但不可忽略的一点是:电商平台/ 卖家/物流公司更愿意先在高消费能力、人口密集的高线城市布局,待人口红利部分消化后再布局较低层级的地区,即电商的供给端会影响需求端的发展。

五线城市及小县城、乡村快消品网购人群渗透率有60%甚至更高的上升空间:2017 年五线城市快消品网购人群渗透率仅有50%,小县城和乡村地区的渗透率大概率更低,相较于80%的渗透率,这些最低线城市还有60% (0.8/0.5-1)甚至更高的上升空间。

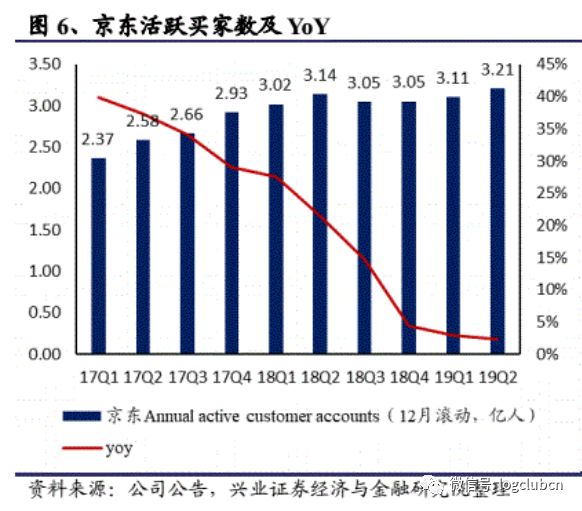

2、电商公司活跃买家数验证:2018年主打“性价比电商”的拼多多活跃买家数增长最快。

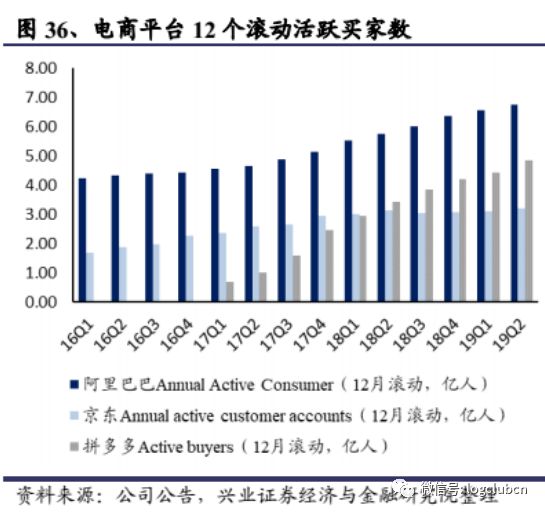

分析2017年开始的电商活跃买家数(12个月滚动数据),拼多多快速增长超过京东:(1)阿里巴巴在17Q1的4.5亿人大基数下,YoY保持增长,2018年四个季度YoY均在20%以上;(2)京东YoY在2018年下降较快,18Q3 甚至环比下降,18Q4起降到了个位数;(3)拼多多活跃买家数快速增长,在18Q2超过京东,19Q2的YoY仍有40%(18Q2时12个月滚动活跃买家数为3.44 亿人,超过京东)。

我们认为,电商平台活跃买家数变化原因在于:各平台的不同战略满足不同用户需求,满足“向低线地区下沉”需求的战略能更好享受电商人口红利。(1)京东主打自营,家电 3C 产品居多,重自营物流,这种模式在一二线城市更好发展(公司也在向低线城市发展);(2)拼多多主打高性价比路线,从低 线城市开始发展,杀入一二线城市,更能享受低线地区的人口红利(一二线城市注重性价比的人群也是拼多多重点发力方向);(3)阿里巴巴全方位布局,也能很好向低线地区渗透(目前低线地区是阿里重点)。

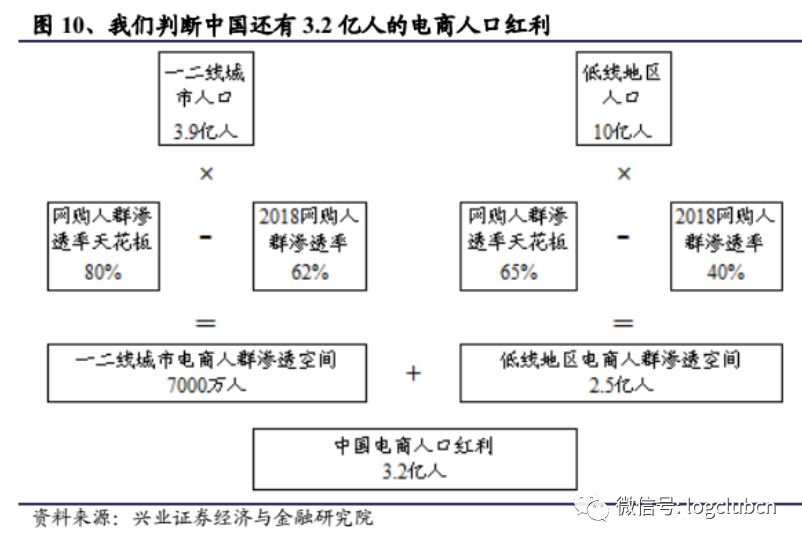

3、我们判断:中国至少还有 3.2 亿人的电商人口红利。

(1)一二线城市约有 7000万人的电商人群渗透空间,主要来自高龄人群渗透率的提升。结合艾瑞和易观的数据,目前一二线城市的电商人群渗透率约在 62%左右(电商人群2.4亿人,总人数3.9亿人),我们判断其中一线城市更高,可能在 65%~70%,二线城市可能在 60%附近,未来天花板可能在 80%——14 岁以下儿童及少年、65 岁以上老年人使用网购比例较其他年龄段低,且转化难度较大,核心电商购买人群在15~64岁(2018年全国该年龄段人口比例71.2%,一线城市可能更高——2017 抽样数据显示北京 76.6%、上海75.8%)——即还有约 7000万人的渗透空间(公式:39000×(80%-62%)=7020万人) 。

(2)低线地区约有2.5亿人的电商人群渗透空间,主要动力来自消费提升、电商平台的下沉举措、物流建设提升等。三线城市及更低线地区目前电商人群覆盖率大概在40%——一二线电商购物人群约2.4亿人,阿里巴巴2018年活跃买家6.36亿人(大致为整体电商人群),三线城市及以下地区占4亿人,约占整体人数(10亿人)的40%。考虑到低线地区地理位置、受教育程度等限制,低线地区网购人群天花板更低,可能在65%——即还有约2.5亿人的渗 透空间(公式:10×(65%-40%)=2.5亿人)。

实物电商空间测算:2025年达到18万亿元,CAGR14.4%

1、电商发展来自对不同购物需求的精确匹配和供应链的变革

2018 年实物电商交易额 7万亿元,占社零比例仅18.4%。2018 年社零总额38万亿元(YoY+3.8%),其中实物网上零售额7万亿元(社零统计数据不包括网上非实物交易),占比18.4%(占比上升 3.4pct),还不足20%;

据国家统计局,2018 年总体网上商品和服务零售额为9万亿元(实物商品7万亿,非实物商品2万亿)。其中阿里巴巴(估计值)、京东、拼多多、苏宁 四家电商平台合计GMV约7.8万亿(YoY+29%) ,占网上商品和服务零售额的87%,基本可以代表网络销售的整体情况。

实物电商交易额增长来源:需求端——对不同消费类型人群的精细化匹配;供给端——对供应链的简化和整合。

(1)需求端——对不同消费类型人群的精细化匹配。电商模式是精细化匹配的基础。

不同类型消费者有不同的购物需求:比如部分年轻白领群体喜欢能体现生活质量和高级审美的商品,有些人喜欢国外进口商品,有些人喜欢“高性价比”(满足一定质量要求下尽可能便宜)。

线上购物能够更细化满足不同消费者的购物需求:例如网易严选针对部分白领群体对高生活质量的需求,天猫国际、网易考拉专售海外商品,拼多多和淘宝聚划算主打高性价比。

线上购物便于比价,减少消费者因信息不对称而造成的损失。在大多数场景下(包括实体商品和虚拟商品),线上销售都比显现销售更便于比价, 对于追求性价比的消费者,线上购物可以更好消除信息不对称——对于年纪较大的消费者,这一概念尚未充分普及。

人口结构变化:越年轻的群体越喜欢线上购物,随现在的年轻人年龄增加,整个社会网购额比例加大。独生子女政策、经济发展阶段、文化发展背景共同决定了年轻人更偏好网络购物:对于50岁的消费者,线上购物可能是线下购物的一种补充,而对于20岁的消费者,线上购物是主要途径,线下购物可能更多带有社交需求。

(2)供给端——对供应链的变革、简化、创新,提升生产和销售的效率。

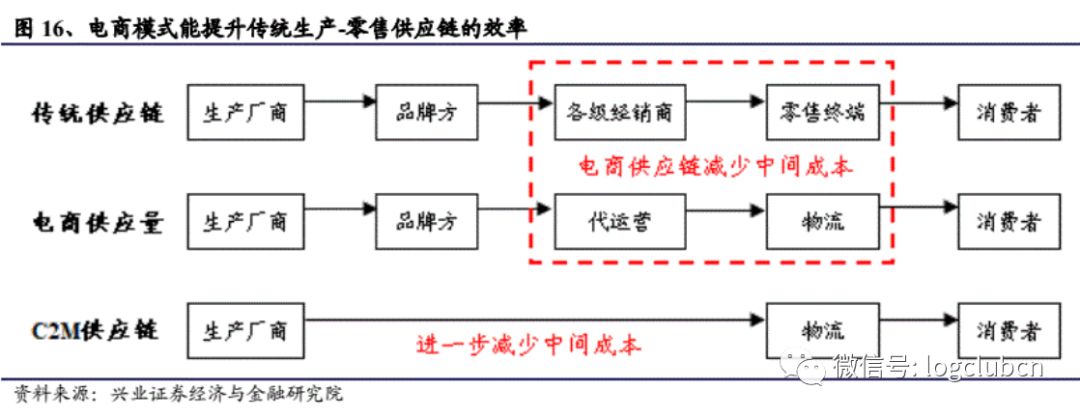

电商模式变革传统零售供应链:减少渠道加价。普通的“生产厂商—— 品牌方——各级经销商——零售终端——消费者”精简到了“生产厂商 ——品牌方——代运营——物流——消费者”,只要“代运营+物流”的加价度低于“各级经销商+零售终端”的加价度,就可以有效降低最终售价。

电商模式对供应链的边际改变:C2M崛起,对供应链产生极致压缩。在C2M(用户直连生产商)模式下,供应链压缩为“生产厂商——物流— —消费者”;拼多多的“新品牌计划”即在支持拥有生产能力、但缺少品牌力的生产厂商,让他们通过C2M的模式快速提升销量。

以服装“KOL+电商”销售模式为例:电商供应链对生产销售的反向促进。电商供应链对生产销售过程产生反向推进,提升传统行业生产销售 的效率——以服装为例,传统供应链模式下,去库存是重要问题;但在“KOL+电商”模式下,“KOL 样衣展示——预定——批量生产——快递送货”的方式不再产生库存积压,进而大幅提升服装厂商整体毛利率,只要生产供应链能够跟上,就可以显著提升服装生产销售的效率——电商供应链模式反向推动服装业变革。

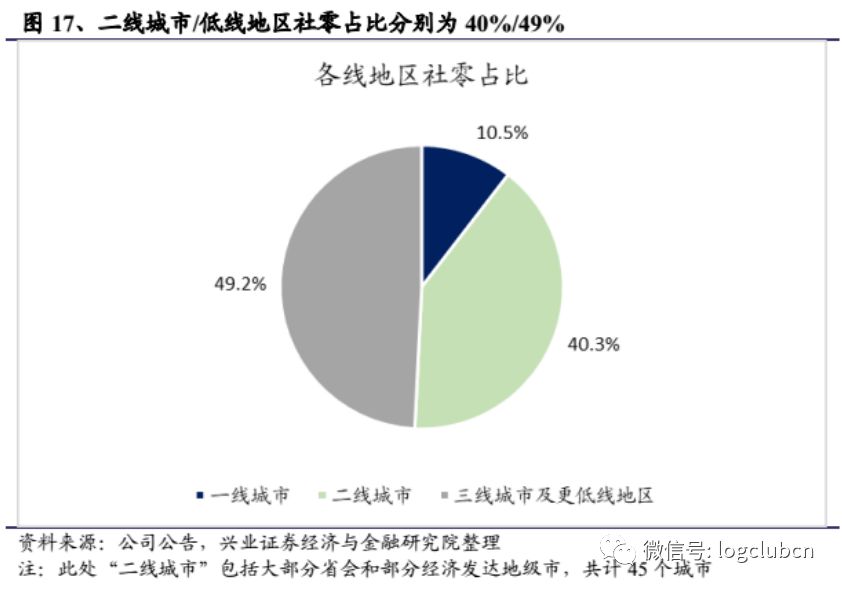

电商对实物销售需求的满足、供给供应链的变革适用于各类地区,因此社零占比较大的二线城市和低线地区均有很大的实物电商提升空间。

2018年一线城市(北上广深)社零占比10.5%,二线城市(包括一般意义上 的“准一线城市”和“二线城市”,共计 45个城市)社零占比40.3%,三线 城市及更低线地区社零占比49.2% 。

我们估计2018中国二线城市实物电商占二线城市社零总额的比例约22%(一 线城市约26%),三线城市及更低线地区实物电商占相应社零的比例约14%,并预计到2025年分别能提升到36%和27%,实物电商规模分别增长126%和221%(具体预测过程见下文)。

2、一线城市:网购渗透率已较高,增长幅度不大,CAGR10.3%

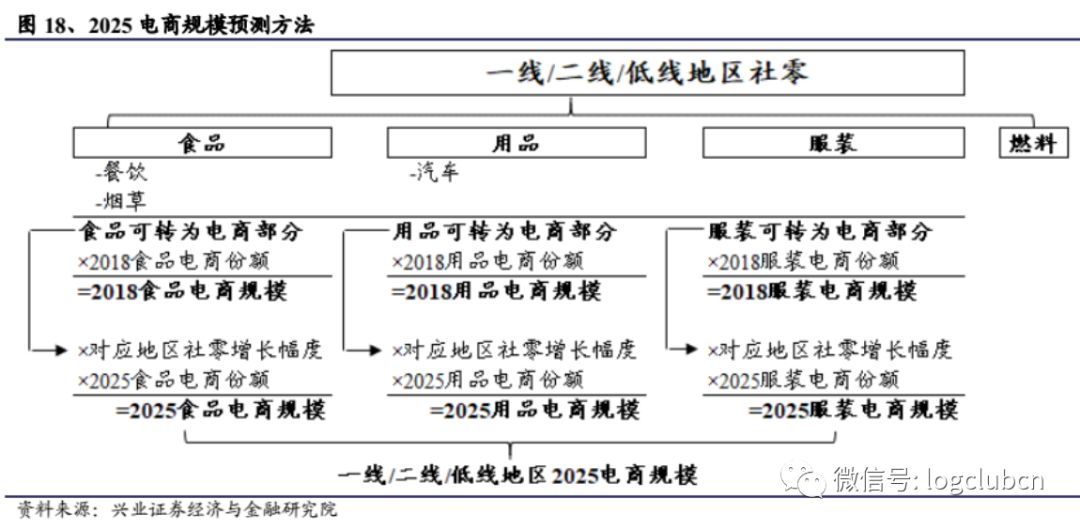

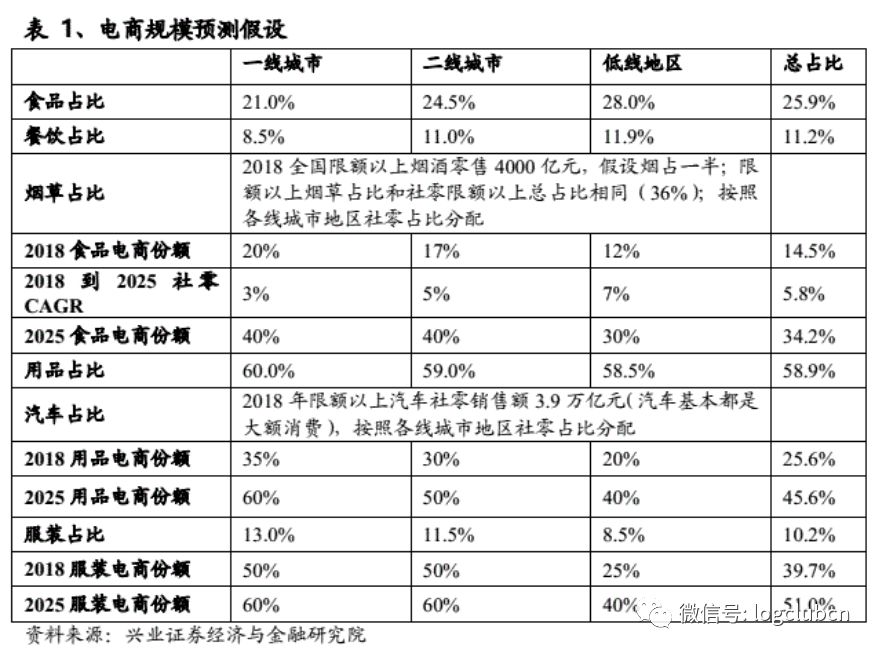

我们以社零数据为基础,按照一线城市、二线城市、低线地区(三线城市及更低线地区)分类,每类地区分食品、用品、服装分别估计2025电商规模。——我们根据北京和上海的统计方法,把社零分为食品、用品、服装、燃料四部分,但燃料难以通过电商交易) 。

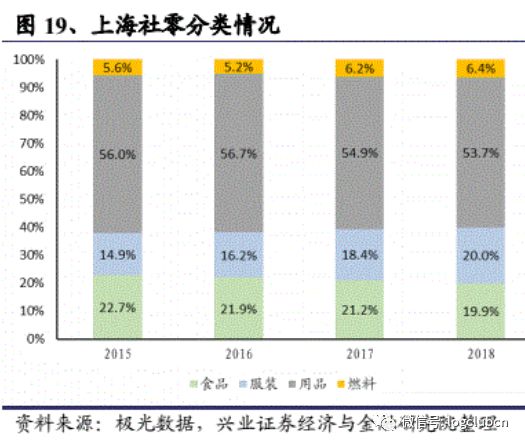

一线城市社零分类情况:

一线城市包括北京、上海、广州、深圳4个城市。2018上海社零分类占比:食品20%,服装20%,用品54%,燃料6%。2018北京社零分类占比:食品 22%,服装7%,用品66%,燃料5%。我们可以看出,北上对食品、燃料的需求基本一致,但上海服装需求较高(可能和南方地域特点及城市特点有关)。2018年一线城市(北上广深)的社零总额共计3.98万亿元。

一线城市基本假设:

假设食品占比21%,服装占比13%(南方城市居多),用品占比60%,燃料 占比5%。2018年一线城市总社零额 3.98万亿元,2015至 2018的CAGR为 6.1%,我们预计到2025一线城市社零以CAGR 3%的低增速持续增长。

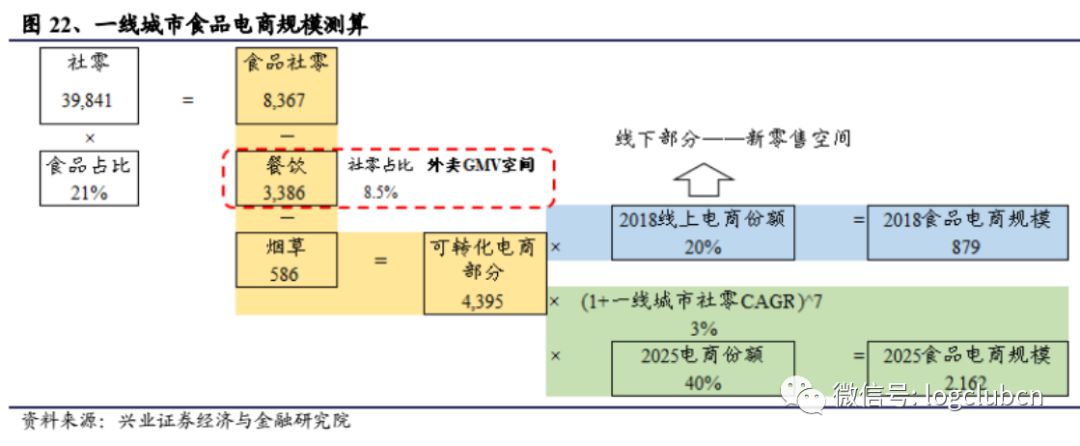

一线城市食品电商规模预计:

餐饮业:根据上海、北京的分类数据,餐饮约占社零总额8.5%(2018北京餐 饮收入占社零总额9.4%,上海占8.7%——餐饮收入指餐饮业和住宿业中的 餐费收入,不包括服务收入),因此一线城市非餐饮类食品市场规模约 39841×(21%-8.5%)=4980(亿元),其中部分(下文分析)可转化为电商GMV;餐饮类市场规模约39841×8.5%=3386亿元,其中部分可转化为外卖市场的GMV。

4980亿元非餐饮类包括粮油、制品、饮料、烟酒等,2018年全国限额以上烟酒零售额约4000亿元,按照限额以上社零规模占总社零规模36%、一线城市社零占全国比例10.5%计算,一线城市烟酒零售额1171亿元,假设其中烟酒各占一半,烟草零售额约586亿元,而烟草不能通过淘宝等电商平台销售。

非餐饮类减去烟草剩余的4980-586=4395亿元,包括较容易线上销售的零食、方便商品等,也包括较难线上销售的生鲜类——生鲜电商市场的发展,即是为了解决这部分“不易转化”的部分(有冷链需求)。食品在本质上属于快消品,无法全部转化为电商份额,这和大众的日常购物习惯相关(具体分析见“用品”部分);凯度咨询预计到2025年电商将贡献中国快消品 31%的销售金额(2018年全国14%,城镇16.7%),我们估计2018 年一线城市电商贡献中国快消品的比例约20%,并预计将在2025年达到40%(增长逻辑:提升年龄层级的覆盖)。

根据以上假设,我们估计2018年一线城市食品类电商规模约 4395×20%=879 (亿元),按照一线城市社零总额CAGR 3%预估,预计2025年一线城市食品电商规模将达到4395× 1.03 ^7* 40%= 2,162(亿元)。

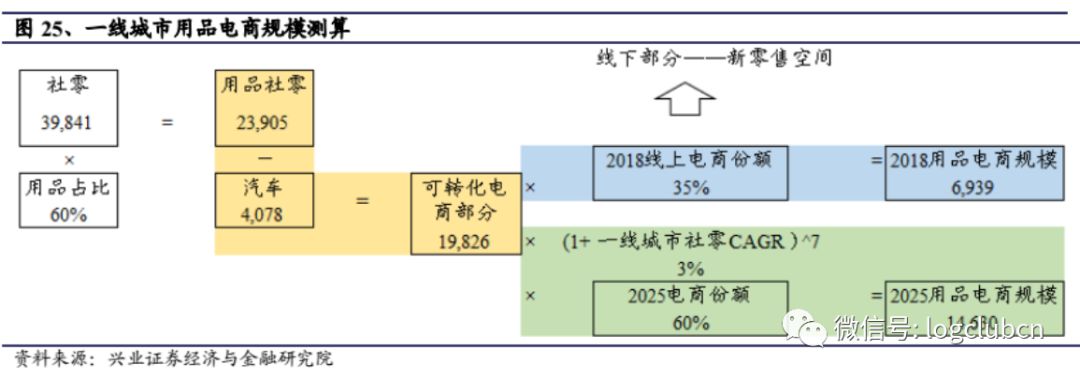

一线城市用品电商规模预计:

包括食物之外的快消品(日用品、化妆品等)、家用电器、汽车、家居用品、办公用品等,除去一手车线上化销售较难(2018年限额以上汽车零售额约4万亿元),其他由线下转化为线上销售较为容易。按照一线城市社零占全国比例10.5%计算,一线城市汽车零售额4078亿元,汽车之外的用品社零额为 39841× 60%- 4078= 19826(亿元)。

快消品:根据凯度数据,2018年中国快速消费品城镇零售渠道销售额为1.3 万亿元(YoY 30.6%),其中电子商务渠道占比16.7%;即使根据凯度数据的预测——2025年这一数字能达到31%——仍有占69%的超市/小超市、大卖场、杂货店、便利店等渠道不能被电商代替,这和消费者的购物习惯相关;这些不能被替代的渠道,即是阿里“新零售”所涉及的领域——银泰、高鑫零售对应大卖场渠道,联华超市、盒马鲜生对应超市渠道(分别代表中低端超市和高端超市)。对于一线城市,由于其电商覆盖率远高于三四线城市(人群渗透率估计高出20pct),我们按照 20%来估计。

快消品之外,我们判断家电(总体线上销售比例约60%)、3C产品的电商销 售比例均较快消品更高,家具等小部分商品电商销售比例可能低于快消品。我们整体按照40%的比例估算用品市场,并预计2025年将达到60%。按此假设,估计2018年一线城市用品类电商规模约19826×40%=7930(亿元), 按照一线城市社零总额CAGR 3%预估,预计2025年一线城市用品电商规模 将达到19826× 1.03^ 7*60%= 14,630(亿元)。

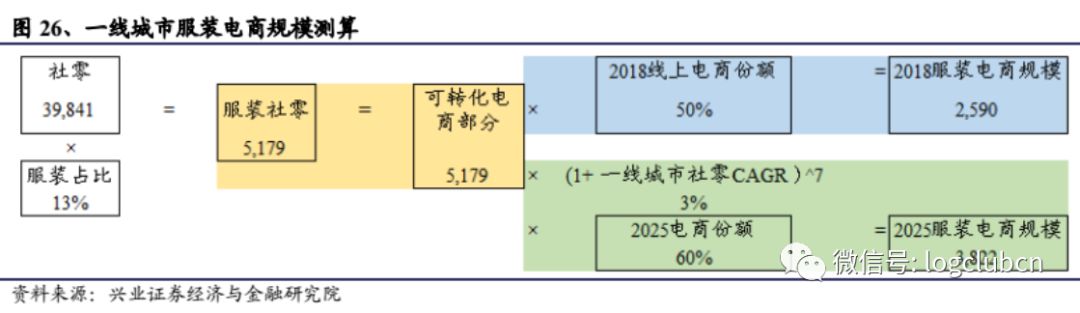

一线城市服装电商规模预计:

包括衣服、鞋帽、纺织品类等穿着类商品。按照一线城市社零占全国比例10.5%,服装占比13%计算,服装类社零额为39841×13%=5179(亿元)。

据第三方咨询机构统计数据,2016年全国服装电商渗透率为37%,我们按照 2018年服装电商渗透率40%估算。由于一线城市电商渗透率高于低线地区, 因此我们按照一线城市服装电商渗透率50%估算,目前服装电商规模为 5179×50%=2590(亿元),剩余50%为线下占比。与电商相比,线下销售场景的小店以及品牌店能够通过空间情景、人员服务、商品展示等方面给消费者提供更直接的购买体验,实体店的存在能够给消费者带来更好的品质保障。相比以往更注重产品销售,实体门店目前正逐步向传播体验平台转变,为客户提供更好的消费体验,实现线上线下联动。考虑电商平台的价格优势以及渗透趋势,我们预计2025年服装类商品线上销售占比将达到60%,线下销售为40%。按照一线城市社零总额CAGR 3%预估,预计2025年一线城市服装电商规模将达到 5179× (1+3%)^ 7×60%= 3822亿元。

合计:估计2018一线城市电商规模10,408亿元(社零占比26%),按照社零CAGR 3%的假设,预计2025一线城市电商规模20,614亿元(社零占比42%),CAGR 10.3%。

3、二线城市:增长主要来源于人均网购额提升,CAGR 12.4%

我们选取的二线城市范围:包括一般意义上的“新一线城市”和“二线城市”,共 计45个城市——重庆,武汉,成都,南京,苏州,杭州,天津,青岛,长沙,福州,西安,济南,郑州,宁波,哈尔滨,沈阳,大连,无锡,泉州,温州,佛山,徐州,南通,烟台,长春,合肥,石家庄,东莞,昆明,常州,台州,金华,南宁,南昌,绍兴,嘉兴,太原,厦门,中山,惠州,乌鲁木齐,兰州,贵阳,珠海,海口。

主要假设:我们认为,相对一线城市,二线的城市对生活必需品(例如食品)的消费比例较高,对消耗品的消费比例较低,特别对于耐耗品(如服装)的消费比例更低。假设:(1)食品占比24.5%,相比一线城市上升 3.5pct——根据南京、重庆、杭州、合肥等几个有统计数据的二线城市,二线城市餐饮收入约占社零总收入的11%,比一线城市高2.5pct,再考虑二线城市生活必需品消费比例更高的逻辑,我们进一步提升食品占比;(2)用品占比59%,相比一线城市减少1pct,主要原因是食品占比提升;(3)服装占比11.5%,相比一线城市减少1.5pct,主要原因是食品占比提升,耐用品消费比例更低;(4)燃料占比5%,假设与一线城市相同。

根据国家统计局数据,2018年二线城市社零总额15.36万亿元,2015至2018 CAGR 为8.2%,我们预计2018到2025以5%的增速持续增长。

二线城市食品电商规模预计:

餐饮业:根据二线城市的抽样数据,餐饮约占社零总额的11%,因此二线城 市非餐饮类食品市场规模约为153,462×(24.5%-11%)=20,742(亿元),其中部分可转化为电商GMV;我们假设45个二线城市中有餐饮数据的 26 城市可以代表整体,即餐饮的社零占比为11%,得到餐饮类市场规模约为153,462*11%=16901(亿元)——其中部分可转化为外卖市场的GMV。

由于烟草不能通过电商平台售卖,与前文分析相同,考虑可转为电商GMV部分时需要减去烟草零售额。2018年全国限额以上烟酒零售额约4,000亿元, 按照限额以上社零规模占总社零规模36%、二线城市社零占全国比例40.3% 计算,二线城市烟酒零售额4,516亿元,同样假设烟酒各占一半,则烟草零 售额约2,258 亿元。

非餐饮类减去烟草剩余的20,742-2,258=18,483亿元,即为可转化为电商GMV部分。基于2018年一线城市电商贡献中国快消品的比例,我们估计二线城市的贡献比例约为17%, 并预估在2025年由于电商商品品类增多以及消费者网购习惯的逐渐养成,该贡献比例将达到 40%。

根据以上假设,我们估计2018年二线城市食品类电商规模约18,483× 17%= 3,142(亿元),按照二线城市社零总额CAGR 5%的增速预估,2025年该规模将达到18,483× 1.05^7 ×40%= 10,403(亿元)。

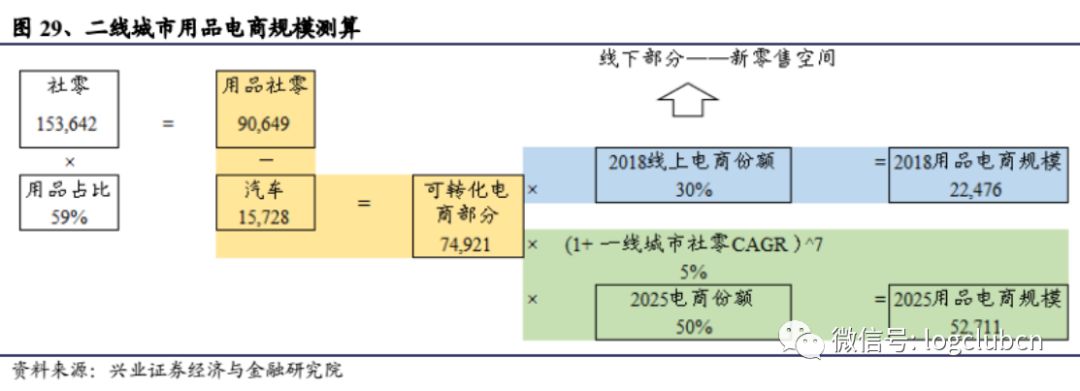

二线城市用品电商规模预计:

由于除去一手车以外的商品从线下销售转化为线上销售较为容易,按照二线 城市社零总额占全国比例40.3%计算,二线城市汽车零售额为15,728亿元, 汽车之外的用品社零额为153,642*59%-15,728=74,921(亿元)。

我们用和一线城市类似的方法,整体按照30%的比例估算用品市场中电商渠 道的占比(比一线城市低5.0pct),并预计2025年该比例将达到50%(比一 线城市低10.0pct)。按此假设,2018年二线城市用品类电商规模约 74,921*30%=22,476(亿元)。按照二线城市社零总额CAGR 5%预估,预计2025年该规模将达到74,921*1.05^7*50%=52,711(亿元)。

二线城市服装电商规模预计:

按照二线城市社零占全国比例40.3%,服装占比11.5%计算(比一线城市低1.5pct),服装类社零额为153,642*11.5%=17,669(亿元)。

我们估算服装二线城市的电商渗透率约为50%(和一线城市相同),则目前二线城市服装市场的电商规模为17,669*50%=8,834(亿元),另占比为 50%的为目前还不能被电商代替的小店以及品牌店等。考虑二线城市消费者网购习惯逐渐养成所导致的电商平台用户粘性加强,我们预计2025年服装类商品线上销售占比将达到60%(和一线城市相同),线下销售为40%。

按照二线城市社零总额CAGR 5%预估,预计2025年电商规模将达到17,669*(1+5%)^7*60%=14,917(亿元)。

合计:估计2018二线城市电商规模34,453亿元(社零占比22%),按照二线城市社零CAGR 5%的假设,预计2025二线城市电商规模78,031亿元(社零占比36%),CAGR 12.4%。

4、低线地区:受益于电商人口红利,增长幅度最大,CAGR 18.2% 除去一二线城市,我们都归类为低线地区,包括三线城市及更低线地区。

主要假设:相对二线城市,低线的城市对生活必需品(例如食品)的消费比例进一步升高,对消耗品的消费比例、特别对于耐耗品(如服装)的消费比例进一步降低。假设:(1)食品占比28%,相比二线城市上升3.5pct——根据全国餐饮的社零占比,算出三线城市餐饮社零占比11.9%(高出二线城市0.9pct),再考虑低线地区生活必 需品消费比例更高的逻辑,我们进一步提升食品占比;(2)用品占比58.5%,相比二线城市减少0.5pct,主要原因是食品占比提升;(3)服装占比8.5%,相比二线城市减少3pct,主要原因是食品占比提升,耐用品消费比例更低;(4)燃料占比5%,假设与一二线城市相同。

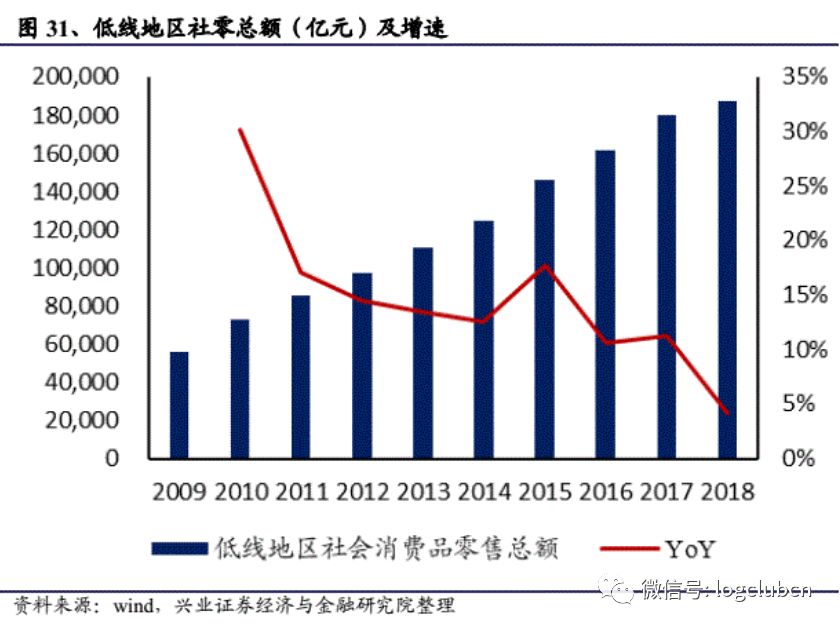

根据国家统计局数据,2018年二线城市社零总额18.75万亿元,2015至2018 CAGR为 8.6%,我们预计2018到2025以7%的增速持续增长。

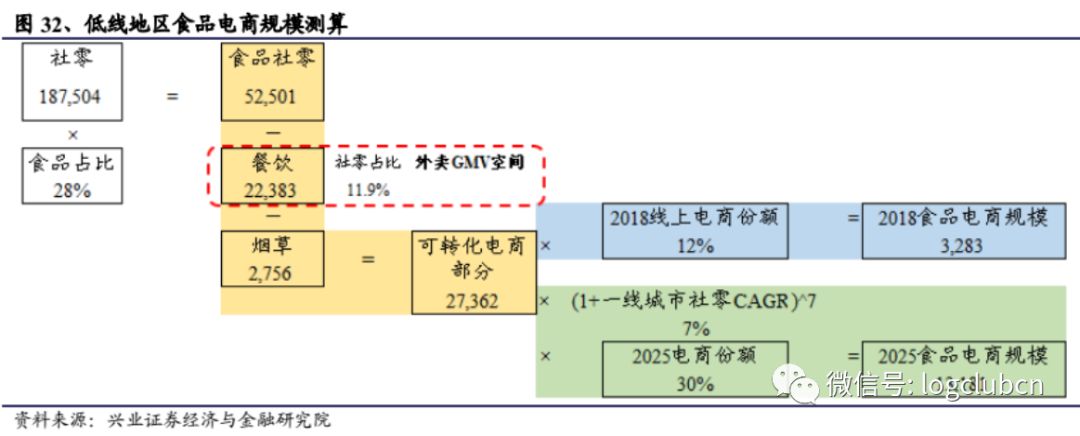

低线地区食品电商规模预计:

餐饮业:根据全国社零数据,2018年全国餐饮占社零的比例为11.2%,据此 计算得出餐饮约占社零总额的11.9%(高出二线城市0.9pct),因此三线城市非餐饮类食品市场规模约为187,504*(28%-11.9%)=27,362(亿元),其中部 分可转化为电商GMV;餐饮类市场规模约为187,504*11.9%=22,383(亿元), 其中部分可转化为外卖市场的GMV。

与前文分析相同,由于烟草不能通过电商平台售卖,考虑可转为电商GMV 部分时需要减去烟草零售额。2018年全国限额以上烟酒零售额约4,000亿元, 按照限额以上社零规模占总社零规模36%、三线城市社零占全国比例49.2% 计算,同样假设烟酒各占一半,烟草零售额约为2,756亿元。

可转化为电商GMV 部分约为30,118-2756=27,362(亿元),即非餐饮类减去烟草剩余的部分。基于2018年一二线城市电商贡献中国快消品的比例,我们估计低线城市的贡献比例约为12%(比二线城市低5pct),并预估由于各电商 台在低线城市的加速下沉,在2025 年该贡献比例将达到30%(比二线城市低10pct)。

根据以上假设,我们估计2018年三线城市食品类电商规模约17,362*12%=3,283(亿元),按照三线城市社零总额CAGR 7%预估,2025年该规模将达到27,362*1.07^7*30%=13,181(亿元)。

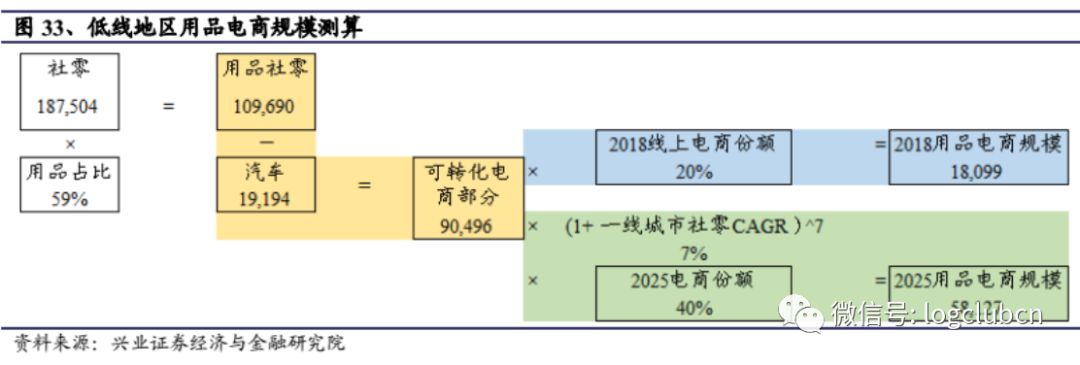

低线地区用品电商规模预计:

由于一手车线上化销售相对其他商品较难,按照三线城市社零占全国比例49.2%计算,三线城市汽车零售额为19,194亿元,汽车之外的用品社零额为187,504*58.5%-19,194=90,496(亿元)。

我们整体按照20%估算用品市场中电商渠道的占比(比二线城市低10pct), 并预计由于低线城市网购用户的快速增长,2025年该比例将达到 40%(比二线城市低10pct)。按此假设,2018年三线城市用品类电商规模约90,496*20%=18,099(亿元)。按照三线城市社零总额CAGR 7%预估,预计2025 年该规模将达到18,099*1.07^7*40%=58,127(亿元)。

低线地区服装电商规模预计:

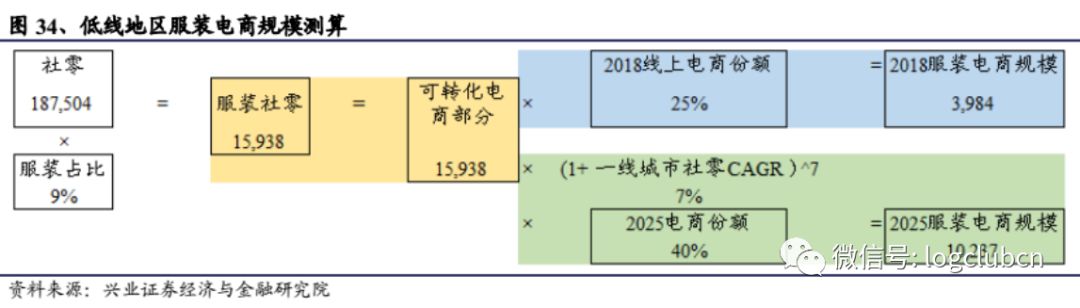

按照三线城市社零占全国比例49.2%,服装占比8.5%计算(比二线城市低3pct),服装类社零额为187504*8.5%=15938(亿元)。

根据全国服装电商渗透率40%和一二线城市的假设,我们估算该比例在三线 城市约为25%(比二线城市低25pct),则目前三线城市服装市场的电商规模为15,938*25%=3,984(亿元)。考虑低线市场电商消费需求的潜力,我们预计2025年服装类商品线上销售占比将达到40%(比二线城市低20pct)。

按照三线城市社零总额CAGR 7%预估,预计2025年电商规模将达到15,938*(1+7%)^7*40%=10,237(亿元)。

合计:估计2018低线地区电商规模25,367亿元(社零占比14%),按照低线地区社零CAGR 7%的假设,预计2025低线地区电商规模81,545亿元(社零占比27%),CAGR 18.2%。

投资建议:推荐电商平台

我们预计2025实物电商规模为18万亿元,2018至2025 CAGR 14.4%。

根据我们自己的估算,2018年实物电商规模总计70,228 亿元(统计局统计值为70,200亿元,差距可忽略不计),社零占比18.4%,其中一线城市/二线城市/低线城市实物电商占比分别为15%/49%/36%。

假设2018至2025年社零CAGR 5.8%,2025社零规模566,280亿元(2018年380,987亿元),2025实物电商规模预计为180,190亿元,社零占比31.8%,其中一线城市/二线城市/低线城市实物电商占比分别为11%/43%/45%。

电商平台竞争要素:

(1)C端:契合低线地区下沉市场的电商人口红利;能满足不同类型消费者的不同购物需求。

相比一二线地区,低线地区“电商红利人口”对价格的敏感性更高,其购物需求可归结为“满足一定质量要求下,价格尽量低”;又由于低线地区人群可支配收入范围较大,他们对“一定质量”的定义区间也很大。因此电商平台在低线地区扩张需要上线大量不同种质量级别的商品,且能够提供尽可能的低价。

消费者购物需求千差万别:中国消费者消费习惯正持续向多元化方向转变,高质量生活、国际品牌、“极简主义生活”、“高性价比”、粉丝经济等多种消费偏好并存,电商平台需要满足尽可能全面的消费者需求。

(2)B端:能建立起满足电商需求的供应链,物流是重中之重。

电商对B端供应链的成本压缩在于“代运营-物流”对“各级分销商-零售终端”的代替,供应链成本压缩是电商产品价格低的重要原因。

电商供应链及其依赖物流,特别C2M“制造厂商-物流-消费者”模式下,物流更是重中之重;物流不仅关系到商品最终零售价,也关系到用户体验,因此各电商平台都很重视物流。

新零售的背后也涉及到对供应链体系的升级和再造,云计算可以提升供 应链能力——一个优秀的电商平台能够在多个层面提升供应链能力。

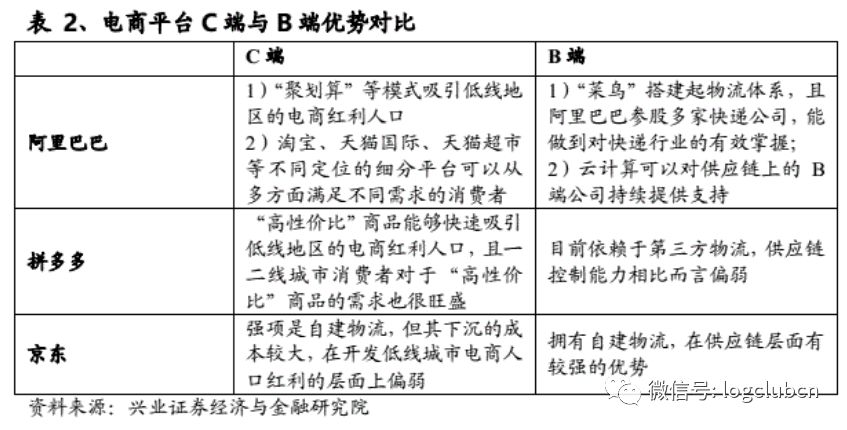

三家电商平台对比:

阿里巴巴(淘宝+天猫):C端B端均实力强大。(1)C端一方面能通过“聚 划算”等模式吸引低线地区的电商红利人口,另一方面淘宝、天猫国际、天 猫超市等不同定位的细分平台可以从多方面满足不同需求的消费者。(2)B 端“菜鸟”搭建起物流体系,且阿里巴巴参股多家快递公司,能做到对快递行业的有效掌握;云计算可以对供应链上的B端公司持续提供支持。

拼多多:C端优势强于B端。(1)拼多多的优势在于“高性价比”商品能够 快速吸引低线地区的电商红利人口,且一二线城市消费者对于“高性价比” 商品的需求也很旺盛。(2)拼多多目前依赖于第三方物流,供应链控制能力相 比而言偏弱。

京东:B端优势强于C端。(1)京东拥有自建物流,在供应链层面有较强的 优势;(2)由于相对而言更偏重自营模式,京东的3C产品比例高于其他两家平台,自建物流也更适于在一二线城市铺开,下沉的成本较大,因此京东在开发低线城市电商人口红利的层面上偏弱。

活跃买家数:阿里巴巴领先,拼多多凭借“高性价比”商品普及度更高的优 势,在18Q2超过京东;18Q2后京东基本停滞增长,而拼多多持续增长。我 们认为这是拼多多在电商人口红利层面比京东更有优势的证明。

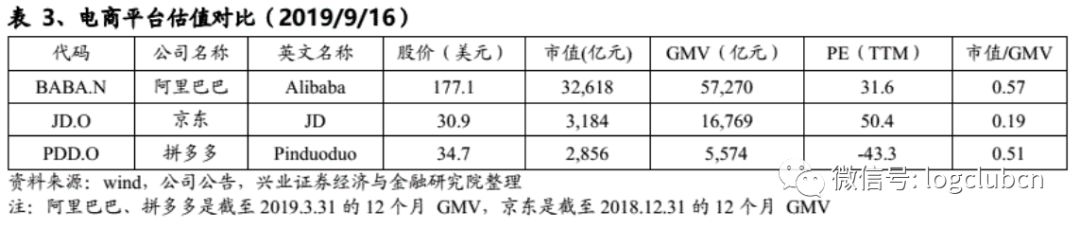

GMV:阿里巴巴遥遥领先,2018年拼多多/京东的GMV增速别为234%/37%, 拼多多凭借消费人数增长的优势,GMV快速增长。

收入及利润:京东有较大占比的直营模式,而阿里巴巴和拼多多基本是平台 模式,因此京东收入较高;利润方面,阿里巴巴利润持续增长(收入的持续 增长) ,京东在2019年实现利润大幅增长(物流减亏明显),而拼多多还处于亏损状态(大量补贴造成销售费用高)。

1、阿里巴巴:B端C端、线上线下一体化大消费平台

电商:积极向低线地区推进,GMV稳定增长。

(1)阿里巴巴积极通过下沉战略获取低线地区的电商红利人口。阿里巴巴在FY19(自然年18Q2至19Q1)实现19%的GMV(天猫+淘宝)增长和18%的活跃买家的增长,其中77%的新用户来自于低线城市;而FY20Q1淘宝新增用户中70%以上也来自于低线地区。

(2)阿里巴巴预计FY2020将实现总收入不低于5000亿元(YoY 32.7%),据此我们预计阿里GMV增速将达到16%、超6.6万亿元。

云计算、新零售、物流、本地服务、大文娱协同发展,全面覆盖B端服务和居民消费。(1)相比于其他电商平台,阿里巴巴核心优势在于通过提供极致的B端服务系统,吸引商家以打造全面的消费平台,再吸引C端用户、覆盖C端用户消费的各个方面。新零售、物流、本地服务目的即是全面覆盖C端用户线上线下各个消费场景,并提升各个场景的B端服务能力(包括供应链)。(2)云计算是未来类似于“互联网水电煤”的重要基础服务,而阿里云已达到全球领先水平,中国公有云IaaS市场份额近50%,19Q2阿里实现云收入 78亿元(YoY 66%) ,且营业亏损逐季降低。

看好公司在传统电商(流量下沉)、新零售、云计算、大文娱等方面的增长,我们预计公司FY2020/21/22年收入分别为5088/6505/8002亿元, Non-GAAP归母净利润分别为1350/1729/2152亿元,Non-GAAP EPS分别为51.5/65.9/82.0 。目标价210 美元,对应公司FY2020/21/22年Non-GAAP EPS的PE分别为28.8/22.5/18.0。

2、拼多多:“高性价比”尽享电商人口红利

拼多多“高性价比”路线适用人群极广。(1)“高性价比”适合在低线地区下沉:“高性价比”的核心在于“满足一定的质量要求下,价格尽量便宜”,虽然低线地区电商发展在一定程度上是“消费升级”,但低线地区购买力有限,对“一定质量” 的要求相对较低,价格敏感度更高。(2)“高性价比”也能满足一二线城市部分需求:对于购买力较强的一二线居民,他们在不同类型商品上的质量要求不同,在 “低质量要求”的商品购买上,拼多多“高性价比”具有强竞争力。

“新品牌计划”是拼多多在供应链层次的亮点。C2M模式下“生产厂商-物流-消费者”的极简供应链是现有电商供应链的进一步简化版,有助于中国“隐形冠军” 厂商打开市场,拼多多自身基因适合这一模式,“新品牌计划”已小有成果。

GMV提升以降低费用率,拼多多2020年有望实现盈利。我们预计公司 2019/20/21年收入分别为279/468/615亿元,Non-GAAP归母净利润分别为-17/76/123亿元,Non-GAAP earings per ADS分别为-1.45/6.53/10.59 元。目标价30美元,对应2019/20/21年EV/GMV分别为0.27/0.17/0.13,对应2019/20/21年PE分别为-145/32/20倍。

来源 | 兴业证券