二〇一九年,有些PE与VC已注定找不到接盘侠

数据支持 | 勾股大数据

今年9月底,传闻滴滴开启新一轮融资,这个共享出行领域的独角兽,彼时估值一度高达630亿美元。甚至还有人预计滴滴将于2021年上市,届时估值将高达1000亿美元。

然而,在那之后不到一个月的时间里,当滴滴的一部分股东开始寻求把自己手中的股权变现的时候,却发现,根本就是有价无市。

据称,近期有两位滴滴的原始股东拟出售股份,其中一位来自中国,一位来自美国,它们分别按400亿和430亿的估值叫价,这与9月底的估值相比,已经砍掉了1/3。但仍然找不到买家。

事实上,滴滴当下的处境,从某种意义上正是这些年中国股权投资市场的缩影。

近年来,中国股权投资市场愈发呈现“散户化”与“庞氏化”的特征,项目少资金多,供需不对等;投资者通过层层抬价与击鼓传花,吹起了大量估值泡沫。随着接盘资金不足,这些高估值的项目便会堆积在空中,形成“Pre-IPO”的堰塞湖,未来无法达到预期收益,无法退出,甚至会面临跑路风险。

2019年步入尾声,股权投资市场已经寒意逼人。

收缩:势不可挡

首先是行业的收缩。

2019年,中国的股权投资新增基金管理人的数量已经“扑街”。据统计,今年前三季度新成立并完成登记的PE/VC数量只有可怜的58家,与巅峰时刻2015年相比,连1/60都不到。

其次是募资规模的下滑。

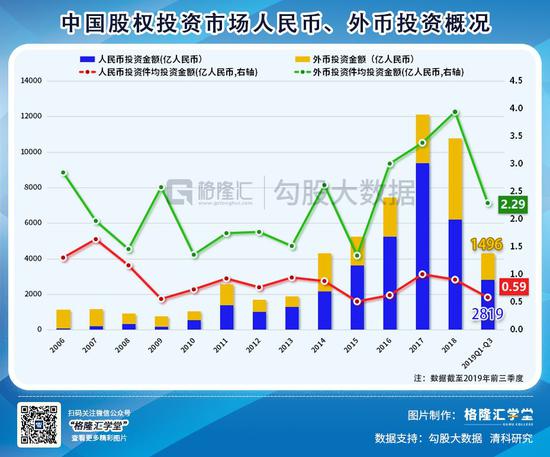

2019年前三季度,中国股权投资市场募集资金总额为8310亿,同比下滑20.4%;其中外币募集金额为1121亿,而人民币募资金额为7189亿,都叫上年同期有较明显的下滑。

就单只基金募集资金金额来看,2019年上半年,人民币基金的件均金额为3.79亿,而外币基金的件均金额为31.14亿。在过去14年中,外币基金的件均募资金额普遍高于人民币基金。

此外,今年PE/VC的投资规模也明显收缩。

2019年前三季度,中国股权投资市场投资总额为4314亿元,同比下降53.7%;投资案例为5461起,同比下降36.9%。从细分项来看,不论是人民币投资还是外币投资,都出现了明显的下滑。

过去五年,中国PE/VC投资规模扩张明显,从2014年开始,并于2017年见顶。就投资总金额而言,2017年比2013年翻了6倍。

股权投资市场是一个“众人拾柴火焰高”的过程。被投项目普遍不具备盈利条件,需要不停地烧钱;而对于估值,则需要每一轮都比上一轮高一点,才能继续走下去。

但是,这两点都需要源源不断的资金补充,才可以维系。在货币宽松的时期,资金便宜,优质项目相对不足,大量资金涌入导致项目估值普遍虚高;在货币收紧的时期,这些宽松时期形成的高估值就难以为继,一方面退出困难,另一方面收益率难以为继。

从2018年开始,股权投资行业不论是募资的金额还是投资的金额,开始明显地收缩。说白了,钱开始变少。

一边是需求端在嗷嗷待哺等着下一轮资金进入,而另一边供给端的资金越来越少,那么结果可想而知:一定会有一部分项目难以退出;或者即便可以退出,但回报很低。

说到底PE/VC本质上是融资,虽然国家监管政策会对产业造成影响,但是更底层、更本质的逻辑,仍然是离不开货币金融环境的自身松紧交替的规律。

退出:欲退无门

数据显示,在2017年的时候,有大量的项目处在“A轮”。还有大量项目已经上市后,在疯狂的定增。从资金上来看,B轮也消耗掉了大量投资。

我们知道,这一轮全球流动性收紧从2017年(美国加息)开始的,而中国的“金融去杠杆”则是在2018年上半年达到顶峰。这两件事对于PE/VC这种烧钱游戏而言,应该是一个收缩的信号。

按照常理,这些处在A轮和B轮的项目,在金融环境收缩的接下来这两年,是不是逐渐往B、C、D甚至是Pre-IPO过渡了呢?

抱歉,没有。。。

2019年前三季度,占全部股权投资项目中比例最高阶段仍然是“A轮”。

虽然就投资金额而言,“E轮及其后”那里与A轮已经比较接近。但从案例数来看,A轮还是占了绝对的大多数。

这反映了一个事实,即还有大量资金“冲入”刚刚成立的新项目中。

比较A轮与“E轮及其后”的投资案例数以及总投资金额,我们会发现其背后的逻辑令人细思极恐。

“E轮及其后”的投资案例数仅仅占了“A轮”六分之一,但其投资金额与A轮已经接近,其反映的是每一轮加价所形成的估值泡沫的规模。

并且如果当下这些处在“A轮”位置的项目将来发展到“E轮及其后”,又会需要多大的投资来支撑?而到那个时候,中国的PE/VC、甚至是IPO市场,能不能募到这么多的资金?如果募不到,那么这些项目怎么退出?

事实上,如果我们比较一下10年新投的项目与退出项目的数量,结论就不言自明了。从下面那张图中可以发现,每一年新投项目的数量都远远多于退出项目的数量,且差额在逐年扩大。(见图中红色柱)

这说明,这些年中国的股权投资虽然缓慢寻找退出方式,但总体上新进入的项目远比退出的多,未退出的项目在越积越多,形成“堰塞湖”。

怎么办?降低估值,打折出售?这无异于自杀。

不降价,那就打肿脸充胖子,铆足了劲IPO?目前看来,这是很多PE/VC的做法。从数据上看,今年通过IPO退出的比例也是空前的高。

但这条路也不是一帆风顺。

首先今年股市的波动比较大,其次随着大量公司抢破头IPO,使得新股市场的流动性也相对不那么充足了,继而破发变得司空见惯。

更有甚者,许多公司在上市前的多轮融资已经捆住了大量高成本仓位(俗称“蟹货”,即融资时的估值比实际真实价值高得多,以致于到上市时不得不降低估值,相当于PE/VC在被投项目上市前已经被套牢),这样的票,等到可以减持套现的时候,股价早已经跌成X,能兑现多少收益,也是未知之数。

正如一位知名投资人说的那样:风停了,猪自由落体的过程,是很痛苦的。

被“玩坏”的行业

但问题来了,许多风投机构,明知被投项目是“猪”,但还是抢破头要把钱投给它,这又是为什么呢?

这就是涉及到中国创投行业的几个毛病了。首先是短视,其次是跟风,再有就是投机心态。

先说短视,中国大多数股权投资项目,投资周期很少超过5年的。事实上,5年时间远不足以让一家公司从初创的阶段,发展到拥有自己稳固的盈利模式。那么,这种短期的股权投资是在做什么?

倒买倒卖。

当然要先看是不是风口。如果是的话,不怕没人接盘,那就大胆地怼钱进去,搞一些花哨出来,或者更干脆,好好做几页ppt,然后加个价,找人接盘。

大量基金扎堆在少数几个兑现前景相对较好的项目或行业上,使得这些项目估值普遍虚高,到最后退出的时候难免发生踩踏。

“那个时期项目方普遍牛逼哄哄的,而金主爸爸则活生生被玩成了‘儿子’,抢到了就觉得赚到了,那个时候PE/VC跟股市上打新的散户也没什么区别。”一位投资圈的高人说到。

其次是跟风,许多PE/VC并不具备独立调研和分析的能力,他们往往会去模仿一些头部机构的投资。别人吃肉,他们跟在后面喝汤。

但是,头部机构做出的投资决策就一定正确吗?

除此之外,更要命的是投机心态,觉得总会有人接盘,于是把创投市场玩成了“庞氏接力”。这样会造成一些项目的估值膨胀。同时当后续接盘资金不足的时候,跌下来也会跌得比较狠。

这样就,把原本一个需要深思熟虑、谋定后动的行业,活生生地玩成了一群散户击鼓传花的游戏。难怪有分析家都说,中国的PE市场就像是一群散户在互相收割。

当然,PE/VC的普遍短视、跟风、以及投机心态,也和他们背后的千千万万投资者有关。

中国的投资者普遍没有长期投资的习惯,最希望快进快出,一年翻好几倍的那种。两三年以上的投资基本上都很难忍受。

反观海外市场中成熟的PE/VC,往往具有长期投资的观念。例如早年投腾讯的南非的Nasper,从腾讯上市(2004年)之前就开始布局,直到去年(2018年)才首次减持。这14年的马拉松所换来的收益是不可估量的。

而这些具有长期投资眼光的风投背后,往往是一些富豪的家族基金,甚至是主权基金。这种级别的资本才能理解投资的长期性以及潜在巨额回报的对等关系。

最后,除了上述这些股权投资基金自身的问题之外,国内经济节奏转型太快,导致有效的投资模式切换太过频繁,也迫使风投机构不得不朝三暮四,难以保持长期定力。

最近几年正是中国经济从增长速度“换挡”的关键时期,加上互联网化对传统行业的改造,前几年的明星项目,到这几年很可能已经增长乏力。而过去高增长的业务模式,放到今天可能已经失效。

同时,金融环境与监管政策的变化,包括资管新规对投资机构募集资金要求的变化、IPO上市时间周期的变化、甚至包括税费税收等细节政策变化,都直接影响到投资的回报率。而股权机构为了适应这些变化,则不得不调整自身的策略,趋短弃长。

结语

在许多成熟市场国家,股权投资公司的员工,都是一群白发苍苍,满脸褶皱,目光深邃的老人。事实上,PE/VC是一个白发行业,而不是青春饭。

对于一个好的投资机构,能够抢到头部优质项目的能力,其实并不是最重要的。最重要的是对产业的理解、对产业资源的把握,和对长周期资金的使用能力,以及基于这些因素的结合进而整合资源和重组资源的能力。在此基础智商,去创造新的生意机会的能力,把“抢项目”转变为“创造项目”。

说白了,一次成功的投资需要具备的条件与付出的成本,不亚于创业本身。

举个例子,软银的孙正义,一个饱受争议的投资家。他的玩法与大多数PE不同。他的做法是,用足够多的的资金,让被投的公司强大的足以制定行业规则。他投资滴滴,投资WeWork,都是秉承这样的理念。

当然,他的理念本身也许值得研究和探讨,也有人说他是一个赌徒;但就这些做法与实践而言,是超越了“抢项目”这种低级竞争方式的。他是在创造项目,甚至是在创造行业,创造竞争赛道。

反观中国的PE行业,这些年来,很多地方其实已经脱离了股权投资的逻辑。伴随着人性的贪婪,一夜暴富的投机心态,以及一些创业者的道德风险逆向选择行为,使得整个行业过度膨胀,最终呈现出散户化、庞氏化和韭菜化的某些特征,而最终的结果也注定了是一地鸡毛。

还是那句话,风停了,猪自由落体的过程,是很痛苦的。

但,这是走向成熟的必经之路,必须缴纳的学费,以及必须付出的代价。