华宝标普油气连续3年垫底 这些基金成立至今爆亏

“公募2019”之四:“炒股不如买基金”,究竟谁在拖后腿?

2019年最后一个交易日,上证指数收报3050.12点,年内涨幅22.3%,为2014年以来最佳表现;深证成指收报10430.77点,全年上涨超44%,一举创下近十年来年度最大涨幅。

不过,比这更为抢眼的是公募成绩单。除了基金发行数量和发行份额双双突破历史纪录以外,股票型基金和债券型基金业绩表现优异,为近五年来整体表现最好的一年。

2019年全年股票型基金的平均收益率超过了47%,多达九成的股票型基金跑赢了业绩基准。其中,全年收益回报率最好的前三只基金均由广发基金基金经理刘格菘一人包揽,这一现象为公募历史上首次发生。

尽管如此,在公募整体业绩一路高歌猛进背后,仍有部分绩差生落榜。

新经济e线统计发现,在全部基金产品(A/C分列,以下同)中,2019年一年回报率为负值的基金共计有47只。

特别是QDII基金里,由周晶担任基金经理的华宝标普油气更是连续三年亏损并在同类排名中始终都垫底。

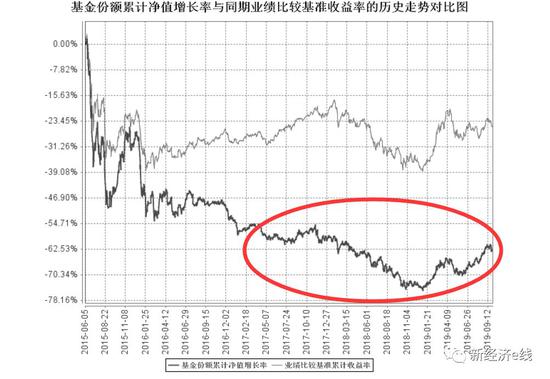

2019年,华宝标普油气人民币和华宝标普油气美元年内回报率分别为-10.87%和-12.39%,分别列倒数第二和第一,其净值仅录得0.41元和0.06美元。截至2019年年末,上述两只基金成立以来的总回报分别为-59%和-51.08%。也就是说,基金持有人若一直持有至今的话,仍深陷亏损漩涡。

本期“公募2019”系列,新经济e线就此进行盘点。

热闹背后的局外人

新经济e线注意到,2019年,在指数没有大幅上涨背景下,公募基金收获了历史罕见的年内回报。然而,在行业热闹背后,由于业绩差强人意,不少基金却沦为了局外人。

从全年净值增长排名来看,截至2019年12月31日,广发双擎升级年内净值增长率达121.69%,高居榜首。同样由刘格菘执掌的广发创新升级、广发多元新兴年内涨幅也分别达110.37%和106.58%,三只基金分别位列全年业绩榜冠亚季军。公募历史上首次出现了由一名基金经理包揽年度收益前三名的罕见一幕。

值得关注的是,分析2019年刘格菘的投资组合可见,上半年表现并不算太突出。最终决定其全年业绩领跑的关键在于下半年科技股行情助力。截至2019年9月末,广发双擎升级组合前十大重仓股中,就有7只电子股、2只计算机股和1只生物医药股。

同期,2019年净值增长率在100%以上的基金还有2只,分别是华安媒体互联网和银华内需精选,其基金经理分别为胡宜斌和刘辉。此外,年内回报率在80%-100%间的有38只,收益率在60%至80%的有331只基金。

实际上,不仅仅是主动偏股型基金,指数基金和债券基金中的可转债基业绩也可圈可点。2019年以来,被动股票基金几乎全部取得正收益。其中,招商中证白酒指数基金的年内回报高达86.82%;同样,债券基金中,南方希元可转债年内净值增长率达38.95%,位列债券型基金首位。

格林伯锐2019年三季报前十大重仓股

可以说,上述基金的优异表现充分体现了什么叫做“炒股不如买基金”。不过,冰火两重天的是,不是所有基金都能做到这一点。如2019年全年业绩表现最差的格林基金旗下格林伯锐C、格林伯锐A年内亏损更是接近两成,净值增长率分别为-18.86%、-18.74%,其基金经理为宋绍峰和张兴。

公开资料表明,格林基金为河南省安融房地产开发有限公司全资子公司,部分高管来自格林期货,是中国内地首家期货背景的公募基金公司。

在两位基金经理中,宋绍峰曾在长城证券研究所担任分析师和在泰达宏利基金分别任研究员、专户投资经理等职位。2017年加入格林基金,曾担任专户投资经理。2018年12月起任格林伯锐基金基金经理;张兴曾任国家信息中心中经网金融研究中心负责人。2013年初至2015年底,任北京数融科技投资经理,主要负责权益投资。2016年入职格林基金,任基金经理。2018年2月起任格林伯元基金基金经理。2018年任格林伯锐基金经理。

有意思的是,格林伯锐C在2019年上半年的股票仓位曾为0。等到三季度时,该基金开始扎堆买入科创板股票。截至三季度末,该基金除了重仓19国债01,前十大重仓股全部为科创板股票,分别包括华兴源创(688001.SH)、瀚川智能(688022.SH)等10只科创板股票,并且在三季报中表示继续重点配置科创板。

然而,进入第四季度后,其重仓的科创板股票均出现大幅回调。截至12月31日,铂力特(688333.SH)区间跌幅达30%、瀚川智能、航天宏图(688066.SH)、光峰科技(688007.SH)区间跌幅在20%左右。

此外,在灵活配置型基金中,紧随格林伯锐之后的长盛战略新兴产业C在2019年全年的总回报为-10.36%,其基金经理为杨衡和孟棋两人。

而中长期纯债型基金中,创金合信尊盈纯债年内总回报-16.78%,2019年业绩垫底。其基金经理为郑振源;由陈晨出任基金经理的东吴鼎利全年回报率-8.53%,同类排名中位居倒数第二,仅次于创金合信尊盈纯债。

拖后腿的爆亏基金

另据新经济e线统计发现,尽管2019年公募行业经历了历史罕见的业绩大爆发,但仍有不少基金至今还是基金持有人的伤心地。截至2019年12月31日,在可比基金中,自成立以来累计亏损超过40%的基金共计有26只。

工银瑞信互联网加成立至2019前三季净值表现

在这些拖后腿的爆亏基金中,具体按产品分类的话,股票型基金以工银瑞信互联网加位居亏损榜首席,现任基金经理为张继圣。该基金成立至今总回报率为-60.40%,其单位净值仅剩下近0.4元。

公开资料显示,工银瑞信互联网加于2015年6月3日开始募集,两天后,基金便火速募集了197.33亿元,提前结束募集并宣布成立。不过在基金建仓期不久,市场便出现较大幅度的调整。彼时,该基金成立仅三个月后,净值就遭遇腰斩。

期间,在工银瑞信互联网加基金运行4年多的时间里,先后经历了5位基金经理,他们分别为刘天任、王烁杰、单文、黄安乐和张继圣。其中,张继圣为2018年12月19日增聘,当时与黄安乐共同管理该基金。2019年1月24日,黄安乐离职,留下张继圣独守。

此前,张继圣先后在友邦证券担任分析师,在统一证券担任分析师、专业副总;2018年加入工银瑞信,现任权益投资部权益投资能力七中心负责人、基金经理,2018 年12 月19日至今,担任工银瑞信互联网加基金经理。2019 年5月6日至今,担任工银瑞信科技创新基金经理。

同期,现由杨鑫鑫出任基金经理的工银瑞信创新动力自成立以来的业绩表现也远远落后,总回报亏损近四成,为-36.4%。该基金成立于2014年12月11日,前后也经历了四位基金经理。最初也由刘天任、王烁杰两人负责管理,后于2017年双双离职,并由李劭钊于2016年9月28日接任基金经理至2019年3月1日。

此外,新经济e线注意到,在各大类基金产品中,QDII自成立以来的业绩表现整体欠佳。包括跌幅超过五成的股票型基金——华宝标普油气两只基金在内,共计有6只QDII基金累计亏损率超过40%以上,余下4只分别包括信诚全球商品主题、银华抗通胀主题、国泰大宗商品、博时抗通胀增强回报。

以华宝标普油气为例,该基金标的指数为标普石油天然气上游股票指数跟踪的股票主要集中于石油生产的中上游,受到油价影响相对较大。2019年对石油市场是动荡的一年,国际油价整体先扬后抑,受地缘政治紧张局势等影响,出现了大幅震荡行情,但总体仍呈现供大于求的趋势。

一季度,受沙特、俄罗斯等主要产油国坚决执行减产协议等影响,国际油价从2018年末的低点反弹,呈现单边上涨走势,伦敦布伦特原油期货价格于4月25日创下75.6美元/桶高点。但进入二季度以后,受国际贸易争端加剧、全球经济数据不佳、石油需求疲软等因素影响,油价一路下跌。此后,受地缘紧张局势影响,国际油价出现大幅度震荡行情,并一直延续至2019年年底。

不过,尽管华宝标普油气业绩垫底,但两只基金规模仍可观。其中,华宝标普油气人民币和华宝标普油气美元最新资产规模分别为40亿元和5.7亿元。

同样,中信保诚基金旗下另类投资QDII基金——信诚全球商品主题,自2011年12月20日成立以来的亏损率也高达57.4%,资产规模已萎缩至0.2亿元左右。其现任基金经理顾凡丁于2019年4月18日才接手。刘儒明、李舒禾这两位来自台湾的基金经理已相继于2019年1月和4月离任。

还有,被动指数基金也成为了爆亏的重灾区。Wind统计数据显示,截至2019年12月31日,多达14只基金自成立以来的总回报亏损率超过40%以上。其中,跌幅居首的南方中证500工业ETF为-50.52%。紧随其后的国寿安保中证500ETF联接、国寿安保中证500ETF、交银中证环境治理、国联安上证商品ETF总回报亏损率接近45%或以上。从成立日期来看,共计有9只基金都是在2015年上半年内发行成立的。彼时,股市正处泡沫破灭前的鼎盛期。

对此,有业内人士表示,市场情绪高点时,公募机构应当保持冷静和独立,虽然这时基金发行募集更容易,有利于基金公司扩大规模,但也要在择时上充分考虑投资者的利益,不能盲目为了规模而重蹈覆辙。

财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)