业绩暴跌65%,裁员4000人,汇丰翻车了

汇丰控股(00005.HK)2020年上半年税前利润暴跌65.19%的消息,今天已经传遍了街头巷尾。

有内地券商曾说,汇丰控股是港股里的中流砥柱,也是3家获准在香港发行纸币的银行之一,其历史地位德高望重,很多香港人都会以在里面工作为荣。然而这家“德高重”的汇丰,在2020年上半年“翻车”了。

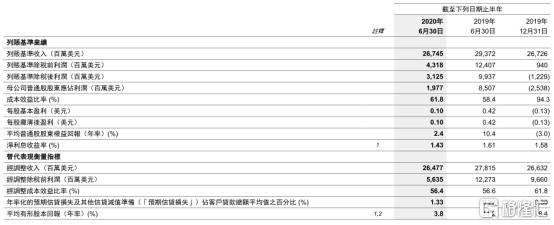

汇丰控股的上半年财报显示,公司税前利润从2019年上半年的逾124.07亿美元,下跌至今年上半年的43.18亿美元左右,跌幅约65.19%,结果低于预期;公司每股基本盈利从0.42美元减少至0.1美元,减少幅度为大约76.19%。

值得一提的是,上半年公司财报中的预期信贷损失(及其他信贷损失减值准备)暴增了4.75倍至68.58亿美元,其保险业务净资产和负债收益也由上年同期的21.96亿美元转为负数,录得-12.9亿美元。

甩锅新冠肺炎疫情影响汇丰控股将业绩下降归结于“受新型冠状病毒疫情影响,全球经济大都显著放缓,部分行业几乎陷于停顿”。

“对汇丰而言,这有两方面的含义。”针对新冠疫情的影响,汇丰控股行政总裁祈耀年(Noel Quinn)在财报中表示。

“首先,与环球经济的其他部分一样,我们的财务表现也必然受到影响。第二,衡量集团表现的真正指标,在于我们能否成功在疫情当中支持客户、同事及社群,为未来的复苏奠定基础。”祈耀年表示。

从现金流上看,疫情的冲击是硬币的两面。一方面,汇丰上半年的贷款发放减少180亿美元;另一方面“上半年的存款增加930亿美元,原因是客户在社区封闭期间增加现金储备并减少开支”。在财报中的确能看到,2020年上半年,公司经营活动现金流净额为1597.85亿美元,同比增长575%;现金和现金等价物增长了1089.31亿美元,同比增长37.08%。

行业研究机构富瑞在2020年8月4日上午提升了汇丰控股的目标价至40.48港元,并维持持有评级,其中的一个主要利好因素就是汇丰的现金流大幅增长。

只是如此利好的消息也没能阻止汇丰股价的震荡。汇丰上半年业绩公布当天,其港股股价下挫4.43%,报33.4港元每股,创十年来新低;2020年8月4日股价更进一步跌至32.15港元的低位,然后才在午后回升,最终以33.65港元收盘;其滚动市盈率收盘时达到109.253,已经达到静态市盈率的12.139的9倍。

最新消息显示,汇丰控股已经裁员4000人。有消息称,艰难的形势将促使汇丰加快3.5万人的裁员计划。该计划是汇丰2020年2月宣布的大规模重组计划的一部分,包括削减超千亿美元风险资产、推出45亿美元的新一轮削减支出计划、裁员等措施。

香港区业务仍是“业绩担当”说起新冠肺炎疫情,汇丰控股在财报中说道:“2020年首六个月是当代人记忆中最困难的时期之一。”

这场全球性“大流行”的冲击不可谓不大,影响不可谓不深远。以汇丰控股的业务版图中的美国市场为例。美国2020年第二季度经济增速一夜回到二战期间的水平——国内生产总值(GDP)年化季率初值录得-32.9%,创有史以来最大降幅。有研究机构指出,这至少创下自1940年代以来最严重的衰退表现。

美国市场的疫情不仅损害了当地企业,也损害也汇丰控股的业绩。汇丰财报显示,2020年上半年,其北美洲地区的税前利润仅2300万美元,较上年同期减少了96.92%。

其在全球其他地区的业绩也好不到哪去。上半年汇丰在欧洲的亏损扩大488.46%至30.6亿美元;在中东及北非的亏损扩大42.33%至2600万美元;在拉丁美洲的业绩较上年同期也减少98.2%。

唯一亮眼的成绩来自亚洲地区,该地区税前利润73.69亿美元,占比达到总体的170.7%,保证了公司合并损益表中43.18亿美元的税前利润。

而在亚洲地区,香港则是汇丰控股盈利的“大头”。根据2020年前两季度的财报,上半年汇丰在香港地区经调整后税前利润达50.93亿美元,占亚洲地区业绩的近七成,虽然在第二季度香港地区的税前利润也较上季度下降了17.65%至23亿美元。

香港经济增长目前面临较大挑战。特区政府7月31日公布,截至6月底本财年第一季度美政府录得1090亿港元的赤字。8月3日,香港财政司司长陈茂波发文称,2020年第一季度香港经济负增长9.1%、第二季度仍负增长9%,第三季度经济也许会承受更大的压力。他表示“疫情是经济活动的最大制约”。

所幸随着中国内地出手帮助香港控制疫情及国安法的颁布实施,预计香港经济将逐渐复苏。中国内地在抗击疫情的过程中,成绩可圈可点,各地的复工复产已在有序推进,第二季度GDP同比增长3.2%,较第一季度增长率提高了10个百分点。

在可预见的未来,香港市场大概率继续扮演汇丰的“业绩担当”。

“构陷门”缠身,下半年难言乐观只可惜香港还是中国的香港,汇丰此前的行为,一定程度上撼动了中国内地与汇丰之间的“友谊小船”。

据《人民日报》报道,北京时间2020年7月24日上午,加拿大不列颠哥伦比亚省高等法院公开孟晚舟引渡案下一阶段庭审的证据材料。早在5月28日,该法院裁定孟晚舟案的本质是“欺诈罪”。孟晚舟时任华为技术有限公司的首席财务官(CFO)。

美方指华为利用名为香港星通的企业跟伊朗交易,违反美国对伊朗的制裁措施。美国向加拿大法院提交的《案件起诉记录》称,孟晚舟对汇丰“隐瞒”了华为与香港星通技术公司(简称香港星通)的关系,“误导”汇丰继续向华为提供银行服务,汇丰因此违反了美国对伊朗制裁法案,面临民事和刑事罚款的“风险”,孟晚舟对汇丰构成“欺诈”。

汇丰则很配合地为此案提供了“唯一关键证据”,即孟晚舟交给汇丰的一份PPT文件。在公开的材料中,包括PPT全文,以及汇丰与华为的业务邮件记录。

有评论称,汇丰长期以来是华为的合作伙伴,不知道华为在伊朗有业务的概率微乎其微。也有消息指汇丰是在美方的威胁之下,才站出来“指控”孟晚舟的。汇丰因自身不当行为,包括违反美国对伊朗制裁规定,曾在2012年12月与美国司法部签署《延期起诉协议》。

眼下中美博弈正在白热化的路上猛踩油门,正如汇丰控股自己在财报中“2020年展望”部分所说:“我们业务所在的部分市场(包括香港和英国),亦会受到地缘政治风险加剧的影响。”进入地缘政治漩涡的企业,汇丰既不是第一个也不会是最后一个。

回过头来看汇丰的财报,整个北美洲的业绩仅占汇丰业绩的0.5%,而香港地区的业绩是整个北美洲的221.43倍。香港是中华人民共和国的特别行政区,偶尔也是中美角力的“擂台”。得罪自己主要市场的主权所有者,这件事表面上看似乎并不符合商业逻辑,其背后的原因耐人寻味。

而除了地缘政治因素之外,“新冠病毒疫情再度爆发的潜在影响、疫苗研发的进展以及市场和客户的信心水平”,以及“环球利率下调及客户交易活动减少令收入压力增加”等因素,都将影响公司的发展。

汇丰的2020年必将是充满不确定性的一年。他们对这一年做出了比较悲观的判断:“2020年的预期信贷损失准备介乎80亿至130亿美元”。

责任编辑: