马云退出,孙正义服软,软银交出一份年亏万亿

2020年5月18日,软银集团发布了3月31日为止2019财年业绩报告。财报显示,2019年软银集团经营亏损1.365万亿日元(约127亿美元),略多于4月份业绩预告的1.35万亿日元。

在披露财报的之前,软银集团还宣布了几件大事。

首先是阿里巴巴创始人马云退出软银董事会。马云自2007年开始,已经担任了软银集团13年的董事。这是半年内第二位离开的孙正义老战友。2019年底,担任软银董事长达18年的优衣库创始人柳井正也宣布退出。

另外,软银又宣布了一项新的股票回购计划,在2021年3月底之前将投入47亿美元回购股票,这是过去两个月内软银第二次加码股票回购。

愿景基金,一只债务黑盒

不出所料,2019财年软银的亏损绝大部分依然来自愿景基金。2019财年愿景基金的投资亏损为1.8万亿日元。软银解释亏损的原因,一是Uber、WeWork的公允价值大幅下降;二是在新冠病毒爆发后,其他投资组合公司的估值在最近一个季度也出现了急剧的下降。财报显示2019财年愿景基金的投资损失构成为:Uber损失52亿美元,WeWork损失46亿美元,其他投资损失75亿美元。

“人们还不明白,愿景基金已经变得一团糟。”4月19日,AllianzTechnology Trust投资组合经理WalterPrice在推特上写道。

对软银来说,愿景基金2019年173亿美元的巨亏只是麻烦的开始。华尔街的分析师们开始担忧,软银集团或将需要为愿景基金的投资损失买单。孙正义为了愿景基金的千亿规模,付出了巨大的代价。在估值泡沫破裂后,其风险开始暴露。

总规模970亿美元的愿景基金,虽号称是VC基金,但实际上大部分是债,按约定,即便愿景基金的投资组合变得一文不值,也需要每年向沙特主权投资基金等LP们支付大约22亿美元的股息。

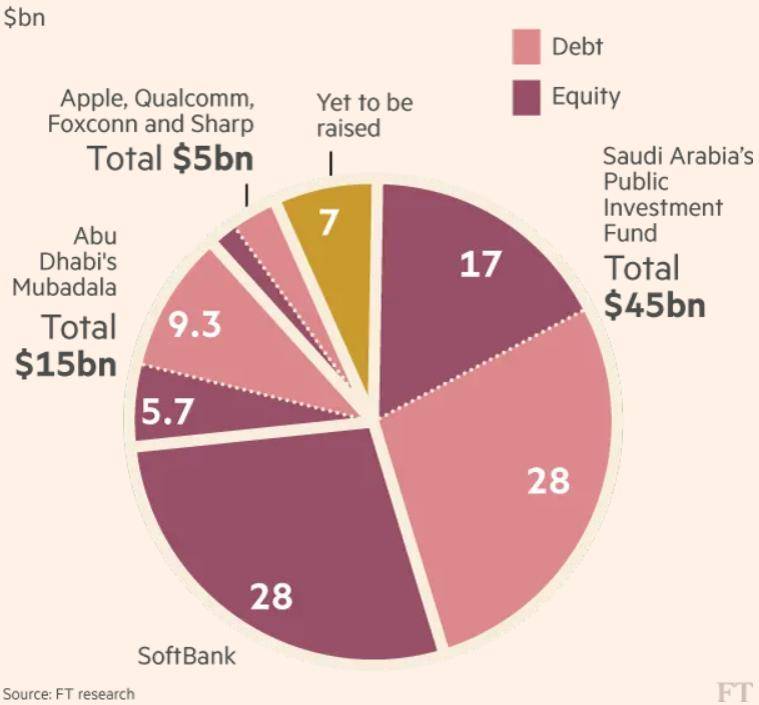

为了放大规模,愿景基金在一只VC基金中引入了类似杠杆并购基金的债务融资模式,这在美国找不到先例。愿景基金最终筹集的970亿美元资金中,软银集团出资280亿美元,在其他LP的690亿美元出资中,约62%是有固定股息的优先股,实质上是债务。沙特主权投资基金投入的450亿美元中,就有280亿美元的优先股。

愿景基金中股权与债权出资的比例,来源:FT

在愿景基金的12年生命周期中,这些优先股将获得每年7%的股息,也就是每年约22亿美元。

因此有观点认为,愿景基金打着VC基金的旗号,但实际上不过是软银集团融资的工具,而且还不会拖累软银的资产负债表。富达亚洲合伙人BensonTam评价道:“孙正义找到了一种无需支付任何利息就借用数十亿美元进行并购狂欢的把戏。”

更妙的是,愿景基金还仿效VC基金的惯例每年向LP们收取管理费。具体费率各LP有所不同,软银集团未详细披露,如果按2%的行业水平,那么愿景基金相当于一个让孙正义以2%的负利率借债的工具。

因此对愿景基金来说,7%的收益是一条关键,超过这条线孙正义就赌赢,否则就面临大问题。这也是为什么,孙正义在采访中一直坚持表示,尽管部分投资面临损失,愿景基金的部分优质投资退出后,仍然能让基金达到7%以上的回报。

值得注意的是,愿景基金还叠加着第二层债务。由于投资的项目变现困难,过去两年愿景基金一直在对外借债以补充流动性,导致愿景基金的风险敞口进一步扩大。愿景基金借债所得资金的一部分用于支付优先股股息,另一部分,据孙正义2018年接受华尔街日报采访时所说,用于进行更多投资。愿景基金借了多少债呢?一篇Techcrunch的报道估计,愿景基金的债务规模可达146亿美元。

财务杠杆在PE基金中非常普遍,因为PE基金投资于有稳定现金流的企业,能够保障还本付息。而愿景基金却是一只规模巨大的VC基金,其投资的科技企业绝大部分缺乏盈利能力。在VC基金中引入债务融资,愿景基金开创了一个先例。

债务流沙上的帝国

软银对债务的依赖并非新鲜事。以高杠杆激进扩张,一直是孙正义和软银的标签。从2009年到2018年,经过一系列大手笔的投资并购,软银集团的总资产增长了8倍,孙正义被塑造成了世界科技教父。与之相伴的,则是软银集团越来越高的负债。

2013年,软银集团斥资200亿美元收购美国电信公司Sprint。这一场豪赌让软银集团的总资产翻倍,也让有息负债规模增加了两倍,导致穆迪和标普双双将软银的信用评级下调至“垃圾级”,此后再未恢复。2016年,软银再斥资约320亿美元收购英国芯片设计公司ARM。到该年年底,软银的债务余额达到1250亿美元,这是软银集团债务规模扩张的顶点。

孙正义在2016年提出募集愿景基金,无论真实动机如何,客观上确实让孙正义能够继续进行大手笔的投资,同时也不会继续增加软银集团资产负债表的负担,因为后者已经明显的不堪重负。然而,如前所述,愿景基金本身实际上也包含了大量的债务。整个软银帝国对债务的依赖从未解除。

在市场周期上行、流动性充裕的时候,债务不是问题。但在2019年软银集团、愿景基金风险暴露之后,债务问题开始凸显。

2020年3月,标普和穆迪接连下调软银集团的信用评级。标普将软银集团的评级展望调整为负面;穆迪则将软银集团的评级连降两级,从Ba1降至Ba3,展望为负面观察。软银的CDS(信用违约掉期合约)升至十年新高。英国《金融时报》则称,著名的对冲基金阿波罗全球管理从2019年底开始就在策划做空软银集团的债券。

标普全球评级分析师西川裕之表示:“软银不断面临新的筹款需求,如果当前信贷市场的动荡继续,将很难获得资金。”

另外日本监管文件显示,孙正义个人在2020年3月向多家银行抵押软银股份,股权抵押比例从2019年6月的48%提高到了60%。

尽管软银集团的债务问题引起了外界越来越大的担忧,但软银集团坚持认为,其债务负担是可控的。

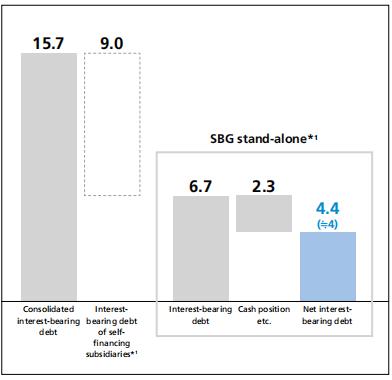

2019财年末,软银集团资产负债率72.8%。截至2020年5月9日,软银集团合并有息负债15.7万亿日元,其中软银集团层面的总有息负债6.7万亿日元,净有息负债4.4万亿日元。

软银集团债务构成

软银集团的有息负债规模1465亿美元,超过了软银集团的市值。但另一方面,软银集团披露的“资产价值”高达2500亿美元,安全边际看起来依然充足。所谓“资产价值”,指软银集团持有的投资组合公司股票价值总和,其中包括日本软银、雅虎日本、Sprint、Arm、愿景基金等控股子公司,也包括阿里巴巴、滴滴、OYO等参股公司。其中市值1400亿美元的阿里巴巴股票,是软银最大的王牌。

但软银资产负债表上的有息负债有可能还不能代表软银债务负担的全貌。软银集团不久前宣布撤回对WeWork的收购要约,已经遭到WeWork股东的起诉。这让人怀疑,挽救类似WeWork这样的烧钱被投企业,是否属于软银的“或有负债”。

孙正义的债务问题也值得关注,例如,在OYO创始人阿加瓦尔向银行贷款20亿美元投入公司时,孙正义个人提供了担保。

孙正义等式如何找平?拆解软银

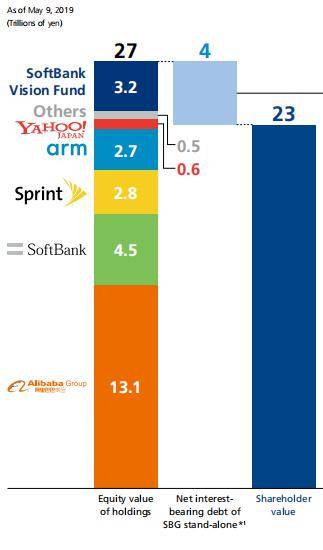

“25-4=9?”

在2019年初的软银集团财报发布会上,面对台下的投资者,孙正义在大屏幕上打出了以上的反问。这个等式的意思是,软银集团持有的投资组合市值总和达到25万亿日元,减去4万亿日元的净有息负债之后,属于股东的价值高达21万亿日元。而软银的市值仅仅是9万亿日元。台上孙正义对此大为不满,认为股价远远没有反映软银集团的真实价值。

然而一年之后,这个“孙正义等式”两头的差距不但没有缩小,反而进一步拉大了。

2019年财报显示,因为日本软银成功上市,软银的投资组合市值增加至27万亿日元,股东价值达23万亿日元。

软银集团资产价值构成,截至2019年5月9日,单位:万亿日元

而过去一年软银集团的市值又缩水了三分之二,在3月的最低点时仅800亿美元左右。另一方面,仅仅是其持有的阿里巴巴股票,市值就高达约1400亿美元。也就是说,在投资者看来软银集团的其他业务其实是负资产。

如果把软银集团视为一艘巨轮,那么它的价值比建造它的钢板还要低。对执念于追求“大”的孙正义来说,这无疑是个反讽。

早在1994年,当时还是一家软件销售商的软银在东京上市之后,孙正义就带着支票簿来到了硅谷,投入到当时的科技泡沫之中。在泡沫的顶点,孙正义曾短暂的超越比尔盖茨,当了几天世界首富。随后泡沫破裂,孙正义从巅峰跌落谷底,软银几乎破产。但软银挺过了危机并变得更加强大。

这些经历给了孙正义强大的自信。不久前接受福布斯采访时,孙正义谈到愿景基金目前的困境时称,这不是他第一次遇到困难,而且与过去的那些困难相比,愿景基金的困难根本不值一提,“就像小孩子的游戏”。

孙正义相信,通过投资并购,软银集团成功地用资本手段将各细分领域的领头公司连接了起来。这些公司在一个共同的愿景下组成联合体,一同成长、进化、壮大,发挥协同作用。孙正义认为软银集团由此发明了一种新的企业形态,他创造了很多概念阐述这一理念,如“strategic synergy making group”、“Cluster of No. 1”,或者更好理解的,“科技界的伯克希尔·哈撒韦”。

然而,投资者却对这种孙正义倾心的企业联盟毫无兴趣,反而希望孙正义把软银集团拆散卖掉。这当然是孙正义极为抗拒的,在2020年初,孙正义还坚称绝不出售阿里巴巴的股票。

但软银集团面临的压力越来越大,孙正义服软了,开始选择性的拆解软银这艘巨轮。

3月23日软银集团宣布将出售资产以筹集4.5万亿日元(约合410亿美元)的现金,用于偿还债务、回购股票等。资产抛售计划包括价值140亿美元的阿里巴巴股票。计划宣布后,软银集团的股价在一个月内上涨了70%。

5月18日,华尔街日报报道称,软银集团正在与德国电信谈判,寻求出售其持有的美国电信公司T-Mobile的大部分股份。2020年4月份,软银集团以换股的方式将Sprint出售给了T-Mobile,交易后软银集团持有T-Mobile27%的股份,价值约270亿美元。清仓T-Mobile也意味着,软银帝国把开拓的美国电信业疆土又悉数奉还。这样的结局,是否是孙正义七年前发动那场豪赌时想要得到的结果?

责任编辑: