面对疾风吧 业绩开门黑考验“茅粉”持股能力

来源:阿尔法工场

导语:茅台此次毫无预兆的业绩降速,让投资人忧心忡忡。

贵州茅台(SH:600519)2020年第一个交易日的一份公告,让众多“茅粉”大吃一惊:

公告显示,贵州茅台2019年全年生产茅台基酒4.99万吨,系列酒基酒2.51万吨;营收885亿,同比增长15%,归母净利润405亿,同比增长15%;同时预计2020年总营收增长10%。

2019年的15%的增速低于券商预测,而2020年的增长更是进一步放缓。这份大幅不及预期的财报,直接给2019年股价牛气冲天的贵州茅台泼了一盆冷水:

截至1月2日收盘,贵州茅台收报1130元,跌幅4.48%,市值一天蒸发665.78亿元。

要知道,贵州茅台增长率上一次低于20%还是2013年,之后开启了连续4年的白酒全行业下行周期。

茅台此次毫无预兆的业绩降速,让投资人担心是否预示着新一轮白酒下跌周期的开启?

预期管理

贵州茅台从2017年年末开始,每年都有业绩预告和来年生产安排的公告环节:

2017年年末,茅台给出了2018年增长10%以上的预测,实际上茅台2018年最终增速达到了25%;

2018年年末,茅台又给出了2019年增长14%的预测。因此,严格来说,茅台此次15%增长结果,并没有与预测差距太远。

而此次“2020年业绩增长10%”的预测,能够明显看出来茅台管理层在业绩预测方面留了余力:

因为就在不久前,茅台在2020年销量安排公告中,茅台未来一年的销量将从3.1万吨增长到3.45万吨,销量增速为11%。

以茅台酒当下市场上一瓶难求的盛况来看,相对11%销量增长,给出10%的业绩增长预测实在保守得有些滑稽。

公平地说,在经历了连续三年的高速增长之后,对于茅台这样的万亿级庞然大物来说,相比如何连创新高,管理层真正思考的问题是,如何实现业绩长期稳定性。

毕竟,无论对于贵州政府,还是中国资本市场,作为A股价值投资的绝对龙头,茅台“想要增长就能增长”的业绩控制能力更为重要。

从这个角度,我们大概率可以推测,2019年看似不及预期的15%增长和2020年的10%温和增长预测,更像是茅台管理层将业绩逐渐平滑的一种手段。

毕竟,在2018年资本市场大幅下行之中,曾经做出低增长预测的贵州茅台,最终2018年的业绩大幅超越预期,之后的业绩增长又引领了2019年茅台股价的翻倍行情。

如何看待四季度业绩

进一步说,如果将茅台业绩预告按季度拆分:

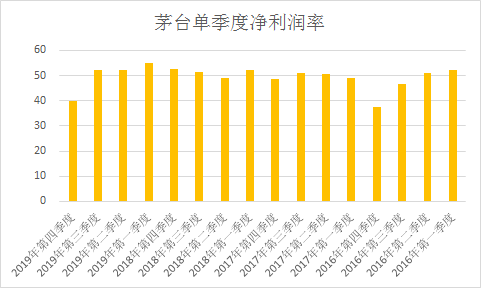

贵州茅台四季度总营收250亿,归母净利润100亿,净利润率为40%。

前三季度分别是49.8%、46.5%、47.1%。显然,在2019年四季度,茅台的净利润率出现了下滑。

营收增加,利润反而下降,这显然不太可能是茅台在四季度突然成本上升的结果,业绩调节的意味愈发强烈。

翻开茅台历史财报,贵州茅台上一次单季度出现净利润率大幅下跌,是在2016年的4季度,紧接着就迎来了2017年的茅台净利润的50%的高速上升。

这样的巧合进一步验证了茅台管理层很可能在平滑业绩,蓄力2020年,更不排除实际业绩超过预告业绩的可能性。

长期隐忧:价格管制

除了市值管理的因素之外,这份公告的弦外之音值得投资者关注。

作为拥有超强定价能力的白酒龙头,茅台飞天零售价19年最高接近每瓶3000元,其出厂价却在2018年最后一次涨价后一直定格在969元。

在近两千元的价差面前,想要达成业绩增长,茅台完全可以通过提高出厂价来实现这一目标,完全不用像现在这样,在金子般稀缺产能和市场巨大需求之间辗转腾挪。

由于众所周知的价格管制因素,茅台的价格在2018年涨价之后迟迟未能再提升。贵州茅台董事长李保芳更是直言,在较长一段时间之内不会再动价格。

来自方方面面的压力,都使得茅台本来引以为傲的定价能力,不得不出现变形:既要业绩增长,又不能按市场需求涨价,还要保证百姓能尽量买到低价酒。

为此,茅台一方面通过推出生肖酒来实现产品均价的高端化;另一方面将更多配额从传统经销商渠道收回,投入直营渠道来控制价格;同时进一步将酱香系列酒大力推向市场,缓解市场对飞天单品的饥渴。

不过,这些策略各有各的命门:

定价极高的茅台生肖酒“动销”不如茅台飞天,同时会带来生产成本的上升;

回收经销商飞天配额用于自营,遇到原有经销商有心无心的抵制,而茅台自营渠道效率与同行对比又难以尽如人意,坊间传说的经销改直营的利润巨大释放迟迟没有出现;

酱香系列酒受限于定价能力,本身利润率就远弱于飞天茅台本身,从另外一个角度也拉低了贵州茅台产品线整体的利润率水平。

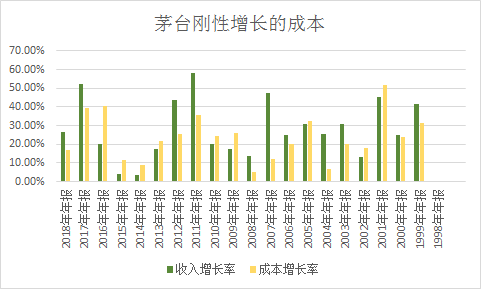

除此之外,常常被投资者忽略的一个问题是,贵州茅台本身成本上升速度并不慢:

过去20年中,飞天茅台出厂价虽然一直在上升,但从成本看,人工,能源,环保,粮食原料的增速同样毫不逊色。

如果眼下的茅台价格管制长期化,茅台成本的上升长期看最终会影响到茅台的利润率表现,这才是茅台长期可能面临的隐忧。

因此,从短期看,压低业绩预期可能是茅台市值管理的一种手段,之前多次使用过,投资人不必过度关心。

但从长期看,飞天茅台的价格管制,会伤害到茅台的竞争力。这才是茅台投资者在公告之外,最应该关心的问题。

财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)