金宏气体冲科创板:营收增速大幅放缓 毛利率异常

感知中国经济的真实温度,见证逐梦时代的前行脚步。谁能代表2019年度商业最强驱动力?点击投票,评选你心中的“2019十大经济年度人物”。【我要投票】

财经讯 近日,苏州金宏气体股份有限公司(以下简称“金宏气体”)提交的科创板上市申请显示已被受理,金宏气体是继同为主营特种气体企业华特气体后又一家拟科创板IPO企业。

值得一提的是,金宏气体先是在新三板上市,后摘牌加入主板IPO的排队大军中,又于今年改道科创板。金宏气体的业绩在2016年迎来快速增长三年后,今年上半年增速大幅放缓,近年的业绩增速从爆发到回落,究竟是什么原因,值得探究。此外,公司存在毛利率远高于同行疑问待解。

上半年营收增速大幅放缓

金宏气体是一家专业从事气体研发、生产、销售和服务的环保集约型综合气体供应商。经过20余年的探索和发展,公司目前已初步建立品类完备、布局合理、配送可靠的气体供应和服务网络,能够为客户提供特种气体、大宗气体和天然气三大类100多个气体品种。

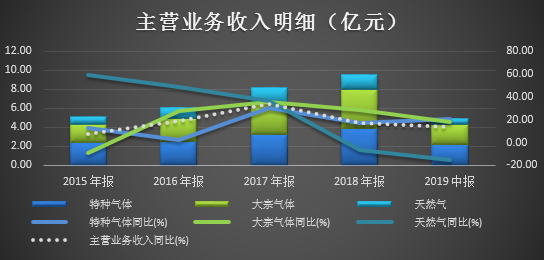

回顾一下近几年的经营情况,首先是营收,金宏气体2015-2018年及2019年上半年分别实现营业收入5.55亿元、6.54亿元、8.93亿元、10.7亿元和5.46亿元,同比分别变动7.28%、17.99%、36.51%、19.74%和8.39%,可以看出,金宏气体的业绩在2016年迎来快速增长三年后,今年上半年增速大幅放缓,近年的业绩增速从爆发到回落,究竟是什么原因,值得探究。

具体到营业收入的构成,主营业务一般稳定在9成左右,而其他业务收入占比相对较小,显然造成营收增速变化的影响因素主要在主营业务收入。

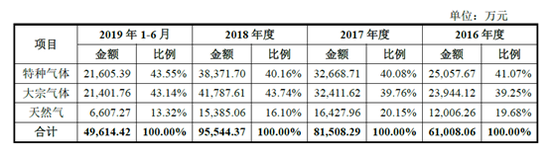

按业务类别分析,主营业务收入分为特种气体、大宗气体及天然气三大类气体收入,从收入结构来看,3大收入的占比相对稳定,特种气体在4成左右,而大宗气体占比在持续提升,天然气则保持下降态势。

数据来源:同花顺iFinD

数据来源:同花顺iFinD

从2015-2018年及2019年上半年同比变动来看,第一大收入特种气体同比分别为12.68%、1.99%、30.37%、17.46%和20.92%,而2018年和2019年上半年第二大收入大宗气体营收增速则高于主营业务整体,同比分别为-9.47%、27.35%、35.36%、28.93和18.01%,尤其是2016-2017的业绩增速较快,而2018年和2019年上半年的增速回落;占比最小的天然气则呈现的是增速和占比的持续下降,同比分别变动59.28%、48.66%、36.83%、-6.35%和-14.94%。

综合占比和增速来看,2016年的业绩快速增长,首要影响因素是大宗气体,而2019年上半年的的增速快速下滑,主要是天然气的持续的下滑,大宗气体的增速下滑延续也是影响因素之一。

结合行业来看,特种气体是超纯氨、氦气、氢气、氧化亚氮等特种气体,下游客户主要是新兴行业,而业绩增速也是特种企业相对最稳定,下游客户分布在集成电路、液晶面板、LED、光纤通信、光伏、食品医疗、高端装备制造、新能源等行业,下游行业分布广泛,优点是不受单一行业影响,增加了稳定性,但是行业的分散一定程度上会增加销售难度和匹配成本。

大宗气体则主要供应于传统领域,侧重于钢铁、有色金属、基础化工,所供应气体品种主要为氧、氮、氩、二氧化碳、乙炔等大宗气体,相比于特种气体,大宗气体无论是技术含量还是下游行业的增长空间都较低,综合收入和毛利情况的转弱态势,未来难言可期。

金宏气体销售的天然气主要为CNG和LNG,虽然招股说明书中披露,随着节能减排的要求不断提高,近几年来工业企业对天然气的需求增长较快,公司加大了对天然气的销售投入。但是从近几年的增速来看,天然气的增速一直呈下降趋势,尤其是从2018年开始同比已经开始有正转负,显然金宏气体的投入并没有换来想要的结果。

值得一提的是,虽然金宏气体的下游客户不受行业限制,但是却存在销售地区过度集中的风险。从产品特点来看,金宏气体的气体产品中大宗气体和天然气质量小、体积大、压力大,产品销售过程中运输成本较高,销售半径对销售地区分布有一定的影响。江苏、上海、浙江作为其主要的市场区域,其销售收入占比在90%左右。

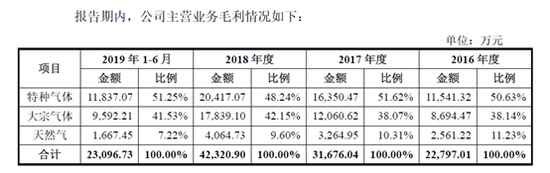

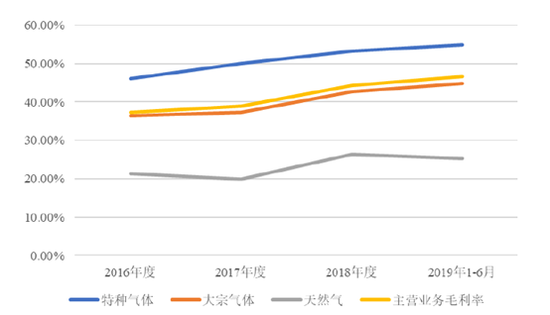

从毛利贡献来看,2016年度至2019年1-6月,金宏气体的特种气体毛利分别为1.15亿元、1.64亿元、2.04亿元及1.18亿元,占主营业务毛利的比例分别为50.63%、51.62%、48.24%及51.25%,是公司盈利的主要来源。

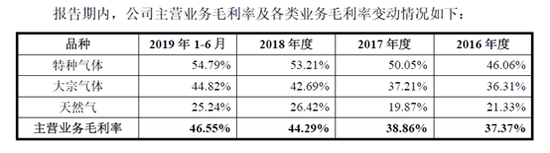

回到各具体业务的毛利率本身,特种气体的毛利率一直远超其他且呈现稳步增长态势,是拉动主营业务整体毛利率的最大动力,而天然气的毛利率则一直在地位徘徊。

综合来看,特种气体无论从收入和毛利率来看,都是驱动金宏气体的首要因素,也是其核心竞争力所在,也是投资者需重点关注的业务。

毛利率高于同行疑问待解

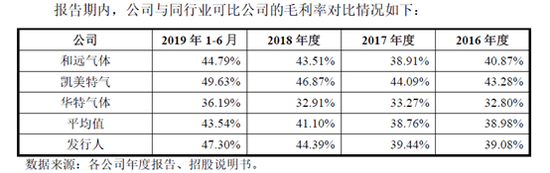

在招股说明书中, 2016-2018年和2019年1-6月,金宏气体与同行业可比公司毛利率对比情况如下:

对于与同行业公司的毛利率存在一定的差异性,金宏气体解释称主要是由于产品的差异所致。

由于在金宏气体之前,主营业务相似的华特气体已经成功过会,对比华特气体来分析一下金宏气体的毛利率情况。

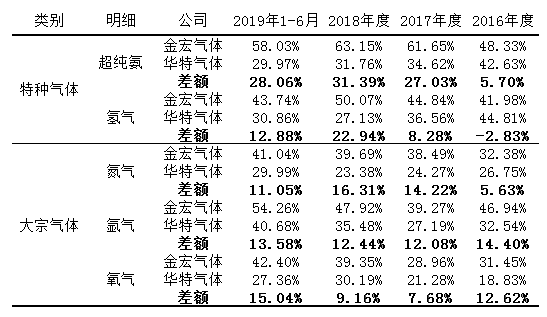

由于金宏气体解释称毛利率差异是产品差异,所以此次只选择相同细分产品进行毛利率比较。同行业的华特气体主营的气体中,与金宏气体相同的有特种气体类的超纯氨、氢气,大宗气体类的氮气、氩气、氧气。

数据来源:招股说明书整理

数据来源:招股说明书整理

毛利率对比结果来看,金宏气体的每一个可比品种的毛利率基本都要远高于华特气体,哪怕相对特种气体的技术含量差异较小的大宗气体,金宏气体的毛利率都要普遍高于华特气体10个点以上。

对于差异,金宏气体解释称是华特气体整体销售收入中有20%左右为境外业务,客户主要为专业气体公司,行业认知度高且议价能力强,其产品毛利率相对国内较低,此外华特气体收入中有20%左右为设备和工程,该部分的毛利率较低,约20%左右。

但由于此处对比的是相同的明细种类,且查阅华特气体的招股说明书显示国外收入主要是其他的特种气体,与此处对比尤其是主要本地化销售的大宗气体相关性不大,所以以上原因造成的整体毛利率差异并不能完全解释细分的毛利率差异。

由于金宏气体认为与和远气体的产品结构与发行人较为相似,总体毛利率也较为接近。同时查阅和远气体的招股说明书,和远气体在解释同行毛利率差异时提及:金宏气体、华特气体主要是其从外部采购液氧进行充装然后对外实现销售,其原材料主要系其外购的液氧,其氧气销售成本相对较高,毛利率较低;从工艺水平方面看,金宏气体、华特气体通过空分设备进行生产的氧气较少。金宏气体、华特气体主要是其从外部采购液氮进行充装然后对外实现销售,其原材料主要系其外购的液氮,其氮气销售成本相对较高,毛利率较低。从工艺水平方面看,金宏气体、华特气体通过空分设备进行生产的氮气较少。

显然在同行的眼里,除特种产品外,金宏气体和华特气体在大宗气体方面是接近的,但仅考虑大宗气体的毛利率对比看,金宏气体依然要显著高于华特气体,鉴于大宗气体的下游客户所处行业并没有较大的区别,如此显著高于同行的毛利率,显然需要金宏气体给出更多的解释。(财经上市公司研究院 逆舟)

财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)