万人瞩目:邮储银行12月10日上市 百亿资金齐上阵

感知中国经济的真实温度,见证逐梦时代的前行脚步。谁能代表2019年度商业最强驱动力?点击投票,评选你心中的“2019十大经济年度人物”。【我要投票】

来源:wind资讯

万人瞩目的邮储银行迎来上市时刻,多举措力保股价:控股股东增持不低于25亿元、“绿鞋”资金43亿元、指数基金配置80亿元。

邮储银行12月10日上市

12月8日晚,邮储银行公告称,公司A股股票将于12月10日在上交所上市交易。该公司A股股本为6712239.52万股,本次上市数量为297399.2297万股,证券简称为“邮储银行”,证券代码为“601658”。

《首次公开发行股票发行结果公告》显示,邮储银行网下缴款认购金额共约70.7亿元,占网下发行总规模高达99.5%,此缴款率创今年以来A股市场化询价发行项目新高。

十年来A股规模最大的IPO即将完成,同时这也意味着国有大型商业银行“A+H”两地上市收官在即。

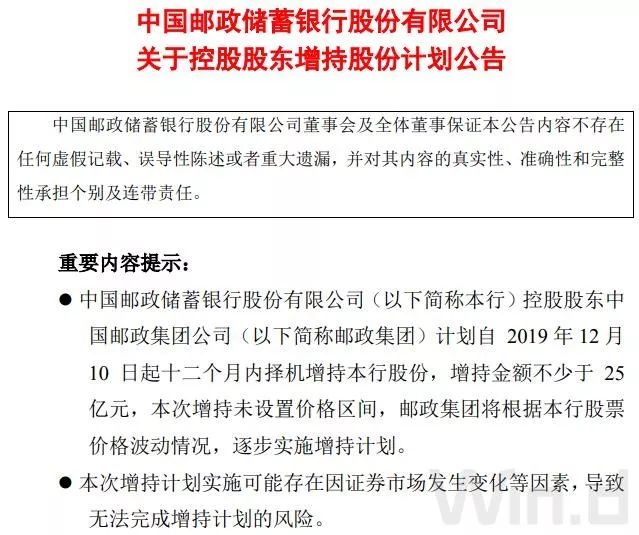

控股股东不低于25亿元增持

邮储银行公告,控股股东中国邮政集团公司计划自2019年12月10日起十二个月内择机增持本行股份,增持金额不少于25亿元。

本次增持未设置价格区间,邮政集团将根据本行股票价格波动情况,逐步实施增持计划。

邮政集团本次增持系基于对邮储银行未来发展前景的坚定信心,对邮储银行投资价值的高度认可,以及对国内资本市场的持续看好,旨在维护中小投资者利益。

德邦证券认为,这次邮储银行做了一些保发的操作。参考2018年上市的农业银行,有绿鞋,邮储银行保发应该是没问题的,只不过,打新的收益率不会太高。

投资者阵容豪华

此次邮储银行网下配售名单可谓是“顶级配置”。国内头部基金悉数参加;除参与战略配售的6大战略配售基金外,市场上的明星基金产品也纷纷参与到本次邮储银行A股IPO。

公告显示,工商银行、农业银行、中国银行、建设银行等四大国有银行,中国石油、中国石化、中海油等“三桶油”,中国移动、中国电信、中国联通等三大电信运营商及山东、北京、湖南等各省的企业年金、职业年金计划均参与了本次邮储银行A股IPO。

此外,太平资管、太平洋资管、阳光资管、泰康资管、华泰资管、人保资管等保险系旗下资管公司,安信证券、东方证券等证券公司,北京西城区国有资产经营公司、南京市国有资产经营有限责任公司等地方国有投资平台等也纷纷现身。

知名机构对投资标的的安全性、收益性有极高的要求,对投资标的的筛选标准极为严格,能得到上述机构的一致青睐,进一步证明了邮储银行的未来成长前景及内在价值。

除了增持,还有什么看点

为了稳定股价,邮储银行可谓花足了心思:股东增持、43亿元“绿鞋”等,最高将有逾百亿资金为邮储银行保驾护航。

43亿元“绿鞋”资金保驾护航

在以往A股历史上,仅有工行、农行、光大这3家银行发行过程中引入了“绿鞋”,上述银行股价在“绿鞋”行使期内股价均表现良好,平均股价涨幅超过10%。而在邮储银行A股发行前,A股市场上已经近十年未再有“绿鞋”安排。

指数基金约配置80亿元

邮储银行A股上市后会因市值规模、成交金额和流动性等原因,预计很快将被纳入沪深300指数、中证100指数、上证50指数等主要指数。根据目前A股市值测算,未来一段时间,因相关指数基金的配置需求,由此带来的配置资金预计最高约80亿元。

包销股份锁定1-6个月

本次邮储银行A股IPO的4家联席主承销商联袂承诺,自邮储银行A股上市之日起,其包销股份至少锁定1个月、最长可达6个月。

据了解,这也是A股IPO史上联席主承销商首次承诺在一定期限内锁定包销股份,体现了对广大投资者的呵护。

实际可流通股份较小

邮储银行采取了战略配售机制、设置不同锁定期、作出稳定股价承诺等多项措施,作为后市稳定的有效支撑手段。

有分析师预算,本次发行后的限售股份比例将高于“绿鞋”后发行规模的50%,上市后实际可流通的股份不足“绿鞋”后发行规模的一半。

邮储银行定价预测

截至今年三季度末,邮储银行的每股净资产已达到5.71元,高于本次发行价的5.50元。

券商对邮储银行普遍看好。自邮储银行过会以来,已有包括国泰君安、国信证券、中信建投、申万宏源、华泰证券、天风证券、中泰证券等在内的多家知名券商发布了研究报告,这在新股发行申购阶段较为少见。

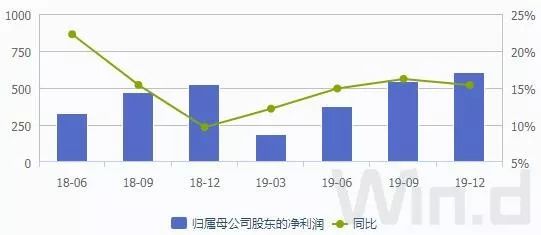

这些报告均预测邮储银行2019年归属母公司股东净利润增速能够达到13%以上的水平,并预计2020和2021年的净利润仍能继续维持两位数的高增长。说明专业机构十分看好邮储银行业绩的可持续性增长。

国泰君安:价格区间5.61元-7.00元

认为合理定价区间为5.61元-7.00元,对应19年0.96-1.20倍PB,主要根据:①根据国有银行平均A/H溢价率21%,邮储银行H股股价对应A股合理定价区间下限为5.61元/股。②根据零售型银行平均PB(19E)为1.52倍,考虑邮储银行零售估值溢价或不能一次性纳入估值,按19年1.20倍PB给予合理定价区间上限,即7.00元/股。

华泰证券:价格区间6.27-6.89元

预测公司2019-2021年归母净利润增速15.1%/14.0%/13.3%,不考虑超额配售的背景下,EPS为0.70/ 0.80 /0.90元,2020年BVPS 6.27元。预计2019-2021年现金分红比例均为30%。邮储银行作为零售型大行,估值与五大行,以及规模相近的零售银行龙头招商银行可比,可比上市银行2020年Wind一致预测PB 0.79倍。邮储银行作为A股中稀缺性较强的零售大行,应享受估值溢价(较同期可比标的港股2020年Wind一致预测PB的估值溢价为8%),2020年1.0-1.1倍PB对应的合理价格区间为6.27-6.89元。

天风证券:价格区间6.59-7.25元

综合考虑邮储银行资产质量优异且不良隐忧小,深耕县域未来发展空间大等因素,我们认为,邮储银行未来6个月合理估值为1.0倍20年PB-1.1倍20年PB,对应区间[6.59-7.25]元/股。

“大象起舞”,高基数高增长

邮储银行是最后一家在A股上市的国有商业银行,专业投资者也对邮储银行A股IPO给予了极高的关注度和认可度。

临近年底收官,机构锁定盈利的预期强烈,当前时点下买入前期涨幅过大的个股性价比较低,对业绩较差的个股更是避之唯恐不及。因此,低估值、高分红有“绿鞋”机制保护、众多大型机构参与的邮储银行就非常具备优势。

近年来,邮储银行的营业收入增长与利润增速均在同业中居于前列。

央行主管金融时报报道,邮储银行近日公布的最新数据显示,截至11月末,该行个人有效客户规模突破6亿户,数量超过中国人口总量的40%。

前三季度邮储银行归属母公司股东净利润增速16.22%。在资产规模达10.11万亿元的体量下,邮储银行还能取得这一增速实属不易,可以说是“大象起舞”。

近月新股首日表现

银行股因为市盈率较低,且有稳定业绩支撑,长期被机构大额资金青睐,A股市场打新热情也一度高涨。

有资料统计,继7月份后,IPO过会率持续维持高位。综合2018年至今的IPO市场情况,2019年审核节奏进一步提升,过会率处于高位。

近月新股上市首日表现如下:

财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)