文:恒大研究院 任泽平 连一席 谢嘉琪

导读

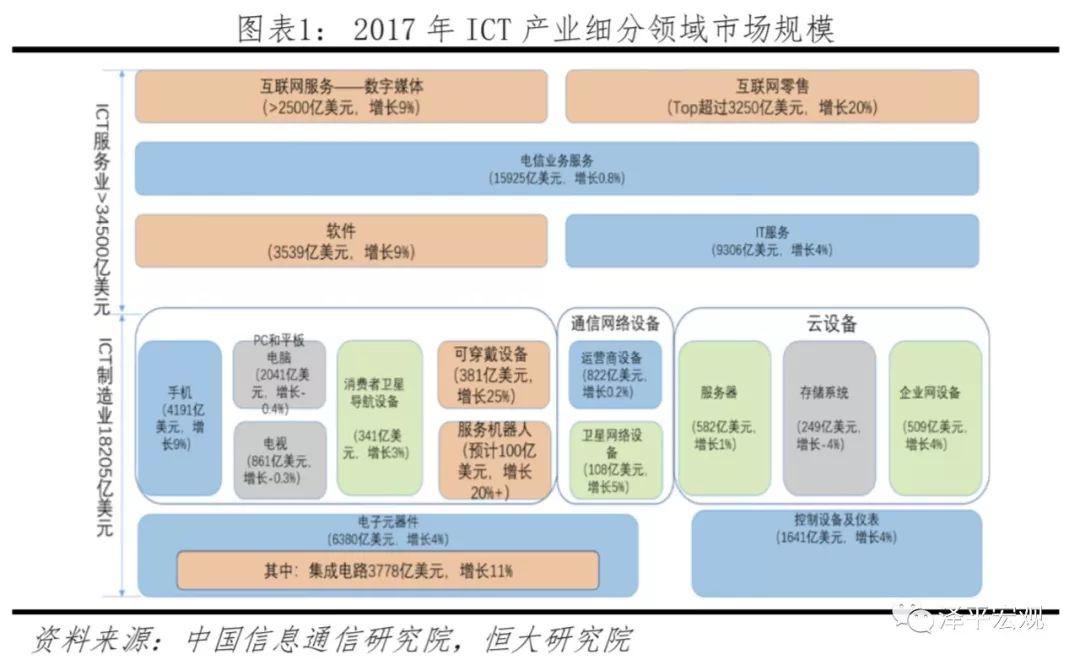

信息技术(ICT,Information and Communication Technology)是第三次工业革命的核心技术与重要引擎。2017年全球ICT产业总体规模预计突破52000亿美元,其中ICT服务业达到34500亿美元,ICT制造业突破18000亿美元。 作为通用性技术,信息技术对整体经济增长具有明显的辐射作用。

从科技发展史来看,20世纪人类进入了信息与互联网时代,而随着人工智能技术的成熟,21世纪人类将步入智能时代。 智能社会由三个战略核心组成:一、芯片/半导体,即信息智能社会的心脏,负责信息的计算处理;二、软件/操作系统,即信息智能社会的大脑,负责信息的规划决策、资源的调度;三、通信,即信息智能社会的神经纤维和神经末梢,负责信息的传输与接收。

ICT产业是智能社会的基石,也是未来各国科技竞赛的制高点。本文旨在客观评估中美在半导体集成电路、软件互联网云计算、通信和智能手机等ICT领域的地位。基本结论是:中国在通信和智能手机终端市场处于世界领先水平,半导体集成电路领域取得积极进展但仍难以撼动美国的垄断地位,软件互联网云计算等领域最为薄弱。美国则是半导体集成电路、软件互联网云计算和高端智能手机市场的绝对霸主。而目前全球科技企业中能够同时在这三个领域发起冲锋的仅有华为。以“构建万物互联的智能世界”为使命,华为已经在通信、芯片设计等数个领域撕开了美国构筑的高科技垄断壁垒。这才是华为让美国政客真正感到恐惧并招致战略打压的本质原因。

目录

1 半导体与集成电路

1.1 全球半导体市场格局

1.2 半导体设备与材料

1.3 半导体设计

1.4 半导体制造

2 软件与互联网服务

2.1 操作系统

2.2 云计算

3 通信

4 智能手机

4.1 应用处理器(AP)

4.2 基带处理器(BP)

4.3 射频芯片

4.4 存储芯片

4.5 显示屏

4.6 摄像头

4.6.1 CMOS图像传感器

4.6.2 光学镜头

正文

1 半导体与集成电路

中国是全球最大的半导体与集成电路消费市场,但是90%依赖进口,自给比例仅10%左右,每年的进口金额超过2000亿美元。中国在集成电路领域的资本与研发投入方面都与美国存在较大差距。细分领域来看,中国在半导体关键设备与材料方面最为欠缺;在IC设计领域华为海思、紫光展讯等近年来进步较大,但差距仍大;在制造领域,台积电实力强大,中芯国际与国际最先进制程差了两代工艺水平。

1.1 全球半导体市场格局

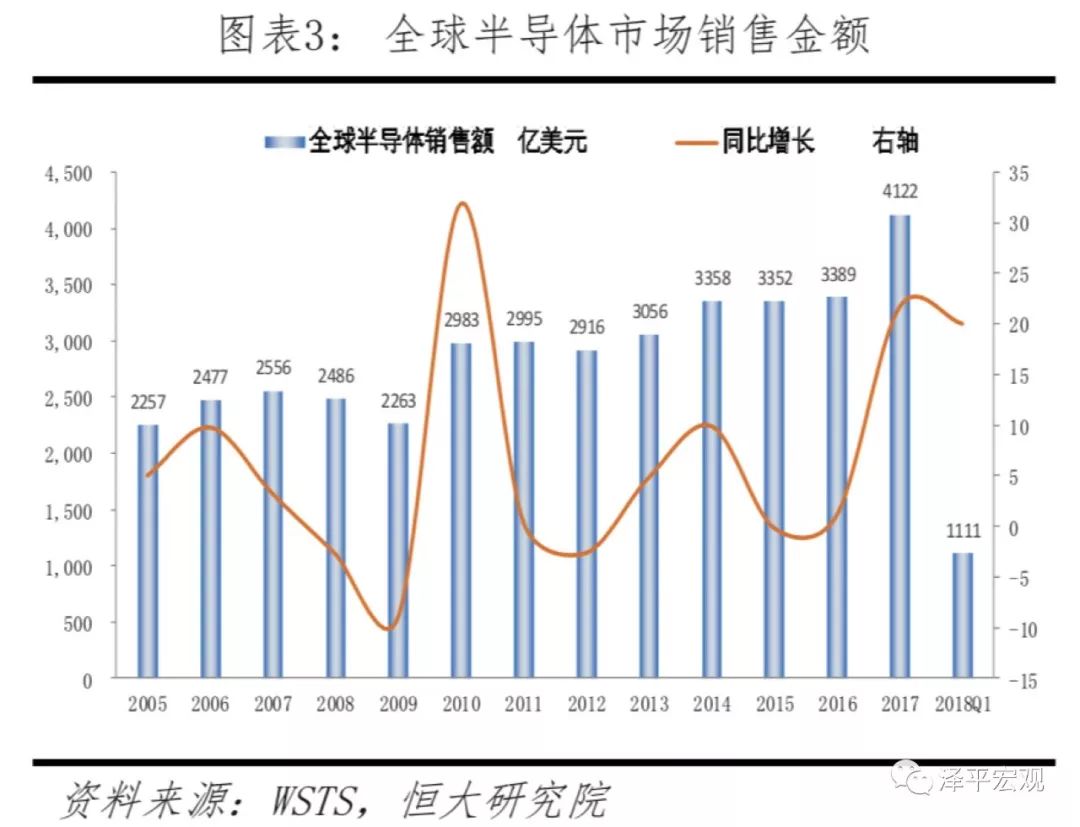

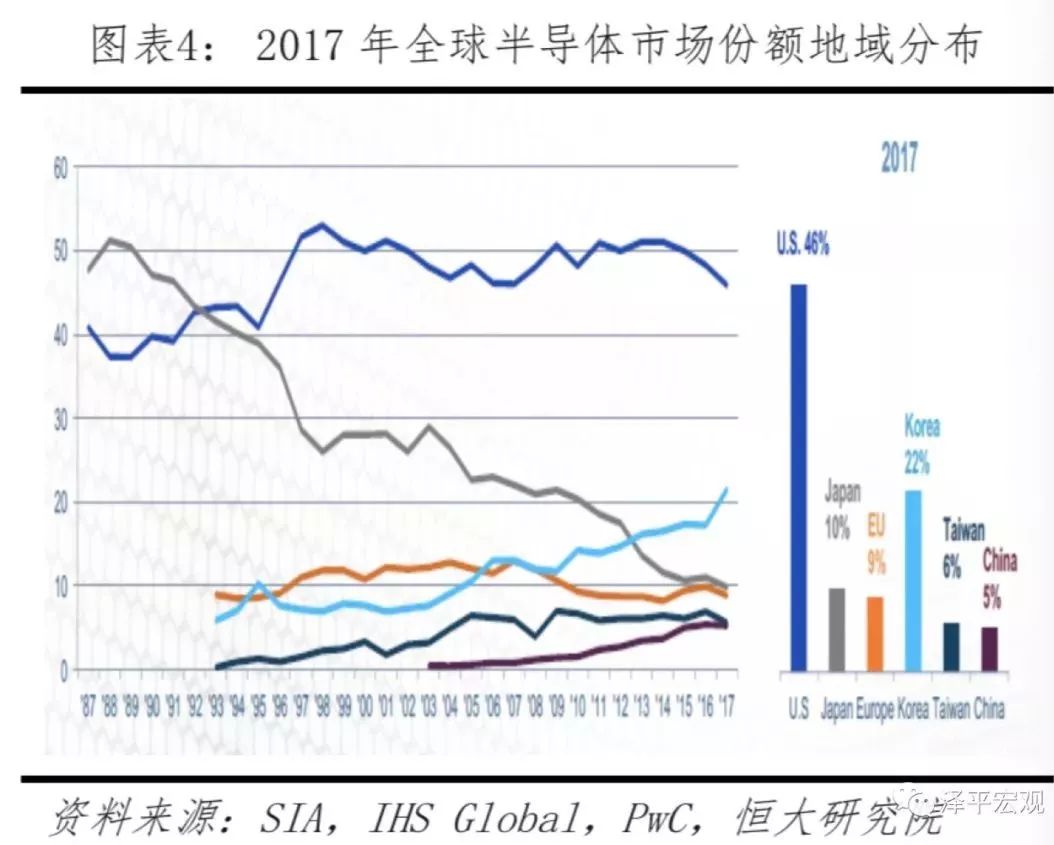

全球半导体产业市场规模已经从1996年1320亿美元增长至2017年4122亿美元。根据美国半导体行业协会(SIA)的统计,按照半导体企业总部所在地分类, 2017年美国公司占到全球半导体市场份额的46%,其次为韩国、日本,中国目前市场份额在5%左右。

半导体可以分为分立器件、光电子、传感器、集成电路,其中集成电路占比最高,占到2016年全球半导体销售金额的81.6%。 中国目前已经成为全球最大的半导体与集成电路消费市场,但是自给比例仅10%左右,每年的进口金额超过2000亿美元。

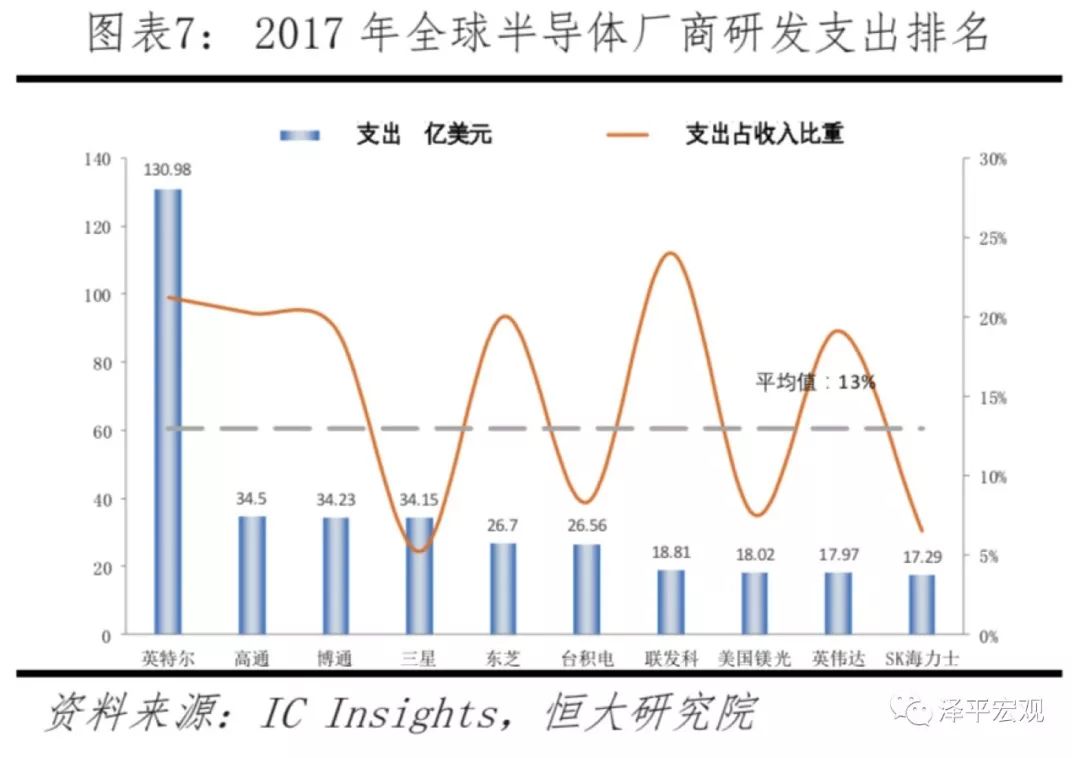

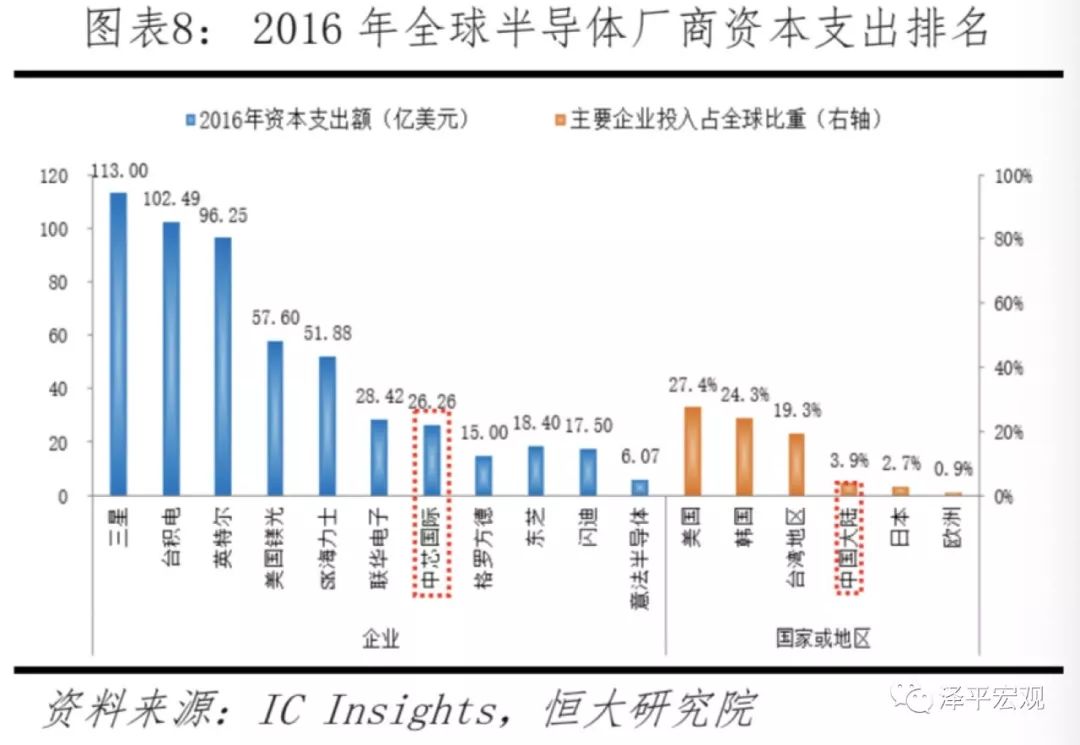

在诸多核心集成电路如服务器MPU、个人电脑MPU、FPGA、DSP等领域,我国都尚无法实现芯片自给。此次中兴事件,正是由于中兴在高端光通信芯片、路由器芯片等方面依赖博通等供应商,以至于一旦被美国制裁就将面临破产风险。对外依赖只是中国在核心芯片领域相当薄弱的外在表现, 其实质是在集成电路的各核心产业链环节缺少足够的、长期的资本投入、研发投入与积累。2017年美国芯片巨头英特尔研发支出达到130亿美元、资本支出预计达到120亿美元,仅研发支出就已接近中国全部半导体企业全年的收入之和;高通、博通、英伟达等芯片设计厂商更是将20%左右的销售收入投入用于研发。国内集成电路制造领军企业中芯国际2016年资本开支26.3亿美元、研发投入仅3.18亿美元,如此悬殊的投入对比下,中美半导体领域的产出差距可想而知。

1.2 半导体设备与材料

作为现代精密制造业的代表,一颗小小的微处理器上集成了数十亿个晶体管、需要经历数百步工艺过程,这决定了芯片领域的“短板效应”——任何一个零件或环节出错,都会导致无法达到量产的良率要求;任何一个步骤都需要经过漫长的研发、尝试与积累,绝非一朝一夕。 这个过程不仅需要拥有大量专业人才,更需要在关键设备与原材料领域供应率先实现突破。

2016年全球前十名半导体设备供应商中,除了荷兰的ASML、新加坡的ASM Pacific,其余 四家位于美国、四家位于日本,其中美国的应用材料公司(AMAT)排名第一、2016年销售额达100亿美元。四家美国公司已经占到全球市场份额的50%,即使第二名荷兰光刻巨头ASML股东中也有着英特尔的身影。而在此领域国内尚无企业上榜,2016年中国半导体设备销售仅57.33亿元,其中中电科电子装备集团排名第一,但销售金额也仅9.08亿, 中国前十强占全球半导体设备市场份额仅2%。长年占据全球半导体设备榜首的美国AMAT产品几乎横跨CVD、PVD、刻蚀、CMP等除了光刻机外的所有半导体设备,公司的30%员工为研发人员, 拥有12000项专利,每年研发投入超过15亿美元,而国内半导体设备龙头北方华创研发支出不到1亿美元。

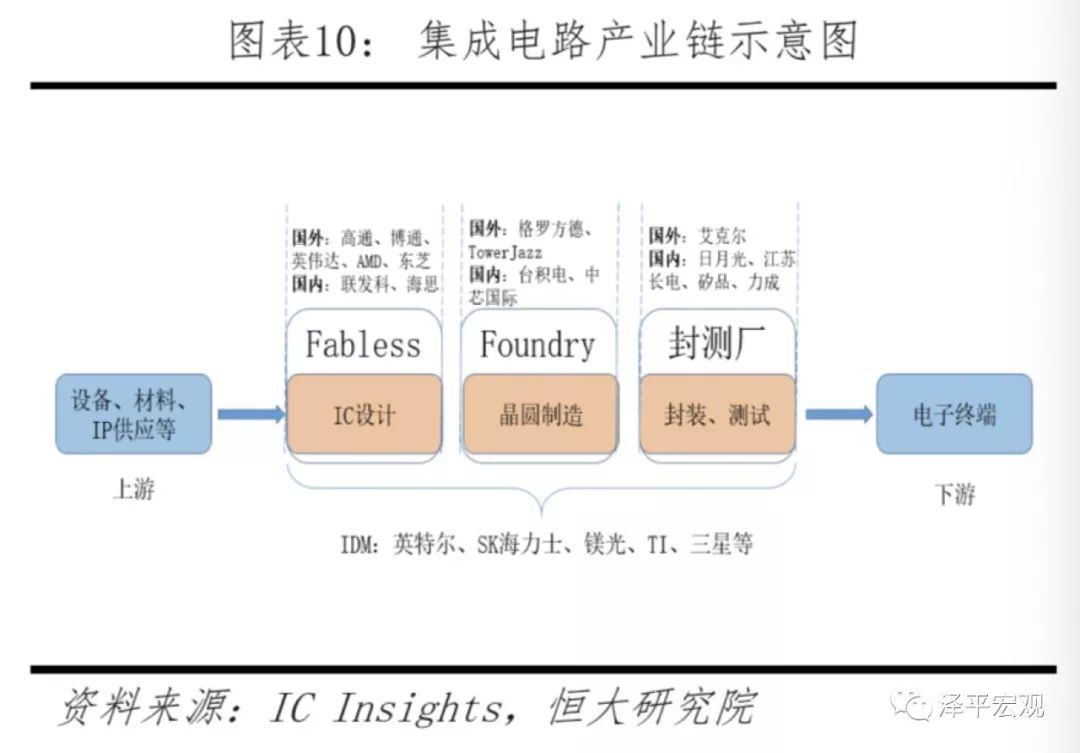

1.3 半导体设计

站在产业链的角度, 集成电路可以分为设计、制造与封装测试三个环节,其中垂直一体化模式称之为IDM(Integrated Device Manufacture),以英特尔、三星为代表;专业化分工则可以分为Fabless(IC设计)、Foundry(晶圆代工)、封测, Fabless的核心是IP,以高通为代表;Foundry的核心是制程与工艺的先进性与稳定性,以台积电为代表;封测相对来说对技术的要求不如前两者。

IC设计领域,从地区分布来看, 2018年美国在全球芯片设计领域拥有68%的市场占有率,是芯片设计领域的绝对王者;中国台湾地区市场占有率约16%,居全球第二;中国大陆则拥有13%的市场占有率,位居世界第三。

2018年全球前十大Fabless厂商中,美国公司占据6家、中国台湾3家、中国大陆仅上榜华为海思一家,排名第五,市场份额约7%。 2018年华为海思营收达到75.7亿美元,同比增长34.2%,增速位居前十大芯片设计公司之首。

中国近年来在IC设计领域的进步不小。2010年全球前十大Fabless厂商中尚无一家大陆企业入围,除了台湾地区的联发科排名第五,其余九家均为美国企业。而经过近10年的发展,大陆企业在IC设计领域的全球市场份额由2010年5%左右提升至约13%。尽管短期之内美国在IC设计领域的霸主地位难以撼动,但相对实力正在此消彼长。

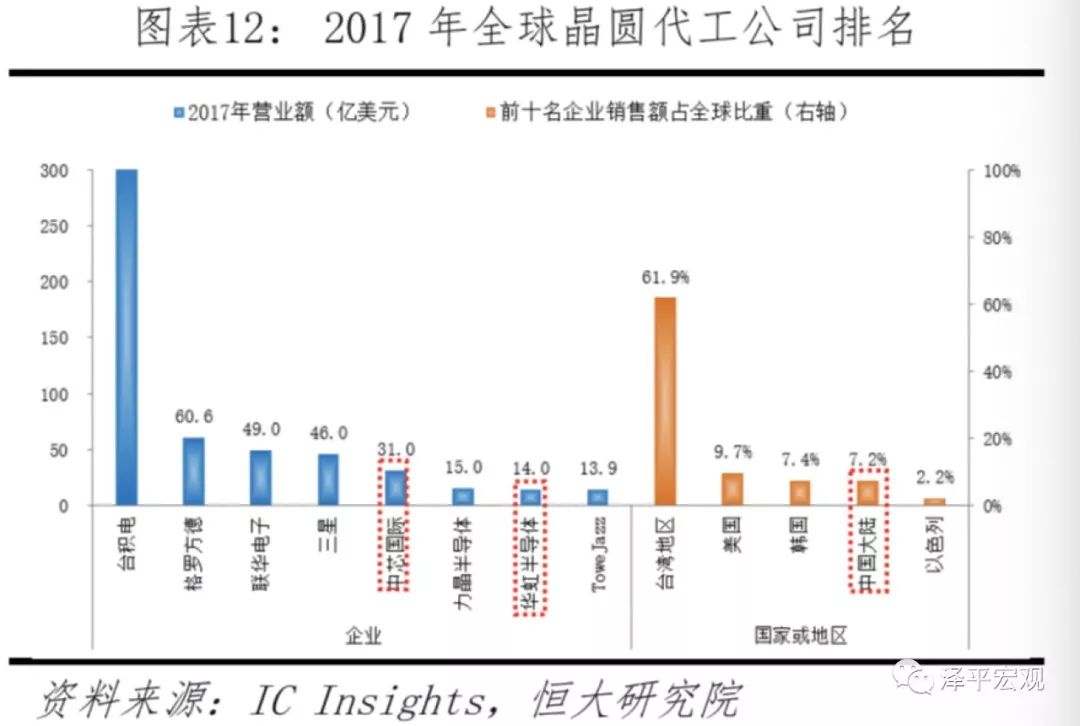

1.4 半导体制造

晶圆代工领域,全球前十大晶圆代工厂中,中国占据两席, 中芯国际排名第五、华虹排名第八,总共市场份额达到7%;美国Global Foundries排名第二,市场份额10%。台积电为纯晶圆代工领域绝对龙头,市场份额达到52%。除了销售收入的差距, 华虹最高水平制程只有90nm,主要产品都是为电源管理IC、射频器件芯片代工。中芯国际量产的14nm制程已经量产但仍处于客户导入阶段,而台积电已经导入7nm制程为苹果华为代工,并且计划在2019年至2020年将量产5nm制程。从“28nm-20nm-14nm-10nm-7nm”的工艺升级路径来看, 中芯国际与台积电的技术工艺水平差了两代。

2 软件与互联网服务

中国在软件领域相当薄弱,尤其在系统软件和支撑软件领域,在互联网服务领域BAT尚能与亚马逊、谷歌、Facebook一较高下,但在研发投入方面远不及美国同行。在云计算领域,阿里云发展很快,但体量仅为亚马逊AWS的1/10。

以功能分类,软件可以分为系统软件、支撑软件和应用软件,其中系统软件负责管理和调度各种硬件资源和程序;应用软件负责面向特定领域实现特定功能;支撑软件位于两者之间,负责支持其他软件的编写与维护,如编程软件、数据库管理软件等。目前的多数互联网服务,实际上也是应用软件。

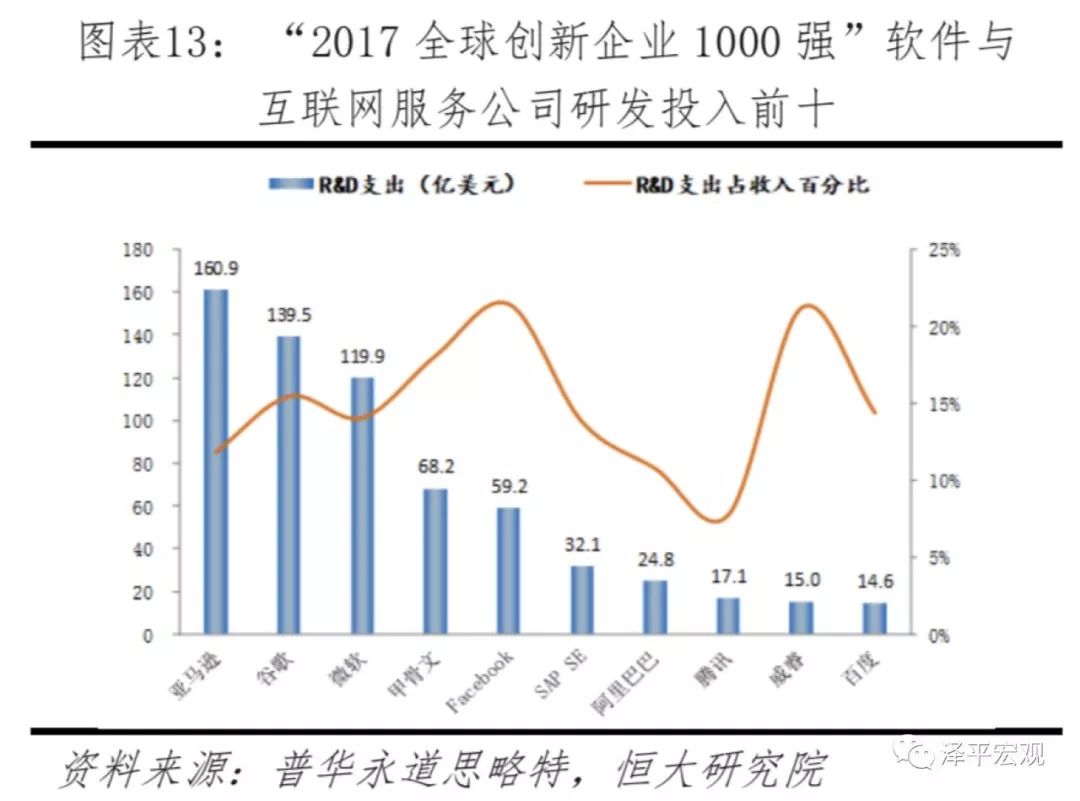

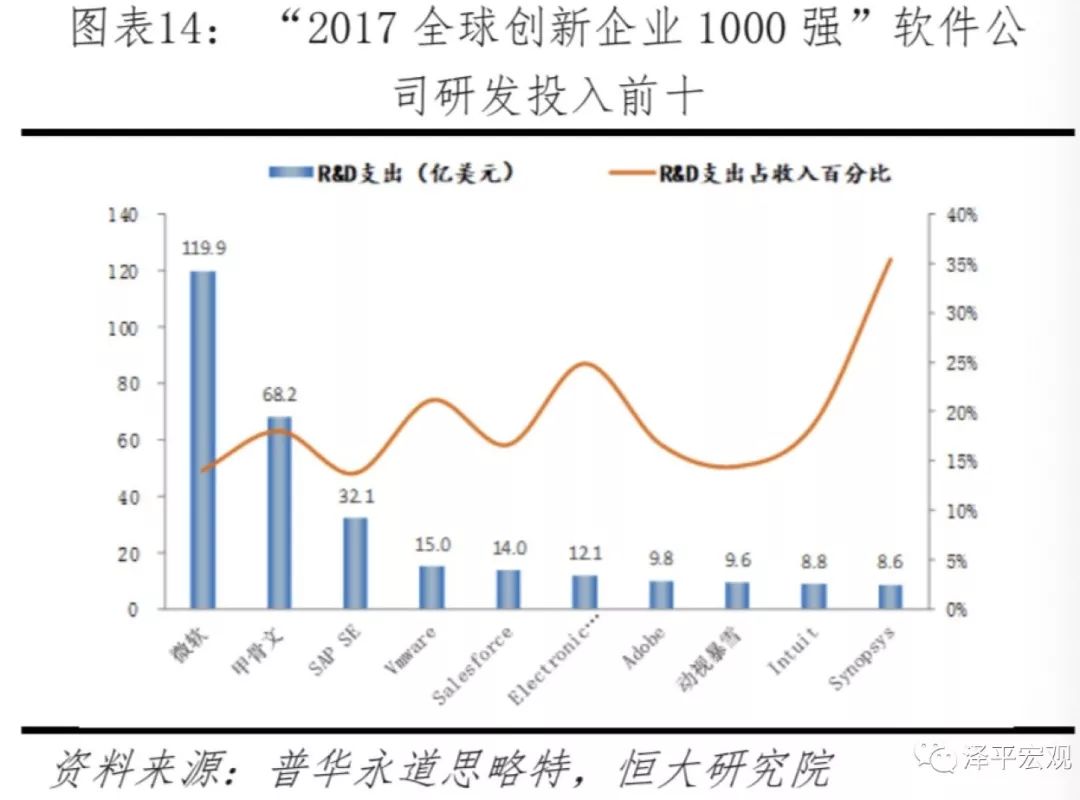

根据普华永道思略特发布的 “2017全球创新企业1000强榜单”,其中软件与互联网服务公司按照研发投入排名的创新十强榜单中,中国凭借BAT占据第7、第8及第10名,前五名清一色为美国企业——亚马逊、谷歌、微软、甲骨文、Facebook。美国前三强软件与互联网服务公司亚马逊、谷歌、微软的研发支出均超过百亿美元,相比BAT中最高的阿里巴巴也仅达到25亿美元。

如果不包含互联网服务公司,在软件领域创新十强榜单中除了德国的SAP外其余均为美国公司,中国公司无一上榜。软件领域中国创新排名最靠前的是金山软件,2017年研发投入达2.6亿美元,而第一名的微软达到119.9亿美元。

2.1 操作系统

在系统软件领域,当前PC操作系统基本上被Windows垄断,Windows装机量接近整体市场的88%,Windows与Mac OS合计超过97%; 手机操作系统则被IOS与Android两家瓜分,两家合计超过98%。数据库系统则是甲骨文独占鳌头。 基础软件与底层系统领域,中国目前仍是空白。

操作系统开发是一件系统工程,Windows 7开发大约有23个小组超千人团队,需要代码量5千万行,缺乏顶层设计的研发注定缺乏效率。中国当前的操作系统研发大多是基于Linux开源内核进行二次开发,如果以两弹一星模式、倾举国之力进行攻关,相信技术难题可解,政用、军用的自主可控需求也可以得到满足, 但短期商用的可能性微乎其微,根本原因在于操作系统开发并不符合商业的投入产出比逻辑。

Windows、IOS、Android等底层操作系统相当于大厦地基,在此之上已经形成了应用程序库与开发者社区相互影响、相互促进、相互依赖的成熟生态。如果没有革命性的体验变革,从头开始研发相当于把大厦推倒重建,投入产出不成正比,因此商业公司鲜有涉足,而更适合大学与科研机构作为学术课题进行研发。

2.2 云计算

云计算实际上是对互联网上的计算、存储和网络三类资源和应用进行系统管理与调配。按照服务形式,云计算主要可以分为三类——基础设施即服务(IaaS,Infrastructure-as-a-Service),平台即服务(PaaS,Platform-as-a-Service),软件即服务(Software-as-a-Service)。 其中IaaS和PaaS管理的是最底层的硬件资源和基础应用(如数据库),因此也被视作下一代信息社会的基础设施。

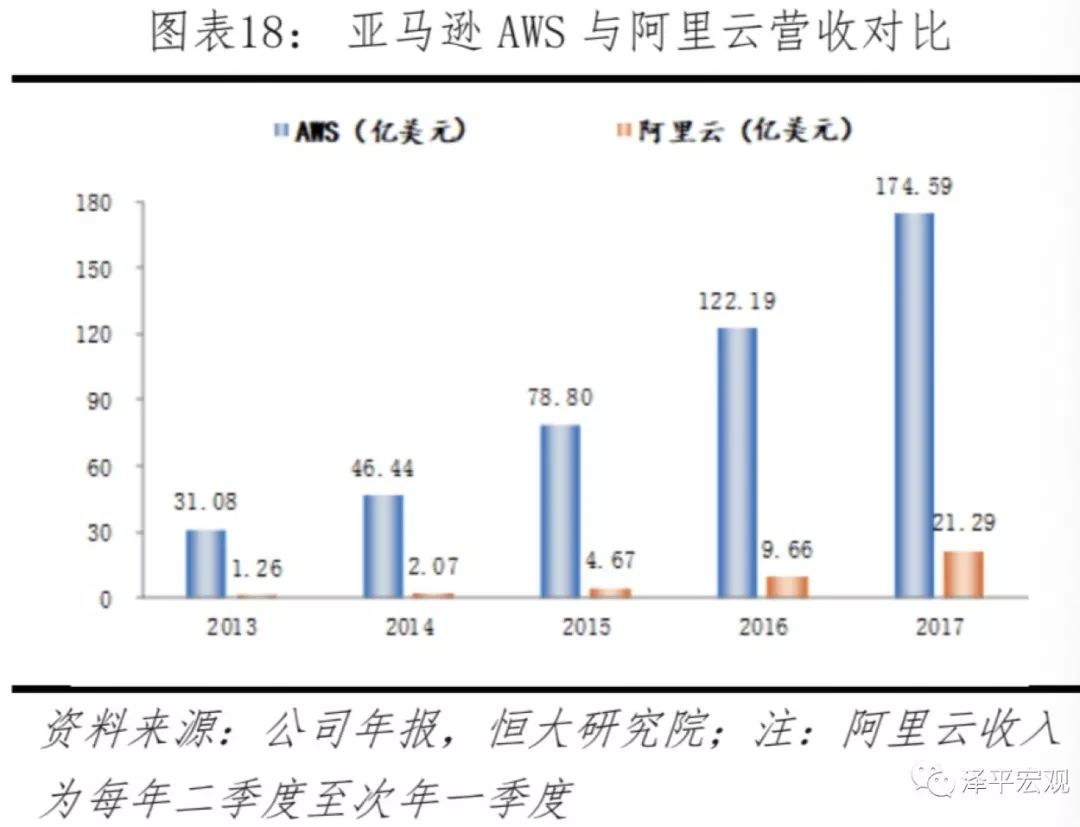

根据美国市场研究机构Synergy Research统计,目前全球基础设施云服务(IaaS+PaaS+托管私有云)市场中, 亚马逊AWS市场占有率接近35%,其余为微软Azure、IBM、谷歌,阿里云排名第五,全球市场份额不到5%。

在SaaS领域,微软收购LinkedIn后超越Salesforce成为第一,其余排名靠前的Adobe、Oracle、SAP均是传统软件领域的领先企业。 由于中国在传统软件领域的薄弱,在SaaS领域没有代表性的头部企业出现。

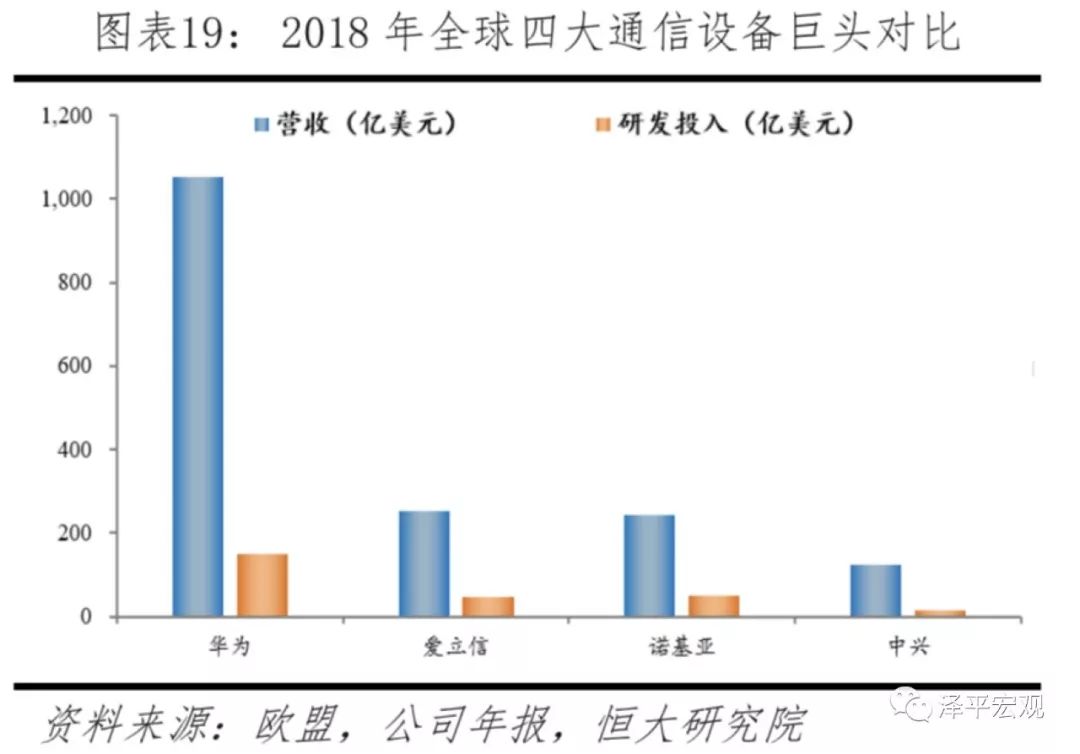

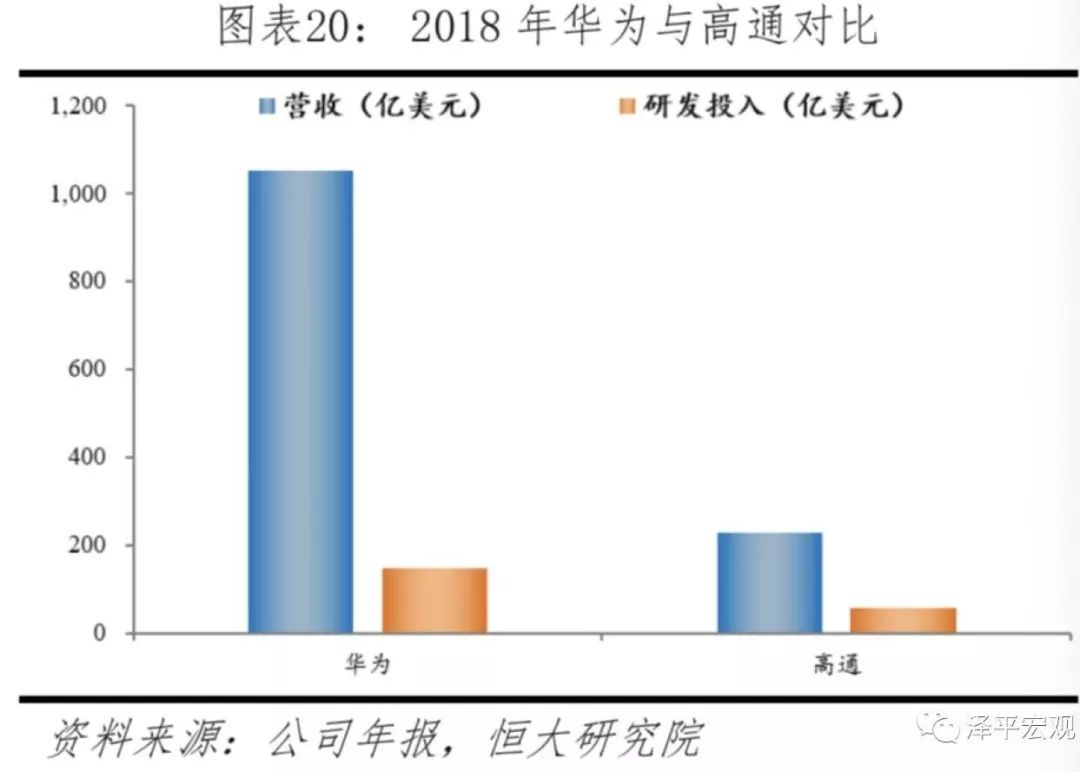

3 通信

通信是信息社会的“神经网络”。 当前全球四大通信设备巨头华为、爱立信、诺基亚、中兴,中国占据其二。华为2018年销售额1052亿美元,研发投入148亿美元,大幅超越传统通信设备巨头爱立信与诺基亚。与美国无线通信巨头高通相比,华为的收入与研发投入体量同样领先。在过去十年内,华为在研发领域累计投入近4800亿人民币,目前拥有8.78万份专利(超过90%是发明专利)。

从代理交换机起家、2004年建立海思半导体进行集成电路的自主研发,华为通过30年的积累成为全球通信设备第一,并在此基础上进入企业级核心路由器与移动终端市场。根据市场研究机构IDC数据, 目前2018第一季度华为的以太网交换机市场份额达到8.1%、企业级路由器市场份额达到25.1%,仅次于思科。

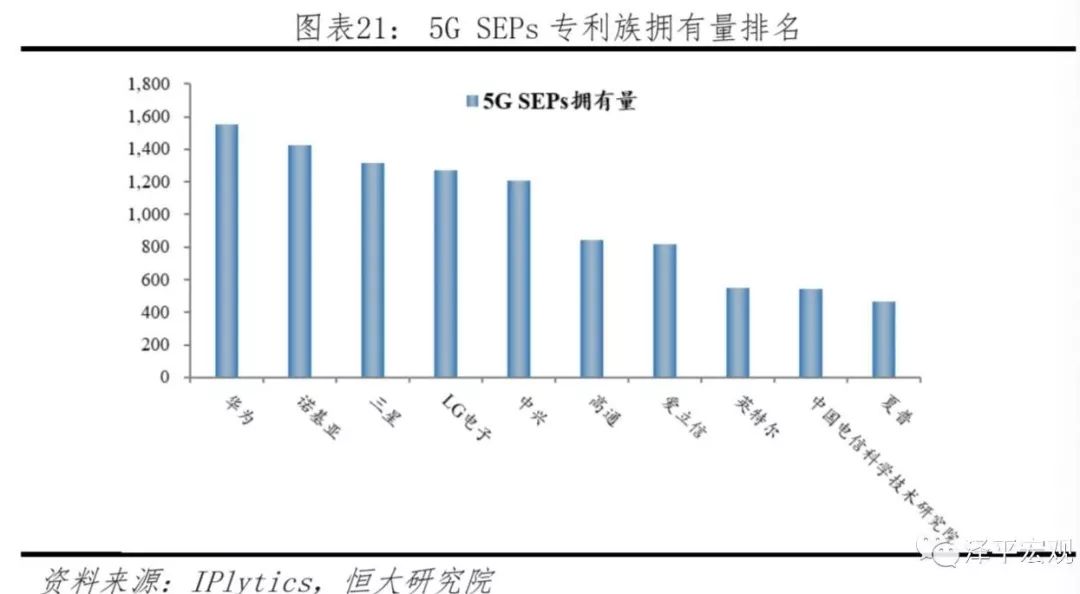

在下一代通信技术(5G)领域,中国已经进入第一方阵。德国专利数据公司IPlytics指出,截至2019年4月中国企业申请的5G通讯系统SEPs(Standards-Essential Patents,标准关键专利)件数占全球34%,居全球第一,其中华为拥有15%的SEPs,位居企业榜首。

在5G标准制定上,以华为为代表的中国企业也开始崭露头角。3GPP定义了5G的三大应用场景——eMBB(3D/超高清视频等大流量移动宽带业务)、mMTC(大规模物联网业务)、URLLC(无人驾驶和工业自动化等超高可靠超低时延通信业务)。在2017年11月美国Reno举行的3GPP RAN1#87会议中, 华为主导的Polar码成为eMBB场景下控制信道编码最终方案,而高通主导的LDPC码成为数字信道编码方案,中美平分秋色。这也是作为通信物理层技术的信道编码标准制定以来第一次由中国公司推动,显示出中国在全球通信领域话语权的提高。

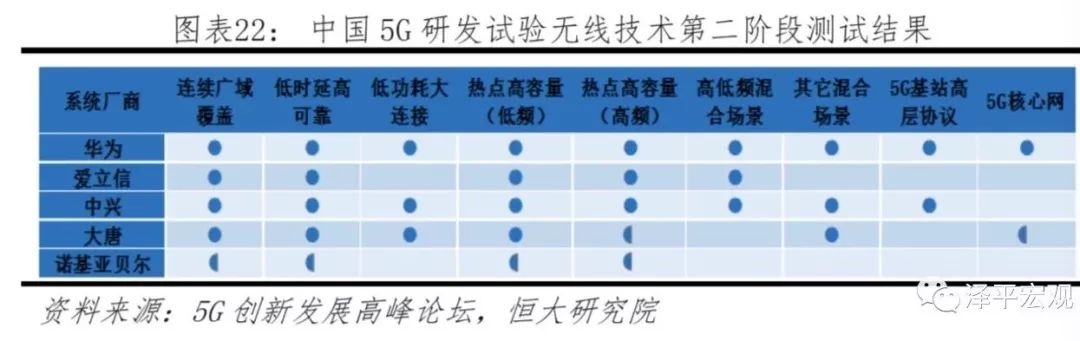

5G芯片方面,2018年2月华为在2018世界移动通信大会(MWC)上发布了全球首款3GPP标准的5G商用基带芯片巴龙5G01,可以提供2.3Gbps的传输速度,支持高低频、也支持独立或非独立方式组网。 华为也成为首个具备“5G芯片-终端-网络能力”的5G解决方案提供商。在国家5G测试项目中,华为在第二阶段领先爱立信、诺基亚贝尔等厂商率先完成全部测试项目,并且在小区容量、网络时延等性能指标上处于领先。

尽管已经成为全球通信行业第一,华为对过去的发展却有着比常人更清醒的认识。华为创始人任正非在2016年全国科技创新大会上谈到,随着通信行业逼近香农定理、摩尔定律的极限,华为正在本行业攻入无人区,过去跟着人跑的“机会主义”高速度将逐渐减缓。如何从工程数学、物理算法等工程科学层面的创新过渡到重大基础理论创新,如何从跟随者成为引领者,任正非之问的答案可能并不在华为公司层面。要保证科技领域的长期竞争力与领导力,教育体制、科技体制、创新环境等软实力同样重要。

4 智能手机

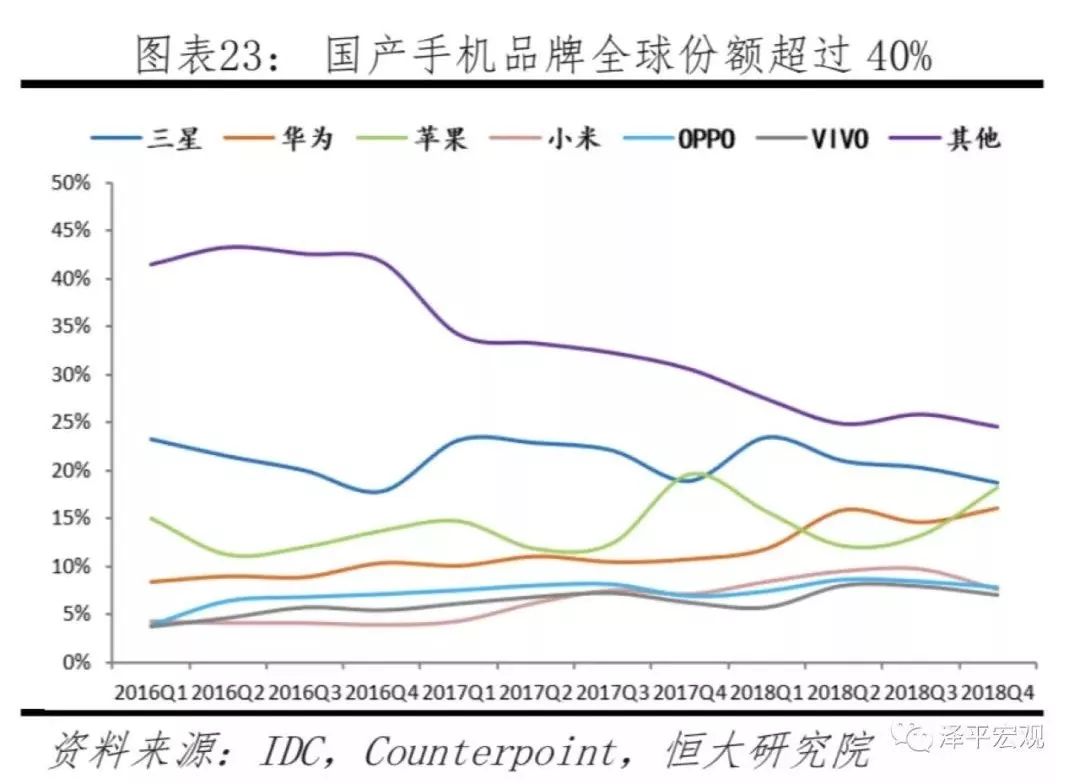

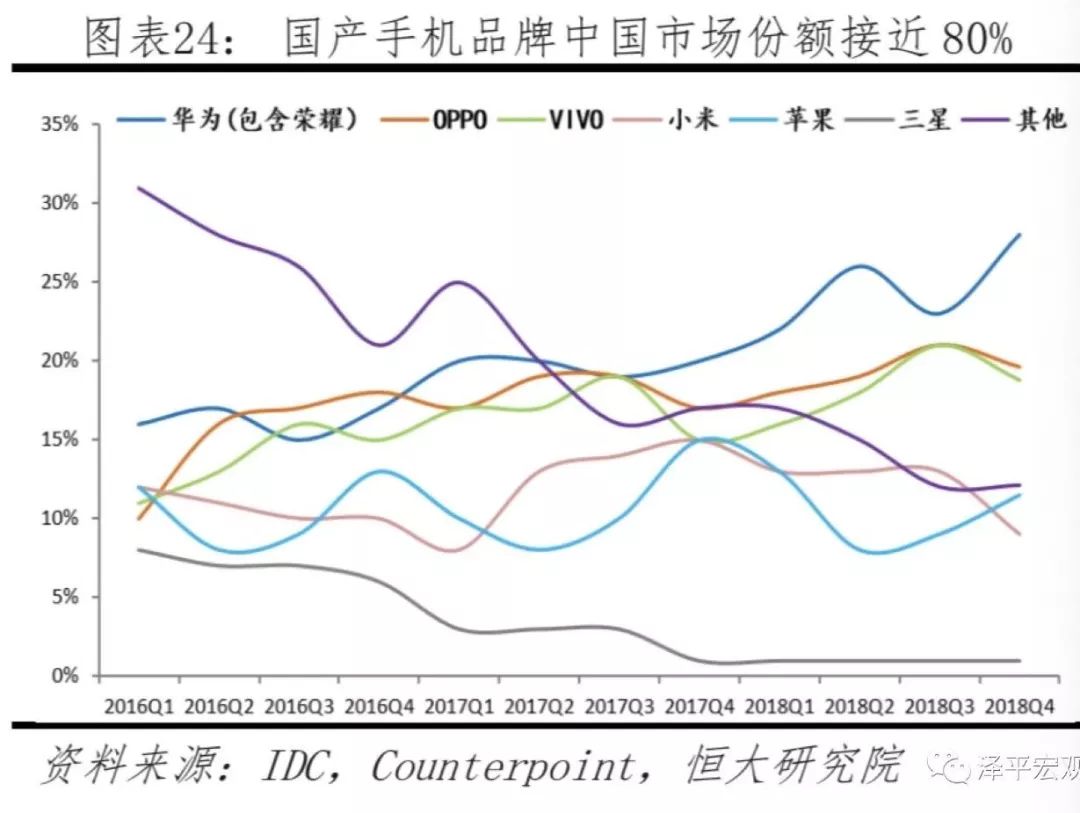

手机整机市场中,中国品牌市场份额已经成为全球第一,但产品以中低端为主,高端市场仍难撼动苹果和三星地位。2018年第四季度,华米OV四家中国手机品牌合计已经占到全球市场份额的40%和中国市场份额的近80%。三星和苹果的全球份额分别为19%和18%,但中国市场份额仅1%和12%。从单机均价(ASP)来看,苹果、三星、华为、其他品牌ASP分别为794、255、205、149美元。苹果虽然市场份额不到20%,却以超高的品牌溢价占据全球手机市场50%的收入和80%的利润。

按照功能分类,智能手机由芯片、显示屏、摄像头、功能件、结构件、被动元件和其他部分组成。其中芯片(35%-50%)、显示屏(10%-20%)、摄像头(10%-13%)三类零部件成本占比最大,对手机整体性能影响也最深。 相对于整机市场,在这些产业链上游领域美日韩领先优势更大,中国的短板更明显。但以华为海思、京东方、舜宇光学为代表,中国企业近年来在芯片、显示面板、光学镜头等部分手机核心技术领域实现了从无到有的突破,逐步具备了与美日韩竞争的实力。

4.1 应用处理器(AP)

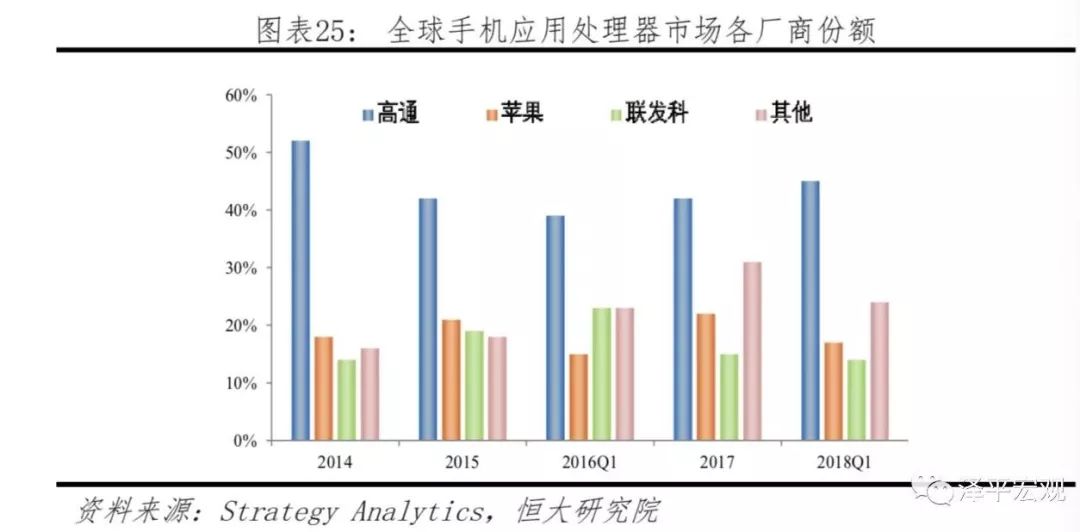

高通是全球手机应用处理器市场霸主。2018年Q1,高通在AP市场的占有率达到45%,其次为苹果(17%)、三星LSI(14%)、联发科(14%),华为海思市场份额预计在9%左右。其中苹果、三星、华为芯片均只配套自家品牌的 手机,高通则是小米OV的主要芯片供应商,联发科主要侧重于中低端市场。

手机应用处理器是一个高度垄断的市场,能够参与其中的玩家仅5家, 其中美国高通和苹果两家合计就占据了62%的份额。对于小米、OPPO、Vivo等整机厂来说,芯片的研发成本高、周期长、风险大,目前还没有足够的研发实力。

以小米为例,小米为了第一代松果芯片砸了几十亿,并把唯一一款搭载澎湃S1的小米5C作为重磅产品推向市场。虽然澎拜S1在CPU和GPU参数上和高通骁龙、海思麒麟并无多大差异,但由于处理器制程上明显有落后,使得小米5C的续航和散热能力受到诟病,最终也没能如预期那般成为爆款。因此小米在2017年2月发布松果澎湃S1处理器后,到现在也未传出S2处理器的消息。

目前中国手机芯片设计厂商仅有海思凭借华为在终端市场的表现维持约10%左右的份额,同时麒麟芯片的良好性能也增加了整机的口碑和品牌溢价。采用麒麟芯片后,2017年华为手机在价格300至400美金区间的销量增幅高达150%。

4.2 基带处理器(BP)

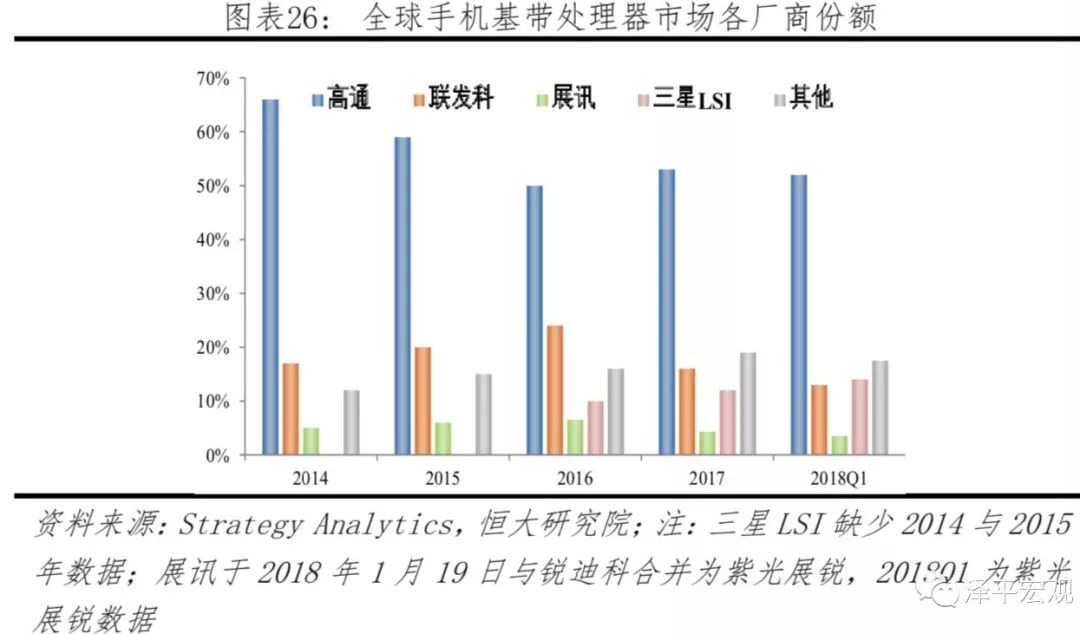

手机基带处理器同样是一个高度垄断的市场,全球主要玩家只有高通、联发科、三星LSI、海思、展讯和英特尔。2018年Q1,高通市场份额达到52%,其次为三星LSI(14%)、联发科(13%)、海思(10%)。其中联发科和紫光展锐(原展讯)均是侧重中低端市场。

苹果此前一直外挂高通的基带处理器,尽管与高通发生纠纷后使得高通在BP市场份额有所下滑,但是英特尔则借机进入BP市场,一度成为苹果的基带芯片供应商。但鉴于基带芯片研发难度之大,英特尔已经及时止损退出了这一市场,苹果也与高通达成和解。

国内厂商仅有海思和紫光展锐能够参与BP市场。海思目前维持10%左右的市场份额,但展锐由于在4G领域的技术积累不够、2G与3G手机出货量下降,目前的市场份额面临下滑趋势。

4.3 射频芯片

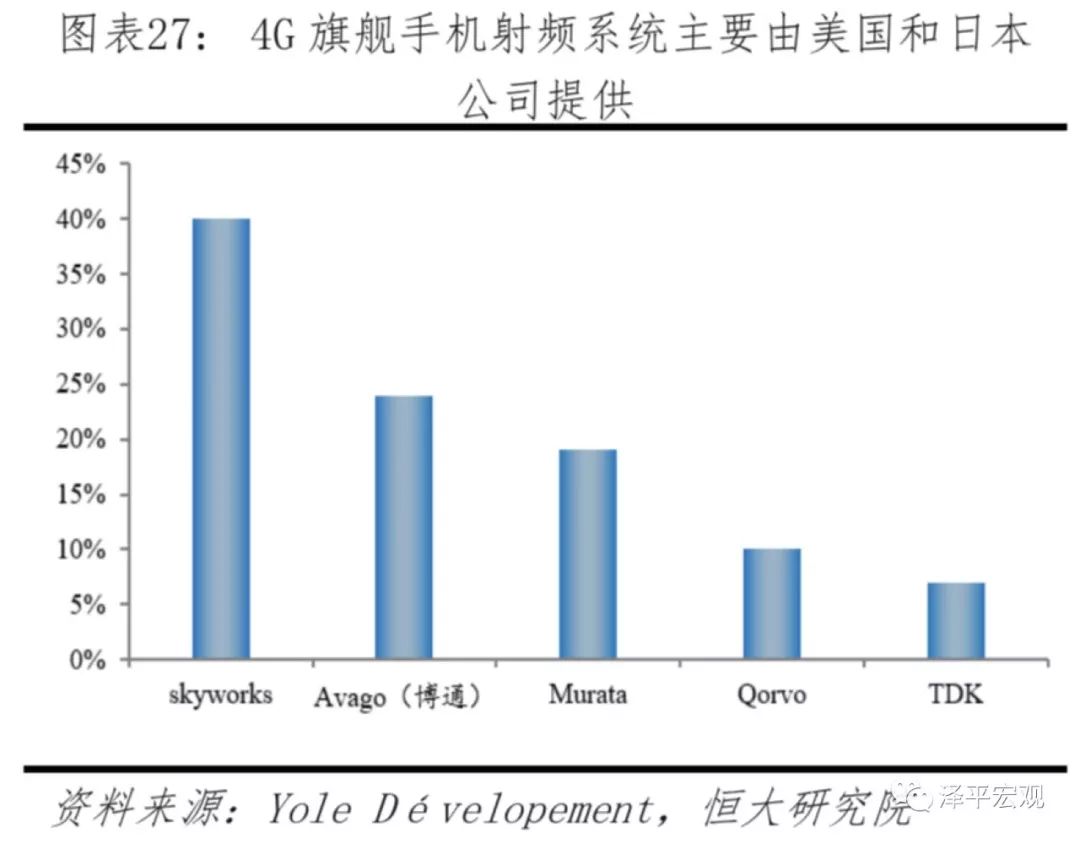

基带处理器中射频芯片占到整个线路板面积的30%-40%,一款4G手机中前段射频器件包括2-3颗功率放大器、2-4颗开关、6-10颗滤波器,成本达到8-10美元,而且随着5G时代到来,未来射频芯片的重要性还将进一步上升。

4G时代旗舰手机的射频系统市场份额基本Skyworks、Avago(博通)、Murata、Qorvo、TDK五家美国和日本公司把持,中国在这个领域基本还处于空白。

4.4 存储芯片

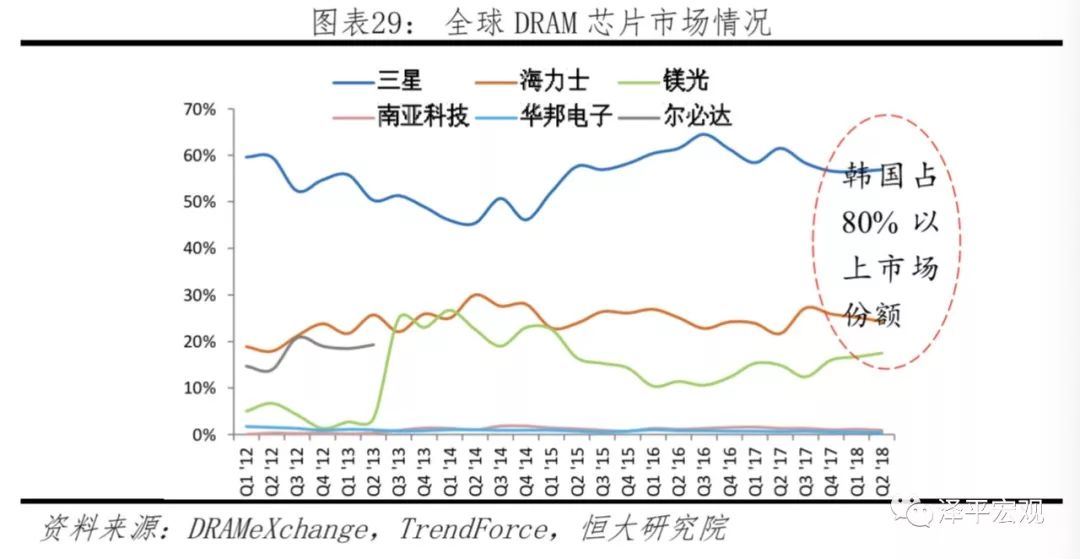

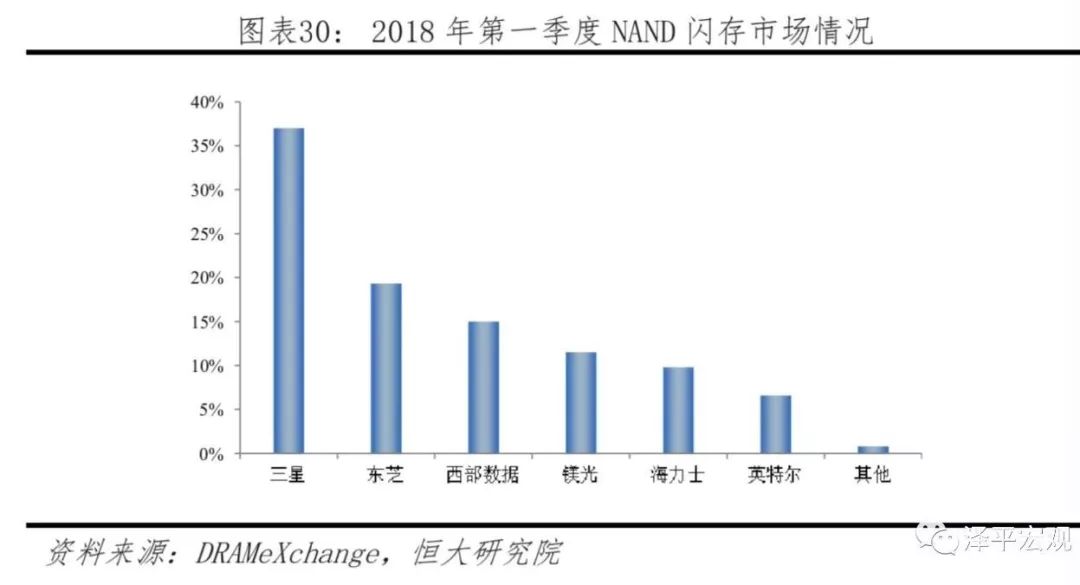

韩国在存储芯片领域优势突出并垄断过半市场,中国短板明显。存储芯片可以分为DRAM和NAND闪存,DRAM市场由三星、海力士和镁光垄断,NAND市场由三星、东芝、西部数据、镁光、海力士、英特尔垄断。

我们曾在《 全球半导体产业转移启示录 》分析过韩国半导体发展历史, 韩国在发展半导体初期将DRAM作为切入点,利用技术引进、收购、自主研发和反周期投资等多种手段建立技术、规模和成本优势,连续多年市场份额超过80%,成为存储芯片第一强国。之后韩国将技术与市场优势扩大到NAND闪存市场,2018年第一季度NAND市场份额也超过50%。

由于韩国在DRAM的绝对领导地位,除了美国镁光仍占超过10%的份额,其他竞争对手的市场份额基本在1%左右,无法形成威胁。华为海思虽然能够自研应用和基带处理器,但存储芯片仍需依赖外部供应商。

我国在存储芯片领域竞争力不足,两个市场份额总额不超过1%。福建晋华曾希望与台湾联华电子合作开发DRAM,但由于联华电子目前面临镁光盗窃技术产权的指控并遭到起诉,使得福建晋华与联华电子的合作面临不确定性,晋华本身也可能受到美国半导体设备和材料的禁运,DRAM开发进展可能受阻。

4.5 显示屏

显示屏领域中国大陆和韩国位于第一梯队,中国台湾和日本逐渐掉队。虽然面板技术发源地为欧美,但目前生产与技术研发多集中在东亚,主要参与者为中国大陆、韩国、中国台湾和日本。

从地区出货量来看,中国大陆多年保持第一。与2016年对比,2018年上半年韩国、中国台湾和日本的份额占比均有不同程度下滑,其中韩国份额下滑约5个百分点,而同期中国大陆份额则增长近8个百分点。

从参与公司来看,除了三星与京东方依旧保持排名前二,其余排名均有较大变化。此外, 2018年上半年智能手机面板出货量排名前五中京东方、天马、深超光电均为大陆企业,合计份额达到35%。

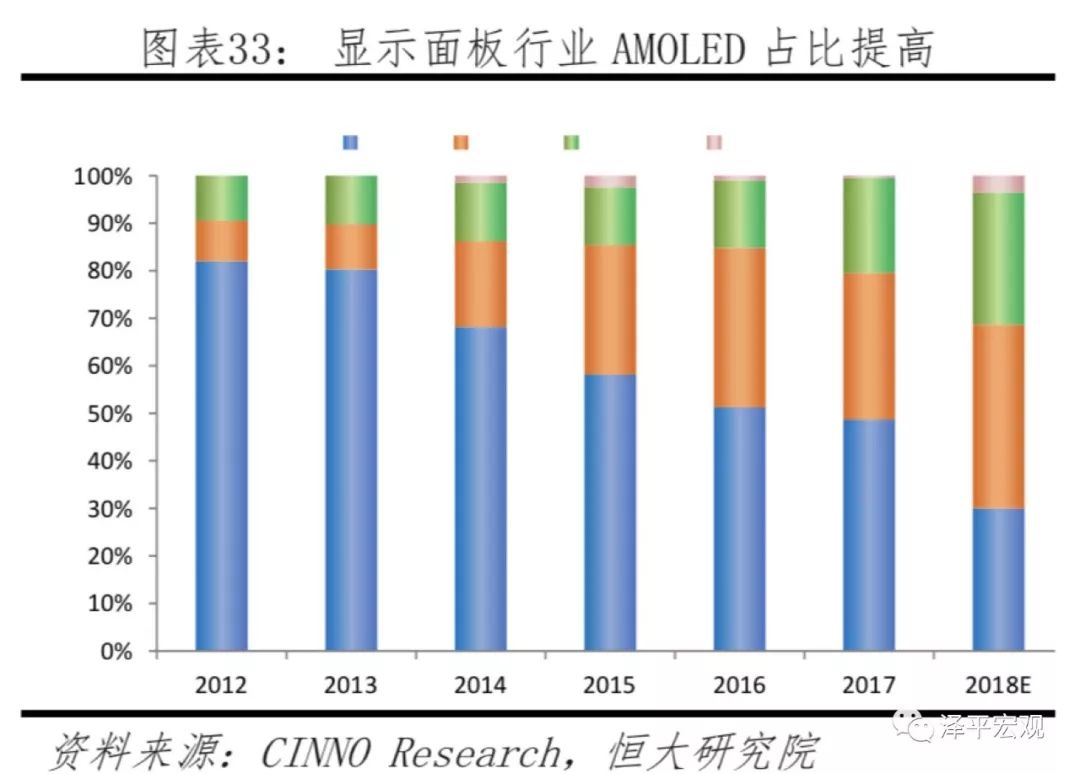

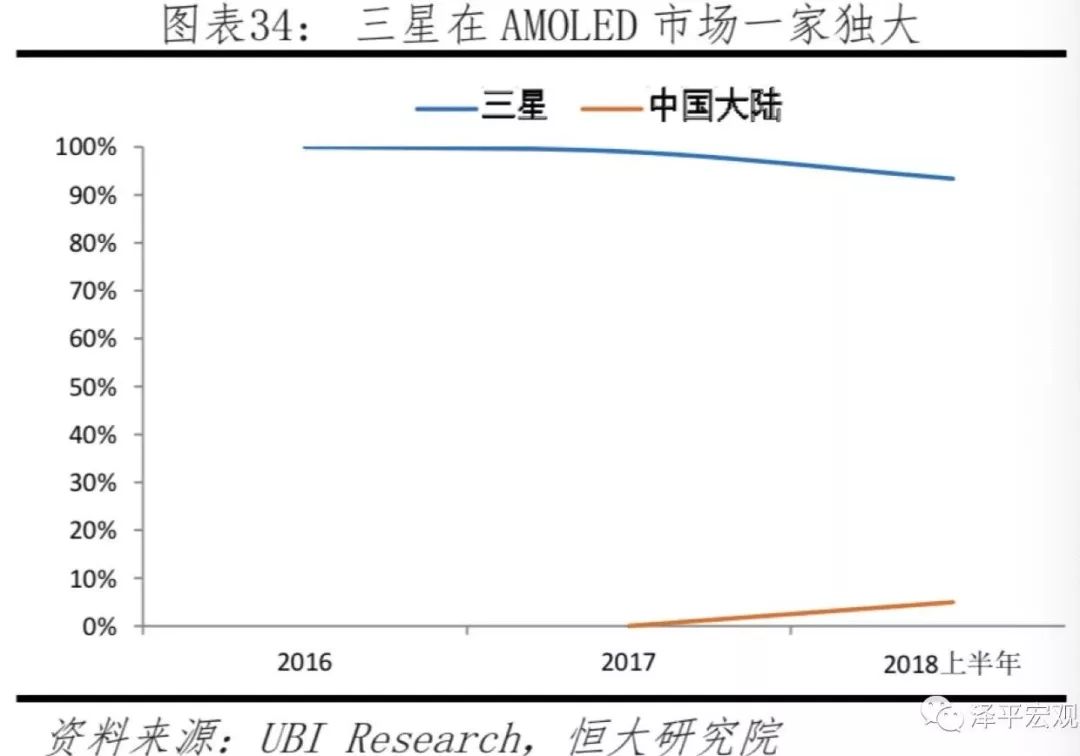

在AMOLED市场,三星目前维持垄断地位,国内厂商正在追赶。从技术分类来看,显示面板可以分为LCD(液晶显示)和AMOLED(有机电激光显示即柔性显示)两大类。LCD又包括α-Si(非晶硅)、LTPS(低温多晶硅)与Oxide(氧化物半导体)。对比传统的LCD技术,AMOLED屏幕具有广色域、高色彩度、轻薄、省电等特性,被称为下一代显示技术,因此自2012年开始由三星主导在高端机型中用AMOLED逐渐替代LCD。2018年上半年,α-Si出货占比降至42.9%,AMOLED份额不断提升至20.4%。

据UBI Research数据统计,2018上半年三星的AMOLED面板出货量占整体93.4%(1.6亿片),虽然略低于去年同期的99%,但远高于其他竞争对手。

2017年10月,京东方成都第6代柔性AMOLED生产线正式量产,这也是中国首条、全球第二条量产的第6代柔性AMOLED生产线。华为发布的mate 20 pro旗舰手机就将采用京东方提供的OLED面板。

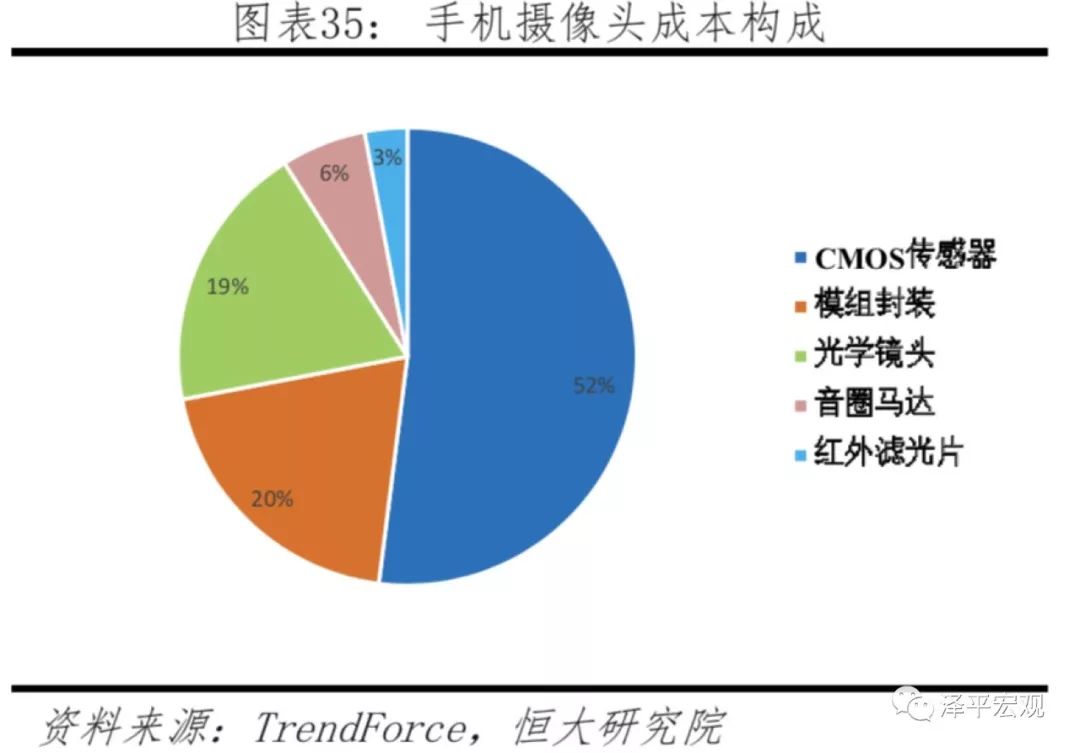

4.6 摄像头

手机摄像头由CMOS图像传感器、光学镜头、音圈马达、红外滤光片、支架等组成。其中CMOS图像传感器成本占比最高,其次为光学镜头、模组整装、音圈马达与红外滤光片。

目前手机摄像头产业集中在东亚, 日韩台是CMOS图像传感器与光学镜头的主要生产研发地区。大陆企业主要集中在红外滤光片与模组组装。

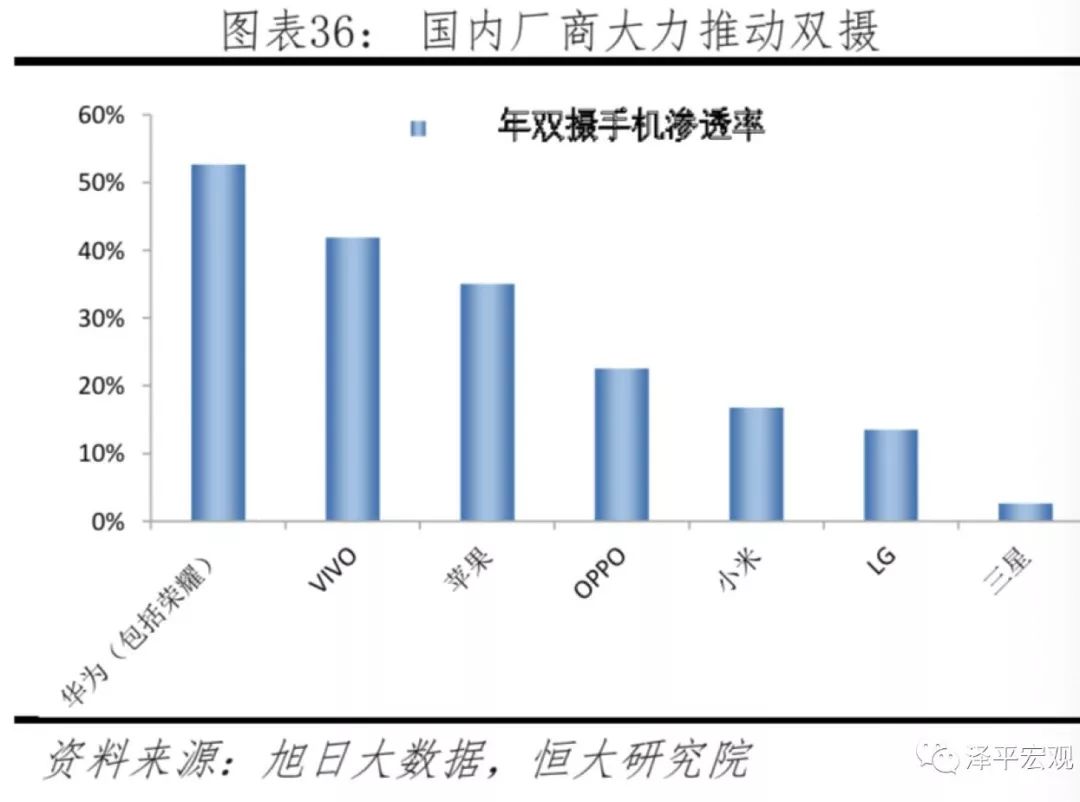

相比芯片的高技术门槛、高研发投入,摄像头技术相对来说突破快、对整机效益贡献明显。 近年来摄像头领域创新包括双摄、3D拍照、人工智能摄像等,其中双摄渗透率超20%,成为当下整机的主要卖点之一。在双摄领域,国内厂商推动力度较大,三星相对进度较慢。

4.6.1 CMOS图像传感器

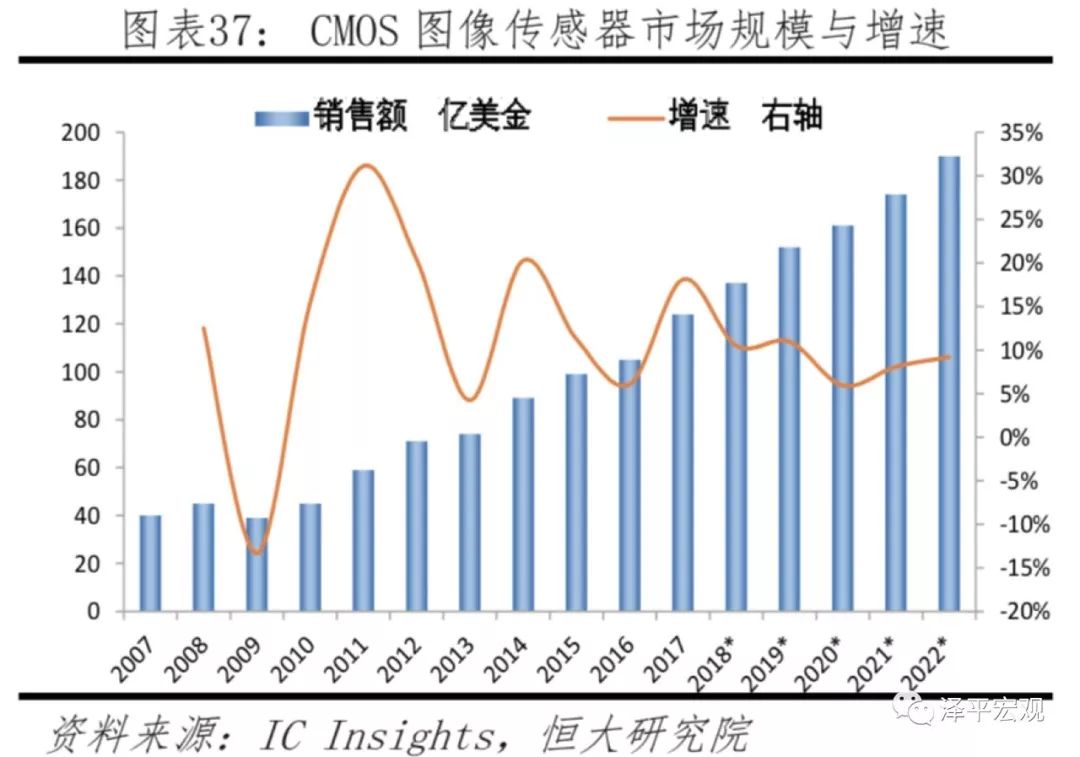

日韩企业垄断高端CMOS图像传感器(CIS,CMOS Image Sensor)市场,中国企业正在进军中高端市场。CMOS图像传感器是摄像头成本占比最高的部件,据IC Insights数据统计显示,2017年CMOS图像传感器销售额125亿美元,同比增长19%。

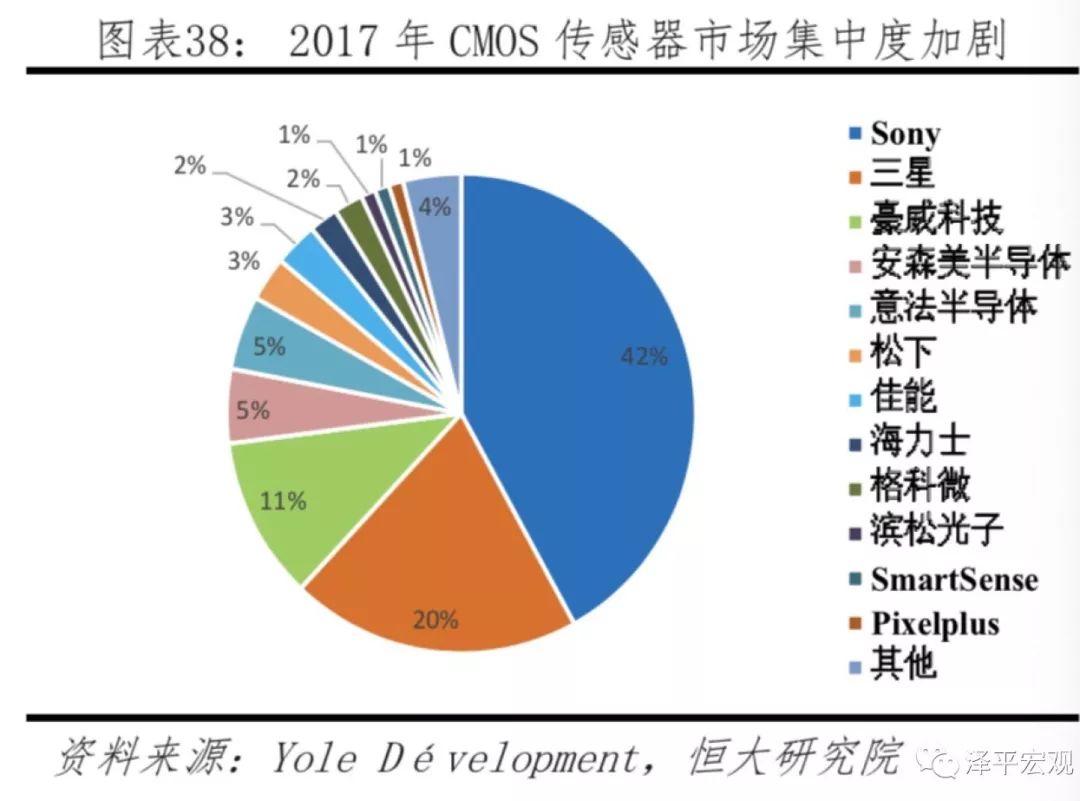

CIS行业市占率前三厂商分别为索尼、三星和豪威科技。索尼深耕摄像领域多年,一直是苹果和华为旗舰手机的首要供应商,2017年市场份额高达42%,几乎垄断了CIS高端市场。三星技术实力较强,但以自产自销为主,2017年市场份额达到20%。 排名第三的豪威科技原先是纳斯达克上市公司,2016年初被中国企业私有化退市后目前主攻中高端市场,是苹果CIS的供应商之一,也是唯一能够进入苹果供应链的中国半导体企业。

4.6.2 光学镜头

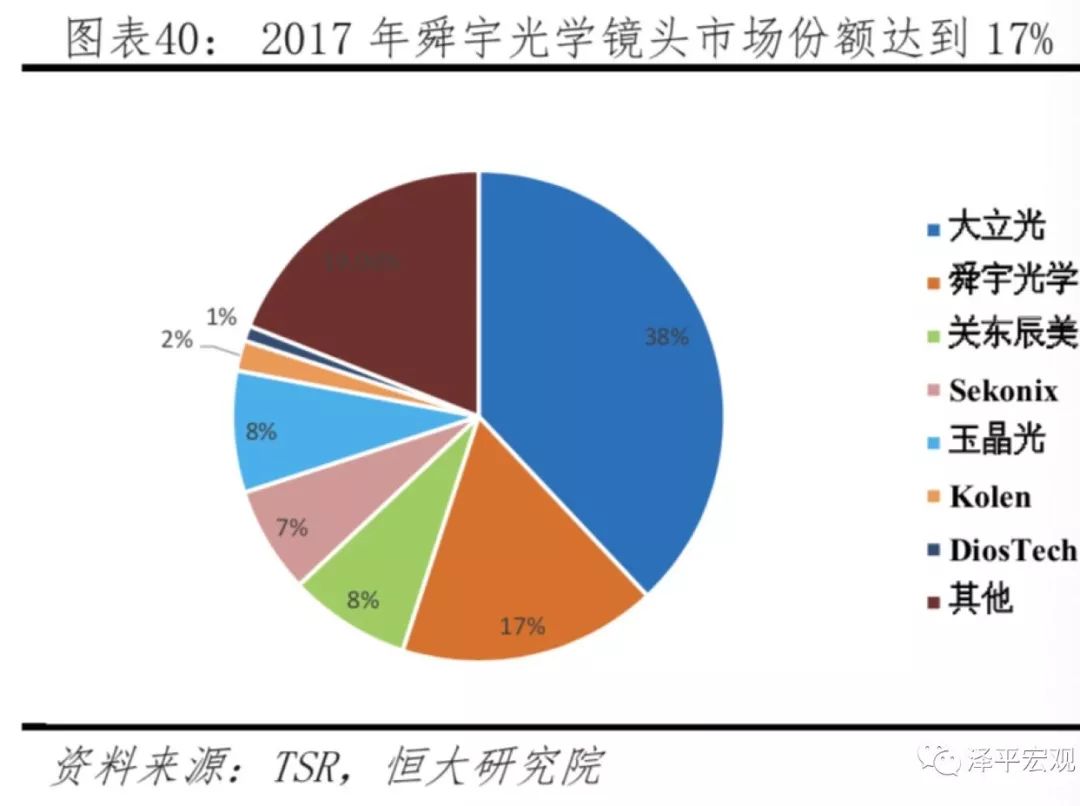

光学镜头一直是中国台湾的优势产业,中国台湾多年保持50%以上市场份额,其中大立光排名第一,2017年市场份额达到38%。

早期大陆厂商主要集中在中低端镜头市场, 但在大陆终端品牌对双摄和高像素等需求的带动下,大陆厂商技术进步加快、产业正逐渐向大陆转移。目前可以生产1000万以上像素的仅台湾大立光、日本关东辰美、Sekonix、韩国三星和中国大陆舜宇光学。 舜宇光学近年来增长较快,市占率由2014年4.2%提升至2017年17%,排名由第7升至第2。

口碑炸裂!

新书热卖, 短短几天 ,京东第1!当当第1!

一周内,出版社紧急第二次加印!

心血之作 情怀之作 口碑之作!

点击下方“阅读原文”即可进入购买页面

↓↓↓

责任编辑: