作者/hachiko

最近唯品会花钱的动作有些大。

7月10日,唯品会宣布以29亿元人民币现金收购杉杉商业集团有限公司100%股份。

根据2019年Q1财报显示,截至到3月31日唯品会账面现金58亿,而2018年全年归属母公司的净利润15亿元,按照这两个数字来看,本次收购不仅动用了唯品会一半的现金资产,也几乎相当于唯品会两年的利润总额。

而在近日自媒体“挖数”公布的一份中国互联网公司亏损能力排行榜中,唯品会也赫然在榜。

这场豪赌收购下,如果不能实现明显的营收和利润增长,唯品会将要面对资本市场的压力之大可想而知。

众所周知,近几年唯品会在电商江湖的地位一直处于下滑状态。既没有天猫京东那样雄厚的资金背景,也拼不过拼多多那样野蛮生长的劲头。曾经的电商老三,只能从第一梯队中黯然掉队。

这次收购杉杉奥莱业务,也有些破釜沉舟的意味。

如果顺利融合的话,唯品会将有望通过线上线下两种模式开展特卖,从上而下建立一个庞大的特卖帝国。但线下市场的水或许远比线上更深,唯品会能否通过奥莱来实现新的转型,依然存在着不确定性。

三驾马车失利

在2017年唯品会的官方战略规划里,电商、金融、物流被称作是三驾马车,其中电商业务发展最早,基础也最雄厚。

2008年唯品会电商创立,恰巧赶上席卷全球的金融危机。

在国民消费力陡然下滑的情况下,大量服饰鞋履品牌都面临着巨大的库存压力,唯品会随即抓住时机做起了线上奥莱的生意。主要模式是采购各大品牌的库存尾货,随后进行限时特卖,并在2012年成功登陆纽交所。

但好景不长,随着2016年库存危机逐渐解除,各大品牌对于清库存的需求也开始变窄。特卖已经不再是品牌们销售的主力渠道,受此影响,唯品会业绩增速自2016年下半年开始逐渐走低,活跃用户数的增长也出现了停滞。意识到增长瓶颈后,唯品会也开始寻求新的突破点。

2017年,唯品会撕掉库存特卖标签,从“一家专门做特卖的网站”转型到“全球精选,正品特卖”;2018年,社交电商成为风口,唯品会又转型社交电商,在微信里推出“云品仓”分销平台……但以上两者都没有激起什么大水花。

除此之外,唯品会也一直在尝试电商之外的业务。

2016年10月,互联网第三方支付正热时,唯品会全资收购浙江贝付科技有限公司,获得第三方支付牌照,开展支付业务。随后陆续上线“唯品花”、“唯品宝”和“唯爱宝”几款产品,其中“唯品花”作为拳头产品,形式和京东白条、蚂蚁花呗、苏宁金服等“先消费、后付款”的模式相似度与重合度都较高。

但当唯品会还在摸索互联网金融的游戏规则之时,这些“前辈”产品都早已依靠各自平台的量级用户、超强的产品运营能力,短时间内迅速瓜分了国内大部分消费者市场。当用户习惯已经养成,心智被占领,再想要让其改变就已十分困难。

一位唯品会内部员工就曾透露过,金融业务的成长性并不及预期,更多还是用作内部的支撑。此前计划过走出去,但外部的拓展非常困难,既然已有支付宝、微信支付成熟的支付模式在前,很多商家都觉得没必要耗费技术和成本再对接唯品会的第三方支付服务。

根据唯品会2017年全年财报中显示,互联网金融业务净收入人民币2.5亿元,计提坏账1.2亿元。关于这一方面唯品会表示,在金融产品提供信贷服务的过程中,应收账款及其他应收款项及预付款项不断增加,导致坏账风险变大。

值得一提,在2017年中唯品会曾宣布将互联网金融业务实施拆分,但面对这样的业绩,拆分做大无望或许已成定局,在后续财报中,金融业务也并未再得到披露。

更雪上加霜的是,今年4月,北京分公司也传来了解散的消息,唯品会回应称是正常的架构调整,但此前也有内部员工透露,此次解散与北京分公司主要负责的金融业务盈利不佳有一定关系。

在最后一驾马车物流上,唯品会也有过野心。

以京东为学习榜样,唯品会也选择自建品骏物流为用户配送订单。截至2018年底,唯品会的仓储空间已经达到300万平方米,其中190万平方米为公司所有。但与京东相比,其利用效率仍有待提高,其中履约费用在唯品会总运营支出中所占的比例居高不下,一直在50%左右徘徊,因此需要用更多的收益来抵消这部分支出。

而另一方面,品骏物流的日常运营也受到入驻商家与消费者的不满。

一位入驻唯品会的商家也向剁椒娱投(id:ylwanjia)透露,近期唯品会通知商家上线新的物流接单系统,但在物料沟通上,品骏物流的供给与配合上仍然存在较大的问题,致使项目有所延期一个月左右。

除此之外,在售后物流方面,品骏物流也显得有些“霸王条款”。

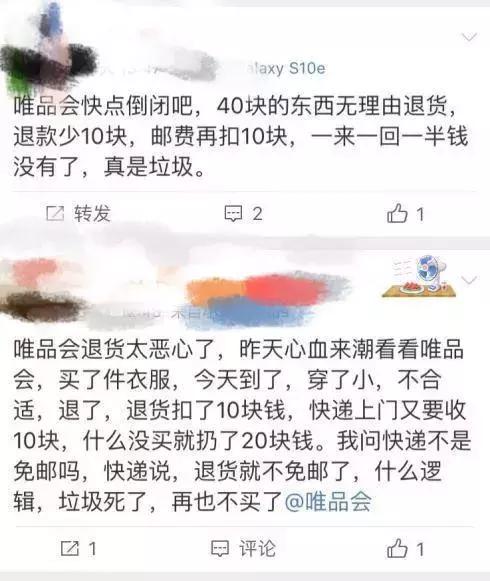

有消费者称,自己在唯品会退货时需要支付双倍运费(即发货运费从商品单价中扣除,退货运费也需要支付),如果不选择品骏物流退货的话,则要支付更高昂的快递费。这对于唯品会来说,或许可以节约逆向物流带来的费用成本(唯品会的退货率约30%),但对于消费者来说却是劝退的导火索。

如此来看,现阶段的自建物流对于唯品会来说也没有想象中的那么美好,距离京东物流这位老前辈仍有很长一段路。

线下奥莱能否成就唯品会下一个机遇?

线上的困境,使得唯品会将目光放在了线下。

从2018年起,唯品会开始布局线下门店业务,据数据显示,从2018年第四季度开始,唯品会就尝试在1-5线城市陆续布局直营门店。2019年3、4月,唯品会线下特卖店密集开业,大举进驻沈阳、长春、贵阳等二线城市的购物中心。

5月,杭州首家线下门店投入试营业,该门店占地面积约750㎡,商品主要包含男女服装、鞋包配饰、运动户外等品类,将线上特卖模式平移至线下。根据顾客反应,唯品会线下门店的价格整体都比线上低,再加上唯品会快速扩张的线下门店速度,唯品会对于市占率的野心也可窥一斑。

结合此次收购杉杉的案例来说,可以看作唯品会想要在杉杉奥莱成功的基础上,获得更多线下运营经验,用线下市场来补足线上流量短板,有助于更加广泛的获客。但这场釜底抽薪的豪赌能否成就唯品会下一个机遇,仍然值得思考。

据了解,目前杉杉商业集团旗下已经开业运营5个奥特莱斯广场,分别位于宁波、太原、哈尔滨、郑州、南昌,另外还有5家奥特莱斯广场正在规划建设中。据奥特莱斯网数据,2018年,杉杉奥莱有4家进入了国内奥特莱斯销售排名前20。

其中杉井奥特莱斯2018年销售业绩排名第六位,高达25亿元。

杉杉奥莱良好的运营情况让唯品会这笔买卖看起来似乎值得,但线下奥莱的生意也并没有看起来那么简单。

首先,与唯品会线上特卖高增长、高毛利的特点来看,线下奥莱面临着店面、人员、物业等多项成本支出。

根据王府井集团和百联股份的财报显示,2018年这两家公司旗下奥莱项目的毛利率分别为10.82%和12.57%,而这两家公司旗下百货业态的毛利率分别为17.47%和18.85%,对比同期唯品会的运营情况来看,毛利率都在20%左右。如何提高线下奥莱的增长率,这对于唯品会对于线上线下的融合,以及供应链的改造都是不小的挑战。

从国内奥莱的模式来看,大多都会选择与商业地产进行捆绑变现,例如太原王府井奥莱的主题公园模式、砂之船的艺术商业范、佛罗伦萨小镇的奢侈品大牌欧式小镇等。有业内人士透露,“如果不是和商业地产捆绑,仅靠奥特莱斯业态运营赚钱很难。国内很多奥莱之所以看起来很赚钱,主要是缘于商业地产的运作变现,而不是依靠奥莱经营本身。”

而唯品会的加入,能否会给国内奥莱增加一些互联网创新的业态模式呢?能否通过其他模式来带动增长点?目前只能期待。但从阿里改造银泰后的成果来看,如唯品会这样的互联网企业也仍然还有逆风翻盘的把握。

以银泰为例,依托阿里商业操作系统,银泰正在逐渐实现会员、商品、服务、消费者履约供应链路、仓配、物业、内部工作台、决策系统等的全局数字化。

目前,银泰会员系统已与淘宝、天猫、支付宝打通,使会员在没有临柜的情况下同样能享受服务,成为领先的“新零售百货”,而在阿里巴巴2019财年第一季度财报中,以进口业务、盒马和银泰百货为核心的新零售成绩亮眼,业务收入增长超过340%。

前辈的珠玉在前,这也给了唯品会一个美好的愿景。

结尾

眼见他起高楼,眼见他宴宾客。在唯品会十余年的发展历史上,它凭借深厚的供应链基础,通过特卖模式迎来了自己辉煌的高光时刻;在后期转型中,频频错失机遇,只能黯然掉队。而在现如今线上流量红利消退的大势下选择进军线下,是顺其自然,也是无奈失守。

就目前唯品会的营收状况来看,豪掷29亿不仅是对于奥莱的期待,更是一场釜底抽薪的豪赌。目前距离唯品会Q2财报公布同样在即,唯品会能否蝉联第27季度连续利润增长?能否书写出新的成绩?唯品会的故事仍然未完待续。