图片来源:视觉中国

图片来源:视觉中国

原标题 顺丰千亿市值解禁,王卫会减持套现吗?

记者 冯圆圆

1月23日,顺丰控股共有27.02亿限售股将流通上市,按照当前股价计算,解禁市值高达千亿。此次,解禁股类型系定向增发结构配售股份。

据Wind数据显示,此次解禁股份来自公司控股股东——深圳明德控股发展有限公司(下称“明德控股”)。

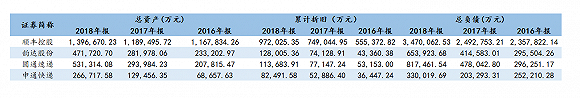

数据来源:Wind、界面新闻研究部

数据来源:Wind、界面新闻研究部

此次,解禁股份占顺丰总股本的61.2%。据天眼查显示,截至目前,明德控股持有顺丰控股61.2%的股份,而顺丰控股创始王卫持有明德控股股份99.9%。换而言之,此次解禁股的股东正是王卫。

巨额解禁会影响顺丰吗?

截至目前顺丰44亿的总股本,流通的却仅有16亿股,流通盘整体偏低。进入2020年,顺丰控股股价一直在38元/股的价格之下徘徊,最低时达36.85元/股。如此大规模的解禁流入,难免引起投资者对股价的担忧。毕竟此前已有先例。

2019年11月18日,顺丰控股公开发行5800万张债券,每张面值100元,总额58亿元。其中,控股股东明德控股持有3500万张,占发行总量的60.34%。12月12日,顺丰控股公告将其持有的3500万张可转债全部减持。公开信息显示,顺丰控股转债成交价格为105元,以此计算实际盈利1.75亿元。

顺丰控股这波操作难免会引起部分投资者的不解。虽然也有市场猜测,此次减持可转债意在解决公司流通盘偏低的问题,毕竟顺丰控股44亿总股本下,只有16亿流通股,但并不能排除投资者对于此次解禁,顺丰进行巨额抛售的担忧。

令投资者不解和担忧的不止如此,据公开数据统计,自顺丰控股发行可转债之后,顺丰控股频现大宗交易。其中,2019年11-12月,成交量3200万股,成交金额11.43亿元;截至2020年1月20日,成交量1610万股,成交金额5.66亿元。

此外,三年之期将至,王卫将会作何反应,亦是市场普遍关注的问题。

截至目前顺丰控股业绩表现可圈可点。据Wind数据显示,截至2019年前三季度,公司实现净利润41.89亿元,该金额是2018年全年的93.84%,净利润实现超越并不难。此外,顺丰控股在业务量上相较于2018年亦有大幅提升。据公告统计,截至2019年前11个月,顺丰控股完成业务量42.57亿票,远超2018年同期的32.04亿票,同比提升32.88%。

当然,业绩好不代表其实际控制人不会减持。韵达股份(002120.SZ)借壳上市的限售股份于12月24日解禁,实际控制人聂腾云、陈立英夫妇毫不手软。当日,公司控股股东、实际控制人的一致行动人上海丰科、桐庐韵科、桐庐韵嘉,通过大宗交易合计减持公司股份4452.56万股,占公司总股本的2%。减持均价30元/股,合计套现13.36亿元。

顺丰的压力

不可否认,曾经的行业领头羊顺丰,正在显现出老大的疲态。

据经营简报披露,2019年全年顺丰控股在营业收入及净利润方面依旧占据绝对优势,远超申通快递、圆通速递及韵达控股。但在业务量方面,顺丰控股却又远不及其他几家,甚至不及韵达控股业务量的一半。

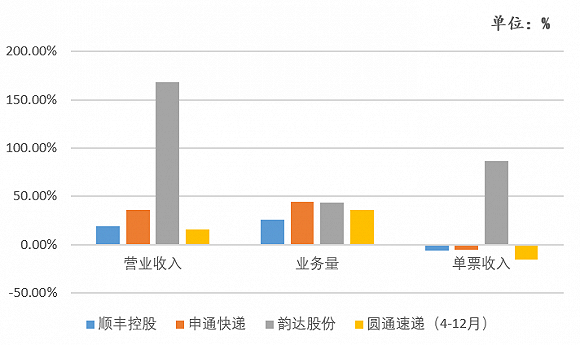

数据来源:Wind、公司公告、界面新闻研究部

数据来源:Wind、公司公告、界面新闻研究部

核心业务增速明显放缓,被认为是阿里系入股三通后,顺丰遭受夹击的必然结果。再加上顺丰长久以来以直营模式占据快递领域的头把交椅,近年增速不及中通、圆通,盈利率也相形见绌,直营模式优势似乎见顶。

顺丰控股的直营模式,相比加盟模式,注定给其带来重资产的属性。据Wind数据统计,顺丰控股的固定资产总额远超申通快递、圆通速递及韵达股份。同时,巨额的固定资产亦给顺丰控股带来了远超其他3家的累计折旧,截至2018年韵达股份、圆通速递及申通快递的累计折旧不及顺丰控股的1/3。

数据来源:Wind、界面新闻

数据来源:Wind、界面新闻

直营模式+中高端定位,使其单票价格远超通达系。高单价的优势虽然给顺丰控股带来了远超通达系的收入,也给其带来了在电商件业务上的劣势。顺丰控股在其业务量增速上已显现颓势。2019年全年,顺丰控股业务量同比增速26.13%,远不及申通快递、圆通速递及韵达股份的44.17%、36.22%、43.59%。

数据来源:Wind、公司公告、界面新闻研究部

数据来源:Wind、公司公告、界面新闻研究部

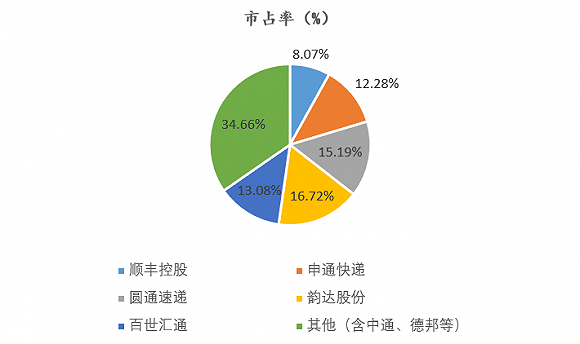

此外,相比之下顺丰控股的市占率也略显逊色。据国家邮政局统计显示,2019年全年实现快递业务量600亿,截至发稿日,据各家发布经营简报统计,顺丰市占率仅有8%。

数据来源:公司公告、界面新闻研究部

数据来源:公司公告、界面新闻研究部

如果减持,钱会去哪里?

顺丰缺钱,似乎已经不是什么秘密。前文提到,明德控股于2019年12月10日减持其所持有的顺丰转债3500万张。顺丰对公开发行可转债的说法是,“为了购买飞机、航材装置,以及偿还银行贷款项目。”

那此次巨额解禁,又给了王卫一次机会。减持套现后再无息借款给上市公司,这种做法并不少见。那这次,王卫会买什么呢?

回顾过去一年顺丰的“购物清单”,顺丰的“购物欲”十分强烈。

2018年开始,顺丰开启“买买买”模式,以此作为扩张新领域的试水。仅同年3月至10月,顺丰先后以17亿元、1亿美元、55亿元现金,收购广东新邦物流、投资美国物流服务平台Flexport、收购德国物流巨头DHL在中国内地和港澳地区的供应链管理业务。

上述交易包含了重货快运业务、国际物流业务以及供应链管理业务,可以看出王卫对顺丰的基本规划,仍然以物流为核心,但也延伸至供应链管理。

顺丰实际上也早有安排。2019年10月,顺丰母公司明德控股领投本来集团D1轮融资,融资总金额为2亿美元,跟投方为北京电商投资、鼎晖资本、高榕资本等。本来集团主要业务是生鲜电商,拥有生鲜B2C平台本来生活网、社区生鲜连锁O2O平台本来鲜,且有着完整的生鲜供应链。

在扩充板块的同时,王卫亦不忘记置办“硬件”。

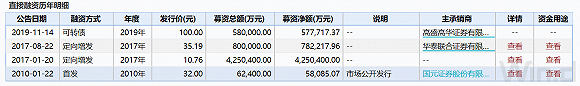

据Wind数据统计显示,顺丰控股自上市以来,共进行了四次融资,其中2017年中旬的定向增发及2019年末的可转换公司债,其募资用途均系用于飞机及航空器材的购置、信息系统、运力提升等项目。

数据来源:Wind、界面新闻研究部

数据来源:Wind、界面新闻研究部

买飞机并不难理解。“快”一直是顺丰快递的金字招牌。近些年,通达系逐步针对顺丰的“快”纷纷开展了对标业务,其中圆通速递已在其运力配置中购买了12架飞机。

王卫对顺丰控股航空体系的配置一直保持着高度的重视。截至2019年上半年,顺丰控股拥在飞全货机55架,执行航线65条;与航空公司或第三方合作等散航资源共2023条航线。

此外,顺丰控股参与了鄂州机场的建设。按照协议,顺丰一家全资子公司将以自有资金出资23亿元,持股46%。

鄂州机场为民用客运支线、货运枢纽机场,1000公里半径内,1.5小时飞行圈可覆盖全国90%的经济总量、80%的人口以及5达国家级城市群。作为亚洲第一个专业货运机场,未来在航空货运方面无疑将发挥重要作用。未来随着鄂州机场的成长,无论通达系在航空体系如何配置,怕是很难摆脱鄂州机场。

因此,我们大胆假设,飞机以及相配套的货运设施,很有可能进入顺丰的下一个购物车。

飞机加机场的配置,或许将成为顺丰下一个制胜的法宝。顺丰控股虽然在电商件不及通达系,但通过价格空白的填补以及同唯品会等电商品牌的合作,电商件亦有一席之地。但在时效件上,顺丰控股优势明显,与通达系差距明显,将优势发挥到极致。