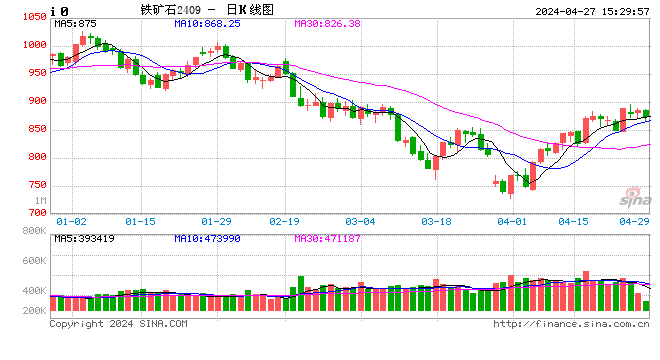

需求“寒冬”中国军事网将至 铁矿石价格会跟着

热点栏目

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 客户端

10月国内工业增加值环比回落,同10月PMI工业生产回落一致。国内固定资产投资继续下行,制造业投资和基建投资均在低位,除房地产投资都指向经济下行压力大。环保限产高于市场预期,采暖季生铁产量增速下滑,11月至今铁矿石弱于螺纹钢。进入12月钢材需求季节性回落,铁矿港口库存可能重新累库,价格面临冲高回落。

工业生产偏弱

2019年10月,规模以上工业增加值同比实际增长4.7%,环比9月回落1.1个百分点,较去年同期回落0.8个百分点,显示出经济下行压力较大。工业生产回落和PMI生产指标下滑一致,日均发电耗煤量和高炉开工率均低于去年同期表明工业生产偏弱。

1—10月固定资产投资完成额同比增速5.2%,分别比前值和去年同期回落0.2个和0.5个百分点。其中,民间固定资产投资完成额增长4.4%,创下2017年以来的新低。其中,制造业投资尽管回升0.1%至2.6%,但较去年同期低6.5%,由于国内PPI持续负增长和工业企业利润下滑,企业资本开支意愿较低;基础设施建设(不含电力)投资累计同比增长4.2,较前值回落0.3个百分点,表明资金到位弱于预期,四季度财政支出力度弱于上半年。

除了房地产投资稳,其余投资延续低位均表明国内经济矛盾叠加,下行周期对工业品上涨构成压力。

四季度需求低于前期

数据显示,环保限产其实比市场预期严厉,铁水产量较去年同期下降说明四季度矿石需求低于前期,生铁产量增速有望下降,预计减少1100万吨产量约1800万吨矿石需求。10月至今澳洲和巴西发货量达到1.55亿吨,较年内3月、4月发货低点增加3000万吨。进入12月一旦钢材需求季节性回落,港口可能重新累库。

中国10月铁矿石进口量为9286.4万吨,较9月下降650万吨,连续俩月回落。考虑到四季度需求下行压力及采暖季限产,生铁产量面临减少进而驱动进口收缩。

淡水河谷最新声明2019年铁矿石(包括球团矿)发运量在3.07亿—3.12亿吨之间,低于先前的预期3.07亿—3.32亿吨,力拓三季度产量环比增加,但必和必拓和FMG较Q2减少,抵消了力拓Q3的增产数量。四季度四大矿山产量预计小幅高于Q3,较上半年产量增加缓解供应紧张。

10月Mysteel统计全国332家矿山企业月度精粉产量为2200.1万吨,环比降69.9万吨,降幅3.1%,同比增88.4万吨,增幅4.2%;1—10月累计产量22173.5万吨,同比增1418.3万吨,增幅6.8%;预计全年精粉矿增产1500万吨,季节性因素影响四季度增产幅度有限。

市场情绪偏谨慎

近期现货矿价格反弹,普氏指数回到86美元上方,月均指数加上溢价意味着到港成本再度回升到760以上,落地矿倒挂减少商家拿货节奏,市场情绪偏谨慎。

上半年经历了溃坝和飓风事件,澳洲和巴西矿山减产以及国内生铁产量上升,供应缺口一度驱动PB粉和低品粉跌至15元/吨的罕见价差,PB粉和纽曼粉价差10元/吨,卡粉和PB粉价差拉开到100以上。随着VALE先后复产4000万吨产能,国内港口库存回升,供应最紧张阶段过去。近期PB粉和杨迪超特粉价差回到100元/吨,高品矿卡粉同PB粉价差90元/吨,价差结构均回到正常水平。12月季节性需求回落,矿价恐反弹后重新回落。

操作策略:铁矿2001合约空单进场,进场区间650—651,目标区间600—649,止损区间670—700。风险控制:如遇宏观大环境波动或风险事件出现,止盈止损适度调整。风险提示:逆周期政策需求超预期;电炉钢减产超预期。

本文内容仅供参考,据此入市风险自担