维他奶国际愈办假证跌 愈是买入机会?

来源:雪球

原标题:维他奶国际(00345)愈跌,愈是买入机会?

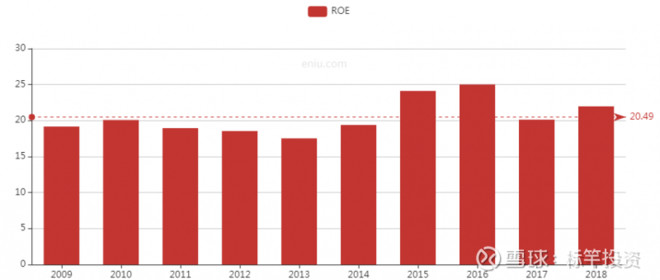

自从2015年“维他柠檬茶,爽过吸大麻”的广告在中国内地走红,维他奶国际(00345)的估值就开始高速增长,以往都是约20倍水平,但今年的市盈率却最高见近70.8倍,相对同业对手康师傅(00322)和统一(00220),历史市盈率也分别只是26倍和31倍,明显远远贵于同业平均;即使现时股价回落,市盈率仍达50倍,属偏高水平。当然,市场给予高估值的背后,与其近年高增长有关,且近10年平均ROE都达20%以上。

维他奶过去十年ROE表現亮眼,2019年ROE: 21.98

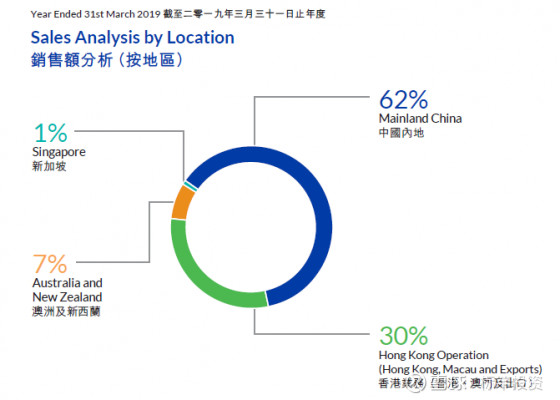

维他奶的业绩一直相当稳健,以今年中绩为例,截至3月底,收入按年增长16%至75.26亿(港元.下同);受销量增加带动,毛利上升18%至40.24亿;纯利增加19%至6.96亿;毛利率增加1%至至54%。若将销售额按地区分类,主要市场仍是中国内地占62%,其次则为香港业务占30%,余下的是澳纽及新加坡,分别占7%及1%。

内地占逾6成收入,增速却见放缓

从收入可见,内地不单是占比最大,增长亦达25%,是增速最快的市场。原因主要是受惠于现有销售省份的强劲表现,不论在产品组合、销售渠道及销售方面均录得广泛增长,同时新开拓省份亦持续逐步发展,产品组合的适切性都在日渐提高;加上原材料价格利好,高产能使用率带动经营溢利亦有33%增长。

不过,即使增长依然不俗,但相较于去年同期收入及经营溢利,分别有39%及71%增长,却是有明显下滑,相信这亦是令股价自6月起下跌的主因,市场忧虑内地市场增速放缓,将令股价担不起其高估值。集团就认为,内地市场产品组合的人均消费仍相对地低,预料其增长潜力仍高。

香港业务也包括澳门及出口,市场是相对内地小及饱和,而核心产品及新推出之无糖产品,亦为收入录得5%增长,但经营溢利就出现4%下滑。澳洲及新西兰业务的收入及溢利分别增长10%及4%,主要是由于提高核心产品的市场渗透率、推出创新的精选产品,成功加强食店服务业销量表现有关。至于新加坡在豆腐品类业务继续保持领导地位,进口饮品业务亦增长加快,收入有7%增速。

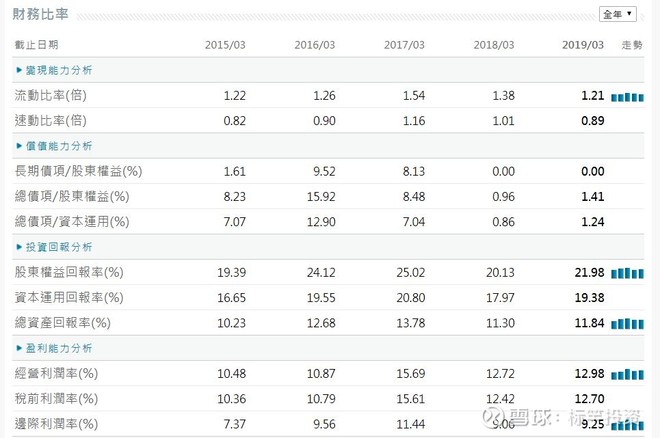

数据:负债水平低

综合而言,市场对维他奶未来盈利增速的期望,是大大与其高估值挂钩,如打算买来长线收息的话,除了要密切留意内地市场发展外,其息率现时仅1.28厘,也不见吸引。

2019截至9月底止,中期纯利按年增长明显放缓至3%

维他奶中午公布,截至9月底止中期纯利按年增长明显放缓至3%(去年同期及上一个财年纯利分别增长30.4%及18.8%),报5.33亿元,每股盈利50.2仙,中期股息按年维持3.8仙。期内,营业额按年升5.3%至46.84亿元,其中内地收入以当地货币计算增长14%;毛利按年升6.2%至25.25亿元,毛利率按年升1个百分点至55%。

总结:

维他奶国际愈跌,愈是买入机会?

其实维他奶的确是一家好企业,因过去一年在内地有一个爆发性的增长,因此今年的增长没有达到爆发性,而是平稳的增长,因此盈利的成长率根本支撑不了太高的估值,最高的时间,PE达到了60-70之间,实在是市场给了企业太高的增长预期了,因此企业的增长一旦出现问题,股价就插了下去。但是,我觉得昨天(11月21日)出了中期业绩,市场回归理性,股价跌了7.7%,今日续跌逾5%,现价28.30元,P/E43,我觉得股价到了25-28之间是一个不错的买入机会,作为长线投资的企业,我觉得维他奶国际觉得是一个好选择。