中船科技21亿收购案意外遭否 "名门"中信护最

中国经济网北京11月22日讯 昨日,证监会上市公司并购重组审核委员会2019年第62次会议召开,中船科技股份有限公司(简称“中船科技”,600072.SH)发行股份购买资产未获通过。

并购重组委的审核意见为:标的资产未来持续盈利能力存在重大不确定性,不符合《上市公司重大资产重组管理办法》第四十三条的相关规定。

受被否消息影响,中船科技今日股价复盘后大幅低开,截至收盘报13.61元,跌幅4.09%。

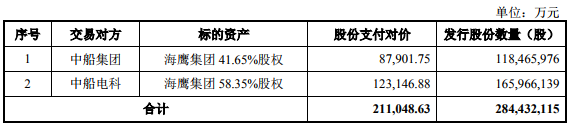

11月8日,中船科技发布发行股份购买资产并募集配套资金暨关联交易报告书(修订稿)。报告书显示,中船科技拟以发行股份的方式购买中国船舶工业集团有限公司(简称“中船集团”)和中船电子科技有限公司(简称“中船电科”)合计持有的海鹰集团100%股权。其中:中船科技拟向中船集团发行股份购买其持有的海鹰集团41.65%股权,股份支付对价8.79亿元,发行股份数量1.18亿股;拟向中船电科发行股份购买其持有的海鹰集团58.35%股权,股份支付对价12.31亿元,发行股份数量1.66亿股,合计对价21.10亿元。本次交易完成后,海鹰集团将成为上市公司的全资子公司。

经交易各方协商,本次发行股份购买资产的发行价为定价基准日前120个交易日股票交易均价的90%,即每股7.44元。2019年5月20日,公司2018年年度股东大会审议通过了《中船科技股份有限公司2018年度利润分配方案的议案》,本次利润分配以方案实施前的公司总股本7.36亿股为基数,每10股派发现金红利0.2元(含税)。2019年6月28日,上述利润分配方案实施完毕。按照前述价格调整方法调整后,本次交易发行股份购买资产涉及的发行价格调整为每股7.42元。

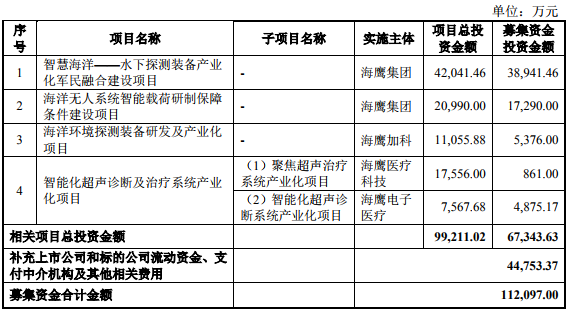

据交易报告书,公司拟向不超过10名特定投资者非公开发行股票募集配套资金,发行股份数量不超过发行前公司总股本的20%,即1.47亿股,募集配套资金总额不超过11.21亿元,未超过本次交易中以发行股份方式购买资产的交易价格的100%。

本次募集资金在扣除中介机构费用及其他相关费用后,将用于投资标的公司项目建设及补充上市公司和标的公司流动资金。其中,3.89亿元用于“智慧海洋——水下探测装备产业化军民融合建设项目”,1.73亿元用于“海洋无人系统智能载荷研制保障条件建设项目”,5376.00万元用于“海洋环境探测装备研发及产业化项目”,861.00万元用于“聚焦超声治疗系统产业化项目”,4875.17万元用于“智能化超声诊断系统产业化项目”,募集资金用于项目总投资金额合计6.73亿元。此外,募集资金用于补充上市公司和标的公司流动资金、支付中介机构及其他相关费用合计4.48亿元。

本次交易构成重大资产重组,不构成重组上市,构成关联交易。本次重组的交易对方为中船集团和中船电科,其中,中船集团为上市公司的控股股东,中船电科为中船集团控制的法人。

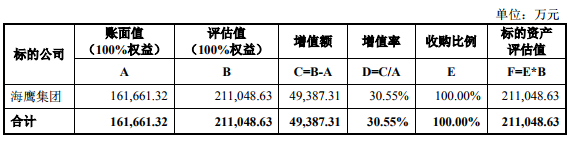

根据东洲出具的、并经国务院国资委备案的《资产评估报告》,以2019年3月31日为评估基准日,海鹰集团100%股权的账面值为16.17亿元,评估价值为21.10亿元,增值率为30.55%。本次交易标的资产海鹰集团100%股权的交易作价为21.10亿元。

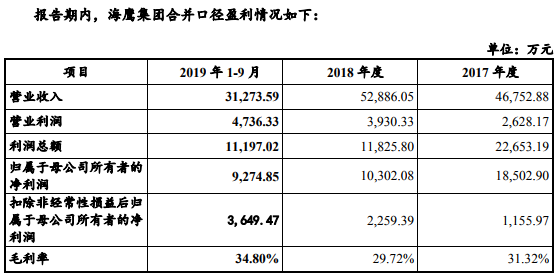

2017年至2019年1-9月,海鹰集团分别实现营业收入4.68亿元、5.29亿元元和3.13亿元,实现归属于母公司所有者的净利润1.85亿元、1.03亿元和9274.85万元,扣除非经常性损益后归属于母公司所有者的净利润分别为1155.97万元、2259.39万元和3649.47万元,负债分别为9.73亿元、9.51亿元、7.86亿元。

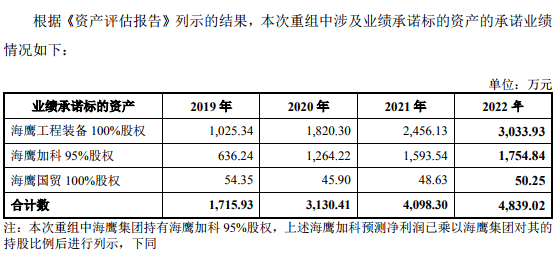

本次重组中盈利补偿的对象为采用收益法评估结果的海鹰集团下属3家全资或控股公司,具体为海鹰工程装备100%股权、海鹰加科95%股权、海鹰国贸100%股权。盈利补偿期间为本次交易实施完毕当年及其后两个会计年度。利润补偿义务人承诺,2019年至2022年,于盈利补偿期间内的每一会计年度,业绩承诺标的资产所对应的每年实现的净利润(净利润以扣除非经常性损益后归属于母公司所有者的净利润数为计算依据,并应扣除本次重组完成后公司追加投资带来的收益及其节省的财务费用,下同)的合计数分别不低于1715.93万元、3130.41万元、4098.30万元、4839.02万元。

中信证券作为本次交易的独立财务顾问表示,本次重组有利于提高中船科技的资产质量、改善中船科技财务状况,增强中船科技的持续盈利能力,本次重组有利于中船科技的持续发展、不存在损害股东合法权益的问题。

证监会并购重组委否决此次收购的依据是《上市公司重大资产重组管理办法》第四十三条,该条规定:上市公司发行股份购买资产,应当符合下列规定:

(一)充分说明并披露本次交易有利于提高上市公司资产质量、改善财务状况和增强持续盈利能力,有利于上市公司减少关联交易、避免同业竞争、增强独立性;

(二)上市公司最近一年及一期财务会计报告被注册会计师出具无保留意见审计报告;被出具保留意见、否定意见或者无法表示意见的审计报告的,须经注册会计师专项核查确认,该保留意见、否定意见或者无法表示意见所涉及事项的重大影响已经消除或者将通过本次交易予以消除;

(三)上市公司及其现任董事、高级管理人员不存在因涉嫌犯罪正被司法机关立案侦查或涉嫌违法违规正被中国证监会立案调查的情形,但是,涉嫌犯罪或违法违规的行为已经终止满 3 年,交易方案有助于消除该行为可能造成的不良后果,且不影响对相关行为人追究责任的除外;

(四)充分说明并披露上市公司发行股份所购买的资产为权属清晰的经营性资产,并能在约定期限内办理完毕权属转移手续;

(五)中国证监会规定的其他条件。

上市公司为促进行业的整合、转型升级,在其控制权不发生变更的情况下,可以向控股股东、实际控制人或者其控制的关联人之外的特定对象发行股份购买资产。所购买资产与现有主营业务没有显著协同效应的,应当充分说明并披露本次交易后的经营发展战略和业务管理模式,以及业务转型升级可能面临的风险和应对措施。

特定对象以现金或者资产认购上市公司非公开发行的股份后,上市公司用同一次非公开发行所募集的资金向该特定对象购买资产的,视同上市公司发行股份购买资产。

今年10月25日,据国务院国资委消息,经报国务院批准,中船集团与中国船舶重工集团有限公司(简称“中船重工”)实施联合重组,新设中国船舶集团有限公司。